经营杠杆习题.docx

经营杠杆习题.docx

- 文档编号:9148206

- 上传时间:2023-02-03

- 格式:DOCX

- 页数:15

- 大小:34.60KB

经营杠杆习题.docx

《经营杠杆习题.docx》由会员分享,可在线阅读,更多相关《经营杠杆习题.docx(15页珍藏版)》请在冰豆网上搜索。

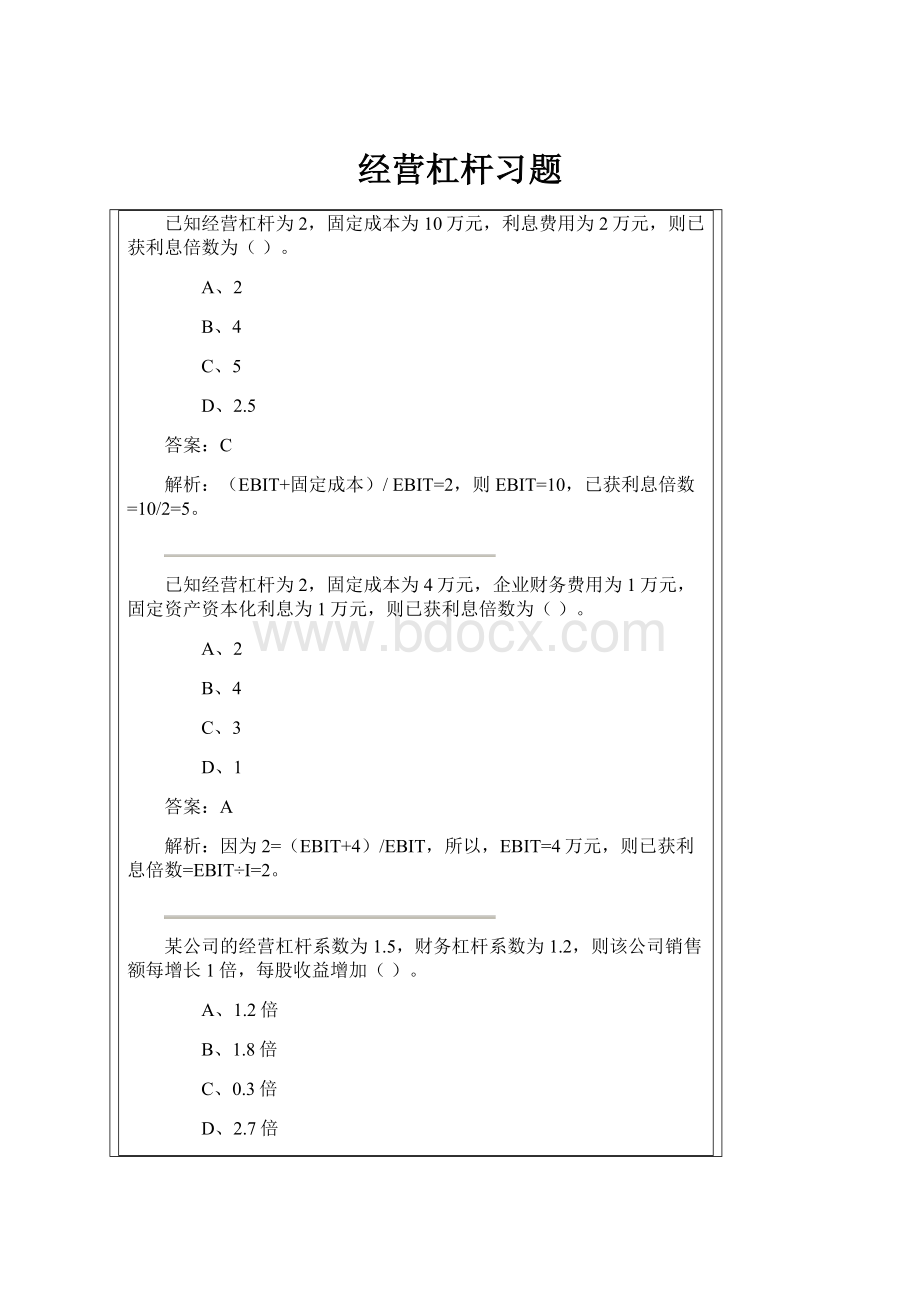

经营杠杆习题

已知经营杠杆为2,固定成本为10万元,利息费用为2万元,则已获利息倍数为()。

A、2

B、4

C、5

D、2.5

答案:

C

解析:

(EBIT+固定成本)/EBIT=2,则EBIT=10,已获利息倍数=10/2=5。

已知经营杠杆为2,固定成本为4万元,企业财务费用为1万元,固定资产资本化利息为1万元,则已获利息倍数为()。

A、2

B、4

C、3

D、1

答案:

A

解析:

因为2=(EBIT+4)/EBIT,所以,EBIT=4万元,则已获利息倍数=EBIT÷I=2。

某公司的经营杠杆系数为1.5,财务杠杆系数为1.2,则该公司销售额每增长1倍,每股收益增加()。

A、1.2倍

B、1.8倍

C、0.3倍

D、2.7倍

答案:

B

解析:

总杠杆=1.5×1.2=1.8,表明每股利润变动率恰好是销售额变动率的1.8倍。

经营杠杆能够扩大市场和生产等不确定性因素对利润变动的影响。

( )

答案:

√

解析:

引起企业经营风险的主要原因是市场需求和成本等因素的不确定性,经营杠杆本身并不是利润不稳定的根源。

但是,经营杠杆扩大了市场和生产等不确定性因素对利润变动的影响。

某企业经营杠杆系数为2,财务杠杆系数为3,则下列说法正确的有()。

A、如果销售量增加10%,息税前利润将增加20%

B、如果息税前利润增加20%,每股利润将增加60%

C、如果销售量增加10%,每股利润将增加60%

D、如果每股利润增加30%,销售量增加5%

答案:

ABCD

解析:

只要理解了三大杠杆的真正含义,就可以很顺利地完成该题。

当企业的经营杠杆系数等于1时,则企业的固定成本为零,此时企业没有经营风险。

()

答案:

×

解析:

企业的经营风险是客观存在的,在经营杠杆系数等于1时企业仍然存在经营风险。

当企业的经营杠杆系数等于1时,企业的固定成本为0,但此时企业仍然存在经营风险。

()

答案:

√

解析:

当企业的经营杠杆系数等于1时,企业的固定成本为0,此时企业没有经营杠杆效应,但并不意味着企业没有经营风险。

因为引起运营风险的主要原因是市场需求和成本等因素的不确定性,经营杠杆并不是利润不稳定的根源。

下列有关杠杆的表述错误的是()。

A、经营杠杆系数、财务杠杆系数以及复合杠杆系数恒大于1

B、财务杠杆表明息税前利润变动对每股利润的影响

C、复合杠杆表明销量变动对每股利润的影响

D、经营杠杆表明销量的变动对息税前利润变动的影响

答案:

A

解析:

当固定成本为零时,经营杠杆系数等于1;当利息为零时,财务杠杆系数等于1。

在其他因素不变的条件下,关于固定成本与经营风险的关系正确的是()。

A、固定成本越高,经营风险越小

B、固定成本越高,经营风险越大

C、固定成本越低,经营风险越大

D、二者的关系不能确定

答案:

B

解析:

由经营杠杆系数=边际贡献/(边际贡献-固定成本)可知,经营杠杆系数与固定成本呈同方向变化。

下列关于经营杠杆系数的叙述,正确的是()。

A、经营杠杆系数指的是息税前利润变动率相当于产销量变动率的倍数

B、固定成本不变,销售额越大,经营杠杆系数就越大,经营风险就越小

C、经营杠杆系数表明经营杠杆是利润不稳定的根源

D、降低经营杠杆系数的措施有增加销售额、降低单位变动成本和固定成本

答案:

AD

解析:

在固定成本不变的条件下,当(M-a)大于0时,销售额越大,经常杠杆系数越小,经营风险越小。

经营杠杆本身并不是利润不稳定的根源,经营杠杆只是扩大了市场和生产等不确定性因素对利润变动的影响。

主观题

A公司2005年销售甲产品100000件,单价100元/件,单位变动成本55元/件,固定经营成本2000000元。

该公司平均负债总额4000000元,年利息率8%。

2006年该公司计划销售量比上年提高20%,其他条件均保持上年不变。

该公司适用的所得税税率为33%。

要求:

(1)计算该公司2005年的边际贡献、息税前利润和净利润;

(2)计算该公司2006年的经营杠杆系数、财务杠杆系数和复合杠杆系数;(3)计算该公司2006年的息税前利润变动率和每股收益变动率;(4)计算该公司2006年的边际贡献、息税前利润和净利润。

答案:

(1)该公司2005年的边际贡献、息税前利润和净利润:

边际贡献=(100-55)×100000=4500000(元)

息税前利润=4500000-2000000=2500000(元)

利息费用=4000000×8%=320000(元)

净利润=(2500000-320000)×(1-33%)=1460600(元)

(2)该公司2006年的经营杠杆系数、财务杠杆系数和复合杠杆系数:

经营杠杆系数=4500000÷2500000=1.8

财务杠杆系数=2500000÷(2500000-320000)=1.15

复合杠杆系数=1.8×1.15=2.07

(3)该公司2006年的息税前利润变动率和每股收益变动率:

由于:

经营杠杆系数=息税前利润变动率÷销售量变动率

所以:

息税前利润变动率=经营杠杆系数×销售量变动率=1.8×20%=36%

又由于:

复合杠杆系数=每股收益变动率÷销售量变动率

所以:

每股收益变动率=复合杠杆系数×销售量变动率=2.07×20%=41.4%

(4)该公司2006年的边际贡献、息税前利润和净利润:

息税前利润=2500000×(1+36%)=3400000(元)

由于净利润增长率等于每股收益变动率,所以,净利润的增长率也等于41.4%。

净利润=1460600×(1+41.4%)=2065288.4(元)

边际贡献=3400000+2000000=5400000(元)。

解析:

某股份有限公司有关资料如下:

(1)公司本年年初未分配利润借方余额为181.92万元(已超过5年的税前可抵税期限),本年息税前利润为800万元,另,公司的负债是200万元,平均利息率是10%,所得税税率为33%。

(2)公司流通在外的普通股60万股,发行时每股面值1元。

(3)公司股东大会决定本年度按10%的比例计提法定盈余公积金,按10%的比例计提任意公积金。

本年按可供投资者分配利润的20%向普通股股东发放现金股利。

要求:

(1)计算本年度净利润。

(2)计算本年度应计提的法定盈余公积金和任意盈余公积金。

(3)计算本年末可供投资者分配的利润。

(4)计算每股支付的现金股利。

(5)假定公司固定成本为0,公司预计下年度产销量增加20%,问每股收益将达多少?

答案:

(1)本年度净利润=(800-200×10%)×(1-33%)=522.6(万元)

(2)

应提取法定公积金=(522.6-181.92)×10%=34.07(万元)

应提取任意公积金=(522.6-181.92)×10%=34.07(万元)

(3)计算光华公司本年度可供投资者分配的利润

可供投资者分配的利润=522.6-34.07-34.07-181.92=272.54(万元)

(4)计算每股支付的现金股利

每股支付的现金股利=272.54×20%÷60=0.91(元/股)

(5)固定成本为0,则经营杠杆系数为1

财务杠杆系数=800/(800-20)=1.03

总杠杆系数=1×1.03=1.03

每股收益=(522.6/60)×(1+20%)×1.03=10.77(元)

解析:

某企业只生产一种产品,其总成本习性模型为Y=5000+3X。

假定该企业2007年度销售量为5000件,每件售价为10元;按市场预测2008年A产品的销售数量将增长20%。

要求:

(1)计算2007年该企业的边际贡献总额。

(2)计算2007年该企业的息税前利润。

(3)计算2008年的经营杠杆系数。

(4)计算2008年息税前利润增长率。

(5)假定企业2007年发生负债利息2500元,无融资租赁租金,计算2008年财务杠杆系数和复合杠杆系数。

答案:

(1)2007年企业的边际贡献总额=S-V=5000×10-5000×3=35000(元)

(2)2007年企业的息税前利润=边际贡献总额-固定成本=35000-5000=30000(元)

(3)2008年企业经营杠杆系数=边际贡献总额/息税前利润总额=35000/30000=1.17

(4)2008年息税前利润增长率=1.17×20%=23.4%

(5)2008年企业财务杠杆系数=EBIT/(EBIT-I)=30000/(30000-2500)=1.09

2008年企业复合杠杆系数=财务杠杆系数×经营杠杆系数=1.09×1.17=1.28

解析:

某企业2006年资产平均总额为1000万元,总资产报酬率为24%,权益乘数为5,负债的年均利率为10%,全年包括利息费用的固定成本总额为132万元,所得税率为33%。

要求:

(1)计算该企业2006年息税前利润;

(2)计算该企业2006年净资产收益率;(3)计算该企业2006年利息保障倍数;(4)计算该企业2007年经营杠杆系数、财务杠杆系数、复合杠杆系数;

答案:

(1)息税前利润=1000×24%=240(万元)

(2)权益乘数为5,则资产负债率=1-1/5=80%

负债平均总额=1000×80%=800(万元)

净资产平均总额=1000-800=200(万元)

利息=800×10%=80(万元)

净利润=(240-80)×(1-33%)=107.2(万元)

净资产收益率=107.2÷200=53.6%

(3)利息保障倍数240/80=3

(4)边际贡献=240+(132-80)=292(万元)

经营杠杆系数=292/240=1.22

财务杠杆系数=240/(240-80)=1.5

复合杠杆系数=1.5×1.22=1.83

解析:

万达公司2005年产品销售收入为1000万元,边际贡献率为25%,固定成本为50万元(不含负债利息)。

该企业负债总额为500万元,平均利息率为6%;所有者权益为500万元,其中普通股股本300万元(每股面值1元),优先股股本为100万元(每股面值1元,股息率为8%)。

万达公司适用的所得税率为30%。

2006年,万达公司拟扩大生产规模,需筹集400万元资金,可供选择的筹资方案有两个:

一是平价发行债券,利率为15%;二是按每股4元的价格发行普通股100万股(每股面值1元)。

要求:

(1)计算万达公司2005年度的每股收益,2006年经营杠杆系数、财务杠杆系数以及复合杠杆系数;

(2)计算债券筹资与普通股筹资的每股利润无差别点销售额,并指出在何种情况下应发行债券融资,何种情况下应发行普通股融资;(3)假定企业筹资后,销售额可以达到1500万元,要求计算万达公司的2006年每股收益,2007年经营杠杆系数、财务杠杆系数、复合杠杆系数以及2006年末的所有者权益总额(假定普通股股利支付率为50%)。

答案:

(1)计算2005年度的每股收益、经营杠杆系数、财务杠杆系数以及复合杠杆系数

2005年度息税前利润=1000×25%-50=200(万元)

2005年度税后利润=(200-500×6%)(1-30%)=119(万元)

2005年度每股收益=(119-100×8%)/300=0.37(元/股)

2006年度经营杠杆系数=1000×25%/200=1.25

2006年度财务杠杆系数=

=1.26

2006年度复合杠杆系数=1000×25%/158.57=1.58

(2)计算每股利润无差别点销售额,并作出筹资决策

设每股利润无差别点销售额为x

=

解得:

x=1325.71(万元)

根据上述计算结果可知,若2006年度企业筹资后的销售额大于1325.71万元时,万达公司应发行债券筹资;小于时,应发行普通股筹资;等于时,采用两种方式没有差别。

(3)计算销售额达到1500万元时的经营杠杆系数、财务杠杆系数、复合杠杆系数、每股收益以及2006年末的所有者权益总额

由于万达公司的销售额达到1500万元,根据第二步的计算结果,该公司应该发行债券筹需资金。

故本步骤的所有计算均以发行债券为前提。

2006年度息税前利润=1500×25%-50=325(万元)

2006年度税后利润=(325-500×6%-400×15%)(1-30%)=164.5(万元)

2006年度每股收益=(164.5-100×8%)/300=0.52(元/股)

2007年度经营杠杆系数=1500×25%/325=1.15

2007年度财务杠杆系数=

=1.45

2007年复合杠杆系数=1.15×1.45=1.67

2006年末的所有者权益总额=2005年末的所有者权益总额+留存收益增加额=500+164.5×(1-50%)-100×8%=574.25(万元)

解析:

本题的考核点是外部融资需要量预测以及最佳资本结构决策。

由于万达公司存在优先股,在计算财务杠杆系数时,分母为减去优先股股利的税前金额;解答第3问时,要充分考虑第2问的决策结论,因为销售额达到1500万元时就应发行债券筹集资金,所以第3问的所有计算均以此为出发点。

(优先股的问题教材中没有涉及,但多数辅导书中仍有此内容,同学们可以进行一下了解,万一考试超纲了,我们也会做)

某公司年初有存货7200万元,流动负债6000万元,年末有存货9600万元,流动负债8000万元,全年总资产平均占用额16000万元,拥有股本总额5000万元,面值10元,年初速动比率为0.8,年末流动比率为1.5,全年存货周转率为2.5次,流动资产周转率为4次,权益乘数为1.5,实现净利润2880万元,公司所得税税率为40%,借入资金利率为15%。

要求分别计算:

(1)年初、年末流动资产;

(2)营业收入、营业成本;(3)总资产周转率、净资产收益率;(4)已获利息倍数、总资产报酬率;(5)公司营业成本均为变动成本,计算经营杠杆系数、财务杠杆系数和总杠杆系数;(6)假设目前的资本结构为理想的结构,计划年度新增资金需要2100万元,运用剩余股利政策确定今年每股股利;(7)假定公司按(6)的政策发放了股利,预计公司股利每年增长6%,公司股票B系数为1.5,目前证券市场国债平均收益率为8%,股票平均收益率为14%,分别计算投资者必要投资报酬率和公司股票投资价值。

答案:

(1)年初流动资产=7200+6000×0.8=12000(万元)

年末流动资产=8000×1.5=12000(万元)

(2)营业收入=4×(12000+12000)/2=48000(万元)

营业成本=2.5×(7200+9600)/2=21000(万元)

(3)总资产周转率=48000/16000=3

净资产收益率=2880/(16000/1.5)=27%

(4)已获利息倍数=[2880/(1-40%)+(16000-16000/1.5)×15%]/[(16000-16000/1.5)×15%]=7

息税前利润=

+(16000-

)×15%=5600(万元)

总资产报酬率=5600/16000=35%

(5)经营杠杆系数=(48000-21000)/5600=4.82

财务杠杆系数=5600/(5600-800)=1.17

总杠杆系数=4.82×1.17=5.64

(6)每股股利=(2880-2100/1.5)/(5000/10)=2.96(元)

(7)投资者必要投资报酬率=8%+1.5×(14%-8%)=17%

公司股票投资价值=2.96×(1+6%)/(17%-6%)=28.52(元)

解析:

A公司2007年年初的流动资产总额为800万元(其中货币资金250万元,应收账款200万元,存货350万元),流动资产占资产总额的20%;流动负债总额为500万元,占负债总额的25%;该年的资本保值增值率(假设该年没有出现引起所有者权益变化的客观因素)为120%。

该公司2007年年末的流动资产总额为1200万元(其中货币资金350万元,应收账款400万元,存货450万元),流动资产占资产总额的24%,流动负债占负债总额的35%。

已知该公司2007年的营业收入为5000万元,营业毛利率为20%,三项期间费用合计400万元,负债的平均利息率为8%,年末现金流动负债比为0.6,当年该公司的固定经营成本总额为500万元,适用的所得税税率为33%。

要求:

(1)计算2007年年初的负债总额、资产总额、权益乘数、流动比率和速动比率;

(2)计算2007年年末的股东权益总额、负债总额、资产总额、产权比率、流动比率和速动比率;(3)计算2007年的资本积累率、应收账款周转率、存货周转率和总资产周转率;(4)计算2007年息税前利润、总资产报酬率、净资产收益率、盈余现金保障倍数和已获利息倍数;(5)计算2008年的经营杠杆系数、财务杠杆系数和复合杠杆系数。

答案:

(1)2007年年初的负债总额=500÷25%=2000(万元)

2007年年初的资产总额=(250+200+350)÷20%=4000(万元)

2007年年初的股东权益总额=4000-2000=2000(万元)

2007年年初的权益乘数=4000÷2000=2

2007年年初的流动比率=800÷500=1.6

2007年年初的速动比率=(250+200)÷500=0.9

(2)2007年年末的股东权益总额=2000×120%=2400(万元)

2007年年末的资产总额=(350+400+450)÷24%=5000(万元)

2007年年末的负债总额=5000-2400=2600(万元)

2007年年末的产权比率=2600÷2400=1.08

2007年年末的流动负债=2600×35%=910(万元)

2007年年末的流动比率=1200÷910=1.32

2007年年末的速动比率=(350+400)/910=0.82

(3)2007年的资本积累率=资本保值增值率-1=120%-1=20%

应收账款周转率=5000/[(200+400)÷2]=16.67(次)

营业成本=5000×(1-20%)=4000(万元)

存货周转率=4000/[(350+450)÷2]=10(次)

总资产周转率=5000/[(4000+5000)÷2]=1.11(次)

(4)2007年平均负债=(2000+2600)÷2=2300(万元)

利息费用=2300×8%=184(万元)

营业及管理费用合计=三项期间费用合计-利息费用=400-184=216(万元)

息税前利润=营业收入-营业成本-营业及管理费用=5000-4000-216=784(万元)

净利润=(784-184)×(1-33%)=402(万元)

总资产报酬率=784/[(4000+5000)÷2]×100%=17.42%

净资产收益率=402/[(2000+2400)÷2]×100%=18.27%

经营现金净流量=0.6×910=546(万元)

盈余现金保障倍数=546÷402=1.36

已获利息倍数=784÷184=4.26

(5)DOL=(784+500)÷784=1.64

DFL=784÷(784-184)=1.31

DCL=1.64×1.31=2.15

解析:

华明公司目前生产甲产品,其售价为120元/件,单位变动成本为92万元,产销量为20000件,固定成本为340000元(不含负债利息)。

目前的资金总额为1000000元,其中负债为400000元,平均利息率为8%;所有者权益全部由普通股股本组成,每股面值1元,共计600000股。

该公司准备新筹集500000元资金,以扩大生产规模,同时改善资本结构。

现有两个方案可供选择:

方案1:

按面值发行债券,债券平均利息率为12%;方案2:

按每股2元的价格发行普通股,共计发行250000股;预计新筹资金到位后,固定成本将增加100000元(不含负债利息),华明公司所得税率为40%。

要求:

(1)计算债务筹资和普通股筹资的每股利润无差别点的产销量;

(2)计算华明公司目前的经营杠杆、财务杠杆和复合杠杆;(3)预计筹资后,企业的产销量可达到30000件,如果以每股利润无差别点为决策标准,华明公司应该选择哪一个筹资方案?

(4)预计筹资后,企业的产销量可达到30000件。

由于华明公司管理层觉得目前的风险较大,新筹资应以控制风险为主,故要求新筹资方案的经营风险和财务风险均应比目前低。

此时,华明公司应该选择哪一个筹资方案?

答案:

(1)计算债务筹资和普通股筹资的每股利润无差别点的产销量

设债务筹资和普通股筹资的每股利润无差别点的产销量为x,则有下式成立:

(28x-340000-32000-100000-60000)(1-40%)/600000

=(28x-340000-32000-100000)(1-40%)/850000

解得:

x=24143(件)

(2)计算华明公司目前的经营杠杆、财务杠杆和复合杠杆

华明公司目前的经营杠杆=20000×28/(20000×28-340000)

=560000/220000=2.55

华明公司目前的财务杠杆=(20000×28-340000)/(20000×28-340000-32000)

=220000/188000=1.17

华明公司目前的复合杠杆=20000×28/(20000×28-340000-32000)

=560000/188000=2.98

或:

华明公司目前的复合杠杆=2.55×1.17=2.98

(3)筹资后产销量可达到30000件,以每股利润无差别点为决策标准时筹资方案的选择

由于两个筹资方案的每股利润无差别点为24143件,产销量达到30000件时,选择债券筹资方案的每股收益高于普通股筹资方案,故应选择债券筹资方案。

(4)筹资后产销量可达到30000件,但以控制风险为主时筹资方案的选择

为比较不同方案的风险大小,应分别计算两个方案的经营杠杆系数和财务杠杆系数,并通过比较,确定最后应选择的筹资方案。

由上表可知,华明公司若利用普通股筹资,经营风险和财务风险均有所下降,而利用债券筹资,却会导致财务风险增大。

因此,公司为了控制风险,应选择普通股筹资。

解析:

历年考题

经营杠杆能够扩大市场和生产等不确定性因素对利润变动的影响。

( )

答案:

√

解析:

引起企业经营风险的主要原因是市场需求和成本等因素的不确定性,经营杠杆本身并不是利润不稳定的根源。

但是,经营杠杆扩大了市场和生产等不确定性因素对利润变动的影响。

zzc_cwgl_07_lnsj_00_00_01_03_04

答疑精华

1、教材234页例8-21最后一问每股增长率是用财务杠杆系数1.29*10%?

这怎么理解?

与220页例8-14计算是用“总杠杆系数*增长率”不相同,是怎么回事!

2、教材235页例23第一步计算股票的资金成本为什么1/10+5%?

我理解的1是D0啊,记得书上前边有一题也是己知今年的股利,看做D0的啊.请问如何区分D1和D0?

第一个问题:

你看教材财务杠杆系数的公式:

财务杠杆系数=普通股每股收益变动率/息税前利润变动率,那么我们变一下形有:

普通股每股收益变动率=财务杠杆系数*息税前利润变动率。

你看本题是不是应用的这个公式啊。

同样,复合杠杆系数=普通股每股收益变动率/产销量变动率,变一下形有:

普通股每股收益变动率=财务杠杆系数*产销量变动率。

220页应用的是这个公式。

具体用哪个公式,你要注意题目中给出的是产销量变动率还是息税前利润变动率,不同的条件用不同的公式。

- 配套讲稿:

如PPT文件的首页显示word图标,表示该PPT已包含配套word讲稿。双击word图标可打开word文档。

- 特殊限制:

部分文档作品中含有的国旗、国徽等图片,仅作为作品整体效果示例展示,禁止商用。设计者仅对作品中独创性部分享有著作权。

- 关 键 词:

- 经营 杠杆 习题

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

《JAVA编程基础》课程标准软件16级.docx

《JAVA编程基础》课程标准软件16级.docx