财务管理 实习题目同名21515.docx

财务管理 实习题目同名21515.docx

- 文档编号:8998077

- 上传时间:2023-02-02

- 格式:DOCX

- 页数:17

- 大小:250.97KB

财务管理 实习题目同名21515.docx

《财务管理 实习题目同名21515.docx》由会员分享,可在线阅读,更多相关《财务管理 实习题目同名21515.docx(17页珍藏版)》请在冰豆网上搜索。

财务管理实习题目同名21515

财务管理实习题目(同名21515)

实习题目:

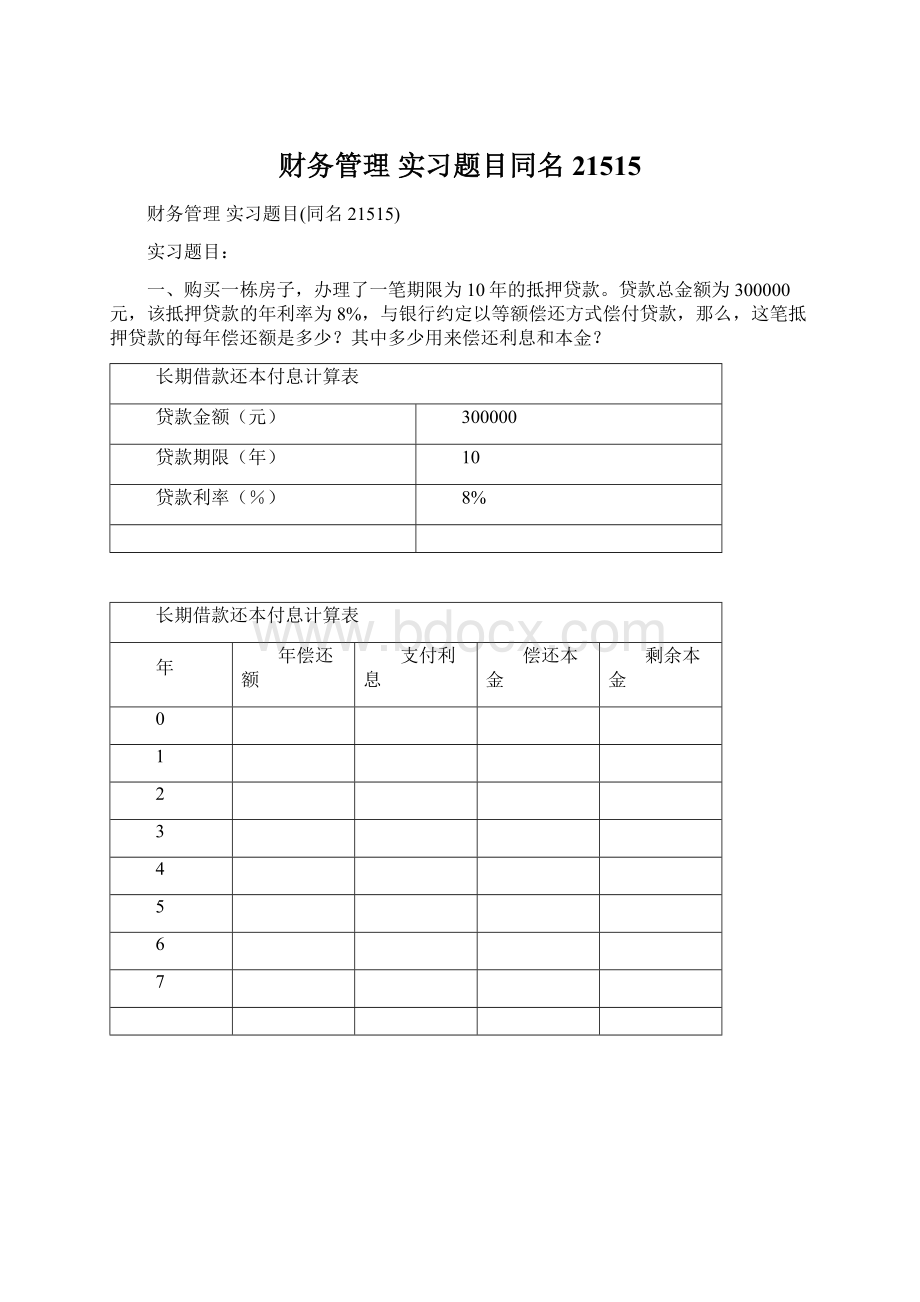

一、购买一栋房子,办理了一笔期限为10年的抵押贷款。

贷款总金额为300000元,该抵押贷款的年利率为8%,与银行约定以等额偿还方式偿付贷款,那么,这笔抵押贷款的每年偿还额是多少?

其中多少用来偿还利息和本金?

长期借款还本付息计算表

贷款金额(元)

300000

贷款期限(年)

10

贷款利率(%)

8%

长期借款还本付息计算表

年

年偿还额

支付利息

偿还本金

剩余本金

0

1

2

3

4

5

6

7

最终残值

1000

2000

变现价值

6000

20000

年运行成本

8000

6000

最低报酬率

10%

10%

计算与分析

不考虑货币时间价值

旧设备的年平均成本

新设备的年平均成本

考虑货币时间价值

旧设备的年平均成本

新设备的年平均成本

结论

二、假设某公司现有A、B两个投资方案,各年的现金流量及其概率如下表所示。

为简化,假设各年的现金流量相互独立。

无风险利率为8%,两个方案的风险收益系数为0.2。

年份

A方案

B方案

概率

年现金净流量

概率

年现金净流量

0

1.00

-900

1.00

-500

0.25

780

0.30

430

1

0.50

600

0.40

380

0.25

400

0.30

260

0.20

720

0.10

310

2

0.60

500

0.80

250

0.20

300

0.10

190

0.30

560

0.20

220

3

0.40

200

0.60

160

0.30

100

0.20

100

要求:

计算两个投资方案风险调整折现率及净现值。

2.接上例,假设某公司根据投资项目的历史资料确定的标准离差率与确定等值系数之间的关系如下表所示。

标准离差率

0.00~0.07

0.08~0.23

0.24~0.42

0.43~0.73

确定等值系数

1.00

0.85

0.60

0.40

要求:

采用风险调整现金流量法计算A、B两个方案的净现值。

三、

鑫富药业股份有限公司是一家高科技的药品生产企业。

假设鑫富药业采用两阶段模型估计股票价格,有关资料如下:

(1)背景信息:

2008年每股收益(EPS)为0.2639元,股利支付率为56.84%,净资产收益率为7.799%

(2)高速增长阶段输入变量:

预计高速增长期为5年,根据鑫富药业的历史增长率等相关信息,在此期间鑫富药业每股收益年均增长率为8.3%;根据历史资料统计,鑫富药业股权资本成本为8.572%。

(3)稳定增长阶段输入变量:

假设稳定增长率等于预期的经济增长率(8%);稳定增长时期公司留存收益比率为60%,即股利支付率为40%;在稳定时期,估计鑫富药业股票β系数将上升到1,其他因素保持不变,则鑫富药业股本成本为9.4%。

鑫富药业的一位董事提出,根据红利贴现模型,不论1阶段,2阶段还是3阶段,股利越高,估价就会越高,所以公司应该改变原有的鼓励政策,提高股利支付率。

(1)采用两阶段模型估计股票价格。

(2)分析这位董事的观点是否正确。

四、已知:

A公司拟购买某公司债券作为长期投资(打算持有至到期日),折现率为6%(复利、按年计息)。

现有三家公司同时发行5年期,面值均为1000元的债券,其中:

甲公司债券的票面利率为8%,每年付息一次,到期还本,债券发行价格为1041元;

乙公司债券的票面利率为8%,单利计息,到期一次还本付息,债券发行价格为1050元;

丙公司债券的票面利率为零,债券发行价格为750元,到期按面值还本。

要求:

(1)计算A公司购入甲公司债券的价值

(2)计算A公司购入乙公司债券的价值

(3)计算A公司购入丙公司债券的价值

(4)根据上述计算结果,评价甲、乙、丙三种公司债券是否具有投资价值,并为A公司做出购买何种债券的决策。

(1)甲公司债券的价值=1000×8%×(P/A,6%,5)+1000×(P/F,6%,5)=1084.29(元)

(2)乙公司债券的价值=1000×(1+5×8%)×(P/F,6%,5)=1046.22(元)

(3)丙公司债券的价值=1000×(P/F,6%,5)=747.3(元)

(4)由于甲公司债券的价值高于其买价,所以甲公司债券具有投资价值;而乙公司和丙公司债券的价值均低于其买价,所以不具有投资价值。

五、资本预算实务题:

佳佳公司是临安的一家小型印机印染生产厂家,主要从事印染各种装饰用纸。

目前公司计划研制新建一套印染模具,以印染一种新型装饰纸-枫树系列,其销售市场前景看好。

为了解枫树系列装饰用纸的潜在市场,公司支付了20000元,聘请咨询机构进行市场调查,调查结果表明枫树系列装饰用纸市场大约有10%~15%的市场份额有待开发。

公司决定对枫树系列装饰用纸印染模具投资进行成本效益分析。

其有关预测资料如下:

1、枫树系列装饰用纸印染模具的研制及生产总费用为110000元,使用年限5年,税法规定设备残值10000元,按直线法计提折旧;预计5年后装饰市场不再流行枫树风格,公司将不再生产枫树系列装饰用纸,可将该模具出售,估计售价为30000元。

2、枫树系列装饰用纸的印染将使用公司原有印机的剩余生产能力。

公司原有印机2台,购置价格为2200000元,已使用5年,还可以使用5年,按直线法计提折旧,已经计提折旧1000000,税法规定设备残值200000元。

现在公司2台印机平均每天开工8小时,估计枫树系列装饰用纸开始生产以后,将平均每天开工9小时。

公司研究决定不改变生产设备原有的折旧方法。

3、枫树系列装饰用纸原材料和成品的储藏仓库可利用公司一处空地搭建一个小仓库,如果出售,该空地当前市场价格为50000元,估计搭建小仓库的总成本费用为10000元,预计5年后项目停止时,该小仓库可以另作他用,不会被拆除。

4、预计枫树系列装饰用纸各年的销售量(卷)依次为:

500、800、1200、1000、600;枫树系列装饰用纸市场销售价格,第一年为每卷200元,由于通货膨胀和竞争因素,售价每年将以2%的幅度增长;枫树系列装饰用纸单位付现成本第一年100元,以后随着原材料价格的大幅度上升,单位成本每年将以10%的比率增长。

5、生产枫树系列装饰用纸需要垫支的营运资本,假设按下期销售收入10%估计本期营运资本需要量。

第一年初投资10000元,第5年末营运资本需要量为零。

6、公司所得税率使用小型微利企业的优惠税率20%,在整个经营期保持不变。

7、公司分析认为该项目风险与公司风险相同,预计公司真实资本成本(不考虑通货膨胀因素)第1年为10%,第二年为10.5%,第三年为11.05%,第四年为11.6%,第5年上升至12.15%,预计通货膨胀率第1年为2%,并每年上升0.5%,到第5年上升至4%。

思考题:

1、案例中佳佳公司对市场调查的成本20000元,在项目评价中考虑不考虑?

为什么?

2、根据以上材料,列表计算佳佳公司枫树系列装饰用纸项目每年的销售收入和成本总额。

3、根据以上材料,列表计算佳佳公司枫树系列装饰用纸项目每年的现金净流量。

4、计算该项目的投资回收期PBP,分别计算静态和动态的PBP值。

5、在企业财务管理的实务中,为什么动态投资回收期法用的比较少?

6、请问第3题计算得出的每年现金净流量,是名义现金流量还是真实现金流量?

为什么?

7、列表计算该项目的折现率。

8、计算该项目的NPV、IRR、PI。

9、计算该项目的会计收益率。

10、假设影响该项目收益变动的因素主要是销售量、单位成本以及资本成本,现以该项目的净现值为基数值,计算上述各因素围绕基数值分别增减5%、10%(每次只有一个因素变化)时新的净现值。

项目净现值对哪个因素最敏感?

11、后来公司分析人员认识到,由于该项目是新项目,他们对未来的市场环境等各方面因素判断可能并不一定准确,项目风险将会大于公司风险,因此他们决定通过调整折现率的方法,将与该项目有关的特定风险加入到项目的分析中,据以提高投资决策分析的正确性。

风险调整折现率根据公司以往的经验值来进行(见下表),请重新评估该项目的可行性。

你对风险调整折现率法的评价是什么?

佳佳公司不同类型项目的风险调整折现率经验表

投资项目

风险调整折现率

重置型项目

2%

改造或扩充现有产品生产线项目

5%

增加新生产线项目

8%

研究开发项目

15%

12、假设佳佳公司并没有不同类型项目的风险调整折现率经验表,于是分析人员决定采用风险调整现金流量法来将与该项目有关的特定风险加入到项目的分析中,具体做法是采用肯定当量系数来调整现金流量(见下表)。

请重新评估该项目的可行性。

你对肯定当量系数调整现金流量法的评价是什么?

佳佳公司枫树系列装饰用纸项目肯定当量系数表

年份

肯定当量系数

0

1

1

0.9

2

0.8

3

0.7

4

0.6

5

0.5

请用excel完成实验,相应的表格格式如下:

经营收入与成本预测单位:

元

年份

销售量

单价

销售收入

单位成本

成本总额

1

2

3

4

5

现金流量预测单位:

元

项目

0

1

2

3

4

5

经营现金流量:

销售收入

经营付现成本

折旧

税前收益

所得税(20%)

净收益

折旧

经营现金净流量

投资支出与机会成本:

设备投资

机会成本(厂房)

营运资本

营运资本(年末)

营运资本追加支出

投资现金净流量合计

现金净流量

项目的投资回收期PBP单位:

元

项目

0

1

2

3

4

5

现金净流量

累计现金净流量

投资回收期PBP

项目的折现率、NPV、IRR、PI单位:

元

年份

0

1

2

3

4

5

资本成本

真实资本成本

预计通货膨胀率

名义资本成本

累计折现因子

现金净流量

现金净流量现值

净现值NPV

内部收益率IRR

现值指数PI

敏感性分析:

因素变动百分比(%)

销售量

单位成本

资本成本

110

105

100

95

90

六、某企业有以下四种现金持有方案,各方案的机会成本、管理成本和短缺成本如下:

项目

甲方案

乙方案

丙方案

丁方案

现金持有量

30000

50000

80000

110000

机会成本

3000

5000

8000

11000

管理成本

20000

20000

20000

20000

短缺成本

10000

7000

2000

0

要求:

计算四种方案的现金持有总成本,并进行决策分析。

类似

七、某大型企业在某省共有7个仓库,且分布在省内各地,由各地办事处进行管理。

企业各种产品从工厂下线后,根据总部物资部的运输指令移转到7个仓库中,用于满足各地客户的需求。

仓库

面积(平方米)

仓库

面积(平方米)

A

1000

E

200

B

200

F

200

C

250

G

500

D

300

合计

2650

库存资金占用情况如下:

项目

21

25

29

32

34

38

合计

6月

2228

1075

2538

0

816

27

6684

7月

1685

1013

3021

9

825

15

6568

8月

1538

1072

2617

24

566

13

5380

该企业8月库存资金成本如图:

仓库

名称

产品

规格

正品数(台)

合计

(元)

仓库

名称

产品

规格

正品数(台)

合计

(元)

A

仓

库

14

8

6240

D

仓

库

10

5

2900

21

226

221480

21

215

210700

25

78

123240

25

85

134300

29

316

733120

29

181

419920

32

2

25600

32

2

25600

34

39

175500

34

22

99000

38

0

0

_

_

_

合计

669

1285180

合计

510

892420

B

仓

库

10

3

1740

E

仓

库

14

10

7800

14

8

6240

20/21

250

245000

20/21

409

400820

25

133

210140

25

503

794740

29

360

835200

28/29

1062

2463840

32

2

25600

32

14

179200

34

51

229500

34

330

765600

38

0

0

36

9

163800

合计

806

1553240

38

5

33750

F

仓

库

14

3

2340

合计

2343

5529130

21

206

201880

C

仓

库

20/21

232

227360

25

140

221200

25

133

210140

29

368

853760

29

330

765600

32

2

25600

32

3

38400

34

46

207000

34

78

531000

38

2

13500

38

6

40500

_

_

_

合计

822

1813000

合计

767

1525280

总计

3834

8627310

总计

2093

3970940

仓储成本计算如图:

仓库名称

面积(平方米)

租金(元)

月仓储作业费(元)

A

1000

8000

960

B

200

1400

304

C

250

1875

45

D

300

2100

260

E

200

900

202

F

200

1000

200

G

500

3000

875

合计

2650

17875

2846

该企业省总部仓库管理人员3人,月薪2500元;另有当地管理人员5人,月薪900元。

库存物流信息费约为仓储管理费的5%,库存单证费约为物流信息费的10%;如果资金月利息按银行利率i=0.456%,

在不考虑缺货和订货费用的情况下,计算企业的物流总成本。

- 配套讲稿:

如PPT文件的首页显示word图标,表示该PPT已包含配套word讲稿。双击word图标可打开word文档。

- 特殊限制:

部分文档作品中含有的国旗、国徽等图片,仅作为作品整体效果示例展示,禁止商用。设计者仅对作品中独创性部分享有著作权。

- 关 键 词:

- 财务管理 实习题目同名21515 实习 题目 同名 21515

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

广东省普通高中学业水平考试数学科考试大纲Word文档下载推荐.docx

广东省普通高中学业水平考试数学科考试大纲Word文档下载推荐.docx