中级会计经济法笔记经典.docx

中级会计经济法笔记经典.docx

- 文档编号:8897699

- 上传时间:2023-02-02

- 格式:DOCX

- 页数:37

- 大小:51.27KB

中级会计经济法笔记经典.docx

《中级会计经济法笔记经典.docx》由会员分享,可在线阅读,更多相关《中级会计经济法笔记经典.docx(37页珍藏版)》请在冰豆网上搜索。

中级会计经济法笔记经典

经典笔记

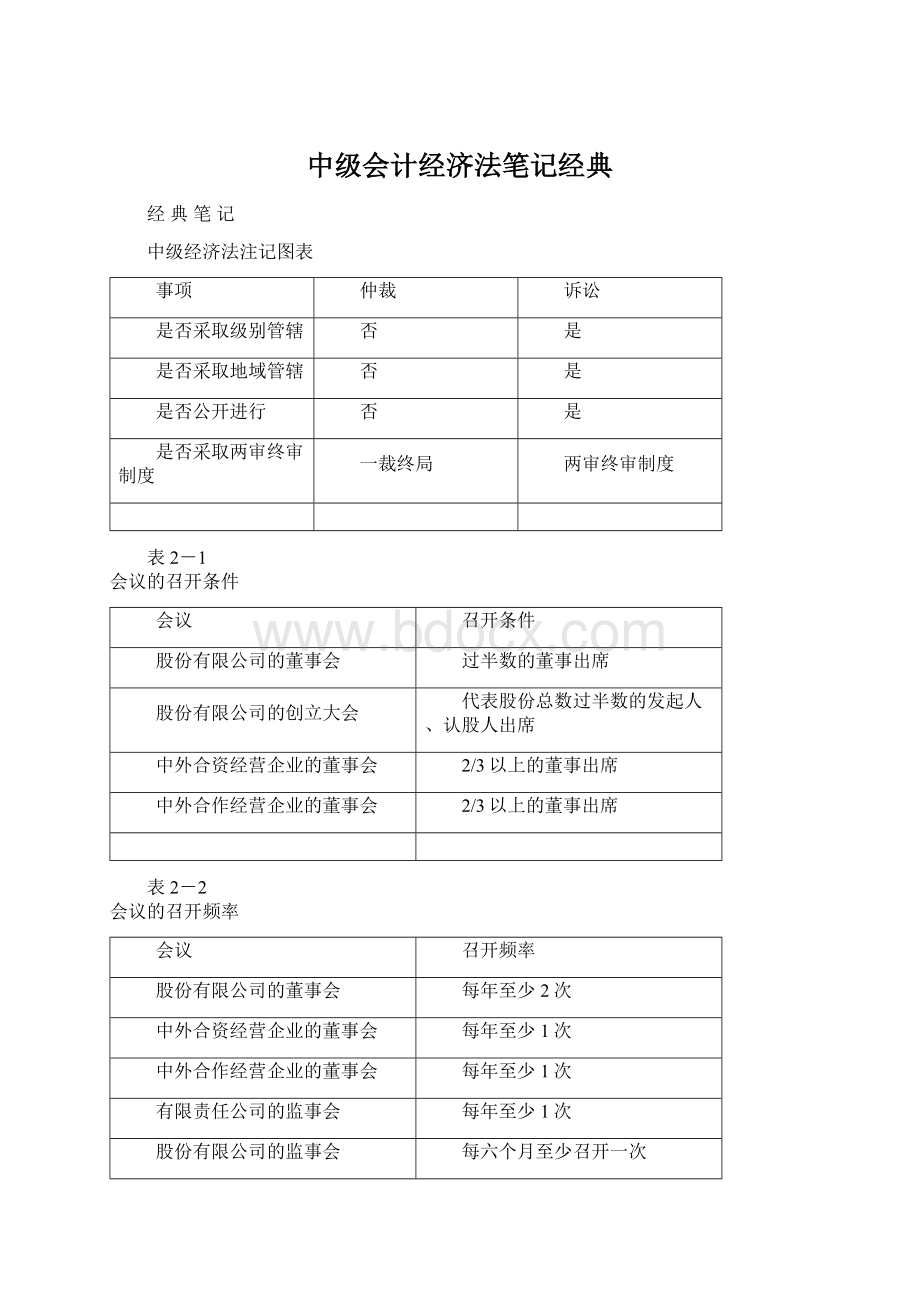

中级经济法注记图表

事项

仲裁

诉讼

是否采取级别管辖

否

是

是否采取地域管辖

否

是

是否公开进行

否

是

是否采取两审终审制度

一裁终局

两审终审制度

表2-1

会议的召开条件

会议

召开条件

股份有限公司的董事会

过半数的董事出席

股份有限公司的创立大会

代表股份总数过半数的发起人、认股人出席

中外合资经营企业的董事会

2/3以上的董事出席

中外合作经营企业的董事会

2/3以上的董事出席

表2-2

会议的召开频率

会议

召开频率

股份有限公司的董事会

每年至少2次

中外合资经营企业的董事会

每年至少1次

中外合作经营企业的董事会

每年至少1次

有限责任公司的监事会

每年至少1次

股份有限公司的监事会

每六个月至少召开一次

表2-3

临时会议的召开条件

会议

法定条件

临时股东会

代表10%以上表决权的股东/、1/3以上董事、监事会

股份有限公司临时董事会

代表10%以上表决权的股东、1/3以上董事、监事会

临时股东大会

1、董事人数不足5人或不足公司章程的2/3时

2、公司未弥补的亏损达股本总额的1/3时

3、持有公司股份10%以上的股东请求时4、董事会认为必要时

5、监事会提议召开时

债权人会议

管理人、债权人委员会、债权总额1/4以上的债权人、人民法院

表2-5

特别决议

有限责任公司

股份有限公司

国有独资公司

合营企业

合作企业

增减注册资本

√

√

√

√

√

修改章程

√

√

√

√

√

合并、分立、解散

√

√

√

√

√

发行公司债券

√

变更组织形式

√

√

√

资产抵押

√

表2-4

特别决议及通过方式

会议

特别决议

通过方式

有限责任公司的股东会

1、增加、减少注册资本2、合并、分立、解散

3、变更公司形式4、修改公司章程

代表(全部)2/3以上表决权的股东通过

股份有限公司的股东大会

1、增加、减少注册资本2、合并、分立、解散

3、变更公司形式4、修改公司章程

出席会议的股东所持表决权的2/3以上通过

合营企业董事会

1、修改合营企业章程2、终止、解散

3、注册资本的增加、减少4、合并、分立

出席董事会会议的董事一致通过

合作企业董事会

1、修改合作企业章程2、注册资本的增加、减少3、资产抵押4、合并、分立、解散5、变更组织形式

出席董事会会议的董事一致通过

债权人会议

1、和解协议草案

由出席会议的有表决权的债权人过半数通过,并且其所代表的债权额,必须占无财产担保债权总额2/3以上

普通合伙企业与有限合伙企业的区别

普通合伙企业

有限合伙企业

责任承担

1、

普通合伙企业

合伙人对合伙企业债务承担无限连带责任。

普通合伙人对合伙企业债务承担无限连带责任,有限合伙人以其认缴的出资额为限对合伙企业债务承担责任。

2、特殊的普通合伙企业

(1)一个合伙人或者数个合伙人在执业活动中因故意或者重大过失造成合伙企业债务的,应当承担无限责任或者无限连带责任,其他合伙人以其在合伙企业中的财产份额为限承担责任。

(2)合伙人在执业活动中非因故意或者重大过失造成的合伙企业债务以及合伙企业的其他债务,由全体合伙人承担无限连带责任。

设立条件

1、有2个以上合伙人。

由2个以上50个以下合伙人设立;有限合伙企业至少应当有1个普通合伙人。

2、合伙人可以用劳务出资。

2、有限合伙人不得以劳务出资。

3、普通的合伙企业名称中应当标明“普通合伙”字样;特殊的普通合伙企业名称中应当标明“特殊普通合伙”字样。

3、有限合伙企业名称中应当标明“有限合伙”字样。

出资的转让

1、除合伙协议另有约定外,合伙人向合伙人以外的人转让其在合伙企业中的全部或者部分财产份额时,须经其他合伙人一致同意。

1、有限合伙人可以按照合伙协议的约定向合伙人以外的人转让其在有限合伙企业中的财产份额,但应当提前30日通知(而非经同意)其他合伙人。

2、合伙人以其在合伙企业中的财产份额出质的,须经其他合伙人一致同意;未经其他合伙人一致同意,其行为无效。

2、有限合伙人可以将其在有限合伙企业中的财产份额出质;但是,合伙协议另有约定的除外。

事务执行

1、按照合伙协议的约定或者经全体合伙人决定,可以委托一个或者数个合伙人对外代表合伙企业,执行合伙事务,其他合伙人不再执行合伙事务。

1、有限合伙企业由“普通合伙人”执行合伙事务,“有限合伙人”不执行合伙事务,不得对外代表有限合伙企业。

2、合伙人不得自营或者同他人合作经营与本合伙企业相竞争的业务。

2、有限合伙人可以自营或者同他人合作经营与本有限合伙企业相竞争的业务;但是,合伙协议另有约定的除外。

3、除合伙协议另有约定或者经全体合伙人一致同意外,合伙人不得同本合伙企业进行交易。

3、有限合伙人可以同本有限合伙企业进行交易;但是,合伙协议另有约定的除外。

4、第三人有理由相信有限合伙人为普通合伙人并与其交易的,该有限合伙人对该笔交易承担与普通合伙人同样的责任。

5、有限合伙人XX以有限合伙企业名义与他人进行交易,给有限合伙企业或者其他合伙人造成损失的,该有限合伙人应当承担赔偿责任。

债务清偿

1、合伙人发生与合伙企业无关的债务,相关债权人不得以其债权抵销其对合伙企业的债务;也不得代位行使合伙人在合伙企业中的权利。

2、合伙人的自有财产不足清偿其与合伙企业无关的债务的,该合伙人可以以其从合伙企业中分取的收益用于清偿;债权人也可以依法请求人民法院强制执行该合伙人在合伙企业中的财产份额用于清偿。

3、人民法院强制执行合伙人的财产份额时,应当通知全体合伙人,其他合伙人有优先购买权

1、有限合伙人的自有财产不足清偿其与合伙企业无关的债务的,该合伙人可以以其从有限合伙企业中分取的收益用于清偿;债权人也可以依法请求人民法院强制执行该合伙人在有限合伙企业中的财产份额用于清偿。

2、人民法院强制执行有限合伙人的财产份额时,应当通知全体合伙人。

在同等条件下,其他合伙人有优先购买权。

入伙

新合伙人对入伙前合伙企业的债务承担无限连带责任。

新入伙的“有限合伙人”对入伙前有限合伙企业的债务,以其认缴的出资额为限承担责任。

退伙

退伙人对基于其退伙前的原因发生的合伙企业债务,承担无限连带责任。

有限合伙人退伙后,对基于其退伙前的原因发生的有限合伙企业债务,以其退伙时从有限合伙企业中取回的财产承担责任。

合伙人的改变

普通合伙人转变为有限合伙人的,对其作为普通合伙人期间合伙企业发生的债务承担无限连带责任。

有限合伙人转变为普通合伙人的,对其作为有限合伙人期间有限合伙企业发生的债务承担无限连带责任。

出资期限的比较

收购价款的支付方式

普通出资期限

一次付清的

自营业执照签发之日起3个月

自营业执照签发之日起6个月

分期付款的首期付款金额

自营业执照签发之日起6个月内支付的价款不得低于总金额的60%

自营业执照签发之日起3个月内支付的价款不得低于各自认缴出资额的15%

分期付款的总期限

不得超过1年

总期限取决于注册资本的规模

股份有限公司、合营企业和合作企业董事会的区别

项目

股份有限公司

合营企业

合作企业

董事会性质

最高权力机构是股东大会,董事会是股东大会的执行机构

最高权力机构

最高权力机构

董事会人数

5-19人

不得少于3人

不得少于3人

董事长

由董事会全体董事的过半数选举产生

由合营各方协商确定或者由董事会选举产生,一方担任董事长的,另一方担任副董事长

由合作企业章程规定,一方担任董事长的,另一方担任副董事长

会议频率

每年至少召开2次

每年至少召开1次

每年至少召开1次

董事任期

3年

4年

3年

会议召开条件

过半数的董事出席

2/3以上的董事出席

2/3以上的董事出席

董事不能亲自出席时

只能书面委托董事

可委托非董事

可委托非董事

董事会决议

全体董事的过半数通过

特别决议由出席会议的董事一致通过

特别决议由出席会议的董事一致通过

一天学好会计中级职称考试的《经济法》妙方*fOIq88

B~e7w4

经济法公式eb(m8vLR

P[6dTZ!

\s

一 增值税=7H.F:

BBG

.Wd.)^?

1.视同销售行为^glbxbhI4

aJ%e'F[

组成计税价格=成本*(1+成本利润率)AW]("pt

5mDVFb3a

属应征消费税组成价格应加计消费税额4Q&Xb<

1nw$B[

组成计税价格=成本*(1+成本利润率)/(1-消费税税率)pQ4%]Api

rHA/

2.纳税人兼营免税项目或非应税项目因无法准确划分不得抵扣的进项税额) Y)@oo=oG 不得抵扣的进项税额=当月全部的进项税额*(当月免税项目销售额,非应税项目营业额合计/当月全部销售额,营业额)W]C_oh t*ri`}a{v 委托加工应纳增值税进项税额=加工费*税率"! w[U{ =1uj1.h 3.增值税应纳税额_s*uF_: 3 @et3}-c 应纳税额=当期销项税额–当期进项税额QWIOim- >cU*D: 4.小规模纳税人应纳税额XEe+&VQmY b;t}7.V'% 应纳税额=销售额*征收率 (销售额不含收取的增值税)z;z'`A c^qO@%s 5.进口货物应纳税额计算 +{l3#Y UmHJ/DI@ 应纳税额=组成计税价格*税率IWbp^l+! t JOoLHZQ1v 组成计税价格=关税完税价+关税+消费税Z+pvdu ]ge^J3az$u 6.出口不予退税货物应纳增值税Ok.DSOT ;@;ie8H 应纳税额=出口货物销售收入*外汇人民币牌价*规定税率-进项税额eRWF7`HH+ n<(5B|~y 7.外贸进出口公司退税]KV8u1H> 7-0twq 应退税额=出口货物购进金额*退税率{xb%P! o` `0gK;D8t =出口货物进项税额–出口货物不予退税税额dZ81\jdYv TKutO0 出口货物不予退税税额=出口货物购进金额*(增值税法定税率-适用的退税率)9'L0Al~L -VT? /=Ys 8.有进出口经营权生产企业出口货物退税s17gi,"X TVh7h`Eg 当期应纳税额=当期内销货物销项税额-(当期全部进项税额-当期出口不予免征,抵扣和退税的税额)-上期未抵扣完税额%cif0Td %lP 当期出口不予免征,抵扣和退税的税额=当期出口货物离岸价*外汇人民币牌价*(增值税法定税率–出口退税率)! [C$H5 ? {Z0g+B1 A.本季出口销售额≧同期全部销售额50%且季末应纳税额为负$? Mz[X c&W.slE6 ①应纳税额为负且绝对值≧本季度出口离岸价格*外汇人民币牌价*退税率时-KiS6$- /Day5\Q# 应退税额=本季度出口货物离岸价格*外汇人民币牌价*退税率Vb#@o)z /kG X6hh ②应纳税额为负且绝对值≦本季度出口离岸价格*外汇人民币牌价*退税率时VMXXBa& B.WkHY%/ 应退税额=应纳税额绝对值_q$fw& ~iAoxD5jY ③ 结转下期抵扣进项税额=本期未抵扣完进项税额-应退税额"c*|vE va;wQ~& 9.没有进出口经营权企业委托外贸代理出口S7Fxb+{6D }YO}LQ-| 应退税额=当期出口货物离岸价格*外汇人民币牌价*退税率jwox? ]f+ 7: %K-LeaQu 10.外贸企业进料加工方式出口货物K_} acU u 应退税额=出口货物应退税额-(销售进口料件金额*税率-海关已对进口料件所征增值税)4+gA /< 48`<{|r{ 11.生产企业进料加工贸易方式出口货物! c7Od)] zZHsS$/ 当期不予抵扣和退税税额=当期出口货物离岸价格*外汇人民币牌价*(征税税率-退税率)-当期海关核销免税进口料件组成计税价格*(征税税率-退税率) /'(P{O>{j DI7trR` 其余计算步骤按免,抵,退z4goa2@Z L%"Mp(gZ 二。 消费税~0NZx8qG ^9nM)[/C? 1.从价计税*)1,W+A5L '9)@U+yfQ (1)销售额不含增值税PD? H5W3@ i469<^A 应纳税额=销售额*税率f`%k@\ 7qk61YBLz (2)销售额含增值税DF~w20+ ]k8XLgJ 应纳税额=[含增值税销售额/(1+增值税税率或征收率)]*消费税率,-b9: ]{L +G~b-} (3)自产自用应税消费品用于非应税项目没有同类销售价格o8,K1ic5# Q,$x6YwE 组成计税价格=(成本+利润)/(1-消费税税率)+a|4XyN *<@ 应纳税额=组成计税价格*消费税率v<)}T5~r Cfj*[i4 (4)委托加工没有同类销售价格* 9rT|: N 组成计税价格=(材料成本+加工费)/(1-消费税税率)JkA~Ol *~vRbD$q 应纳税额=组成计税价格*消费税率{R#nGsrt; rYLNV! _ (5)进口应税消费品j)uIe)wZw ^_oLhNoez2 组成计税价格=(关税完税价格+关税)/(1-消费税税率)bw4b'9cK }}]Ymf 应纳税款=组成计税价格*销售税税率H! A^MI *iR`mZb 2.从量定额征收zbnQCLs nO/5X>A,Zw 应纳税额=销售数量*单位税率Qw^tzP8 nYe}d! 三。 营业税9W8Dp? : nGf@zJDb 1.提供应税劳务,转让无形资产,销售不动产,价格明显偏低。 税务机关核定销售额w.3R1}R &zT~3>2 计税价格=营业成本或工程成本*(1+成本利润率)/(1-营业税税率)M {H&59v $@xkKe" 2.应纳税额+u#x[xO D%A-&= 应纳税额=营业额*税率2V]2jxOQ 9+: Trc\%N 四。 关税+D@R'$N *}J_STM 1.完税价格j;3o9! .s: .>YJ95&\ (1)逾期未出境暂进口货物。 第七月起按月征收-&? - 1<83MO; 每月关税=货物原到岸价格*关税税率*1/48=Vs ? <;<#JN (2)转让出售进口减免税货物)sHPIxHI 2._cEY34 完税价格=原入境到岸价格*[1-实际使用年限/(管理年限*12)]YLGLr@: q WQx;tX (3)出口货物完税价格,whNh $}$@)! - 出口货物完税价格=离岸价格/(1+出口税率)Ne4*MwK ZsZ1 (4)进口货物国内市场价格倒扣法S)yV51^B E6M: ^p*< 完税价格=国内批发价/[(1+进口关税税率)/(1-代征国内税率)+20%]\<**SSN 6^;! 9$G|D* 2.应纳税额xQap44KPZ zi.,? Q (1)从价税vWsc{9 [dlHt;S 应纳税额=应税进(出)口货物数量*单位完税价格*适用税率^1=|(Z/ K-C-+RB (2)从量税%T\N@ L^1q/4${ 应纳税额=应税进(出)口货物数量*关税单位税率{))S<_yN O>M*mTM (3)复合税5|G3t`$pa *jw$d8q2 应纳税额=关税进口货物数量*关税单位税率+应税进口数量*单位完税税率*适用税率 Dh(T)yc "IkF/ 五。 所得税-s%-*K+,W NwlRPyt 1.企业所得税计算G<-9U}~76 8~: @ 应纳税额=应纳税所得*税率K1/gJ9+(\ =#Cf5s6qt 应纳税所得额=应纳税收入总额-准予扣除项目金额w ^rb|mKo 7 hF,gl5 (1)纳税人境外已纳税款的抵扣K[LVT]3n ;cel^.b ①分国(地区)不分项抵扣法NM1cyZ V3_b! 境外所得税税款扣除限额=境内外所得按税法规定计算的应纳税所得*(来源于某国(地区)的所得额/境内外所得总额)),;D;LI{S v TMP&a'5L ②定率抵扣法W7TXI~7 '"xL}8HX} 不区分免税或非免税项目,统一按境外应纳税所得额16.5%比例抵扣`CAG8D C7b5%a! (2)联营企业生产经营所得(先就地纳税,投资方税率>联营企业税率补缴所得税,反之不退还)V BbUl|X\ q,;".3VQ 来源于联营企业应纳所得额=投资方分回利润额/(1-联营企业所得税税率)FE8+E\U? uQ: ut( 应纳所得税额=来源于联营企业应纳所得额*投资方适用税率k_*XJ Y U OR_M5 税收扣除额=来源于联营企业应纳所得额*联营企业所得税税率E1c>nrnh* ov\Ct%] 应补交税的税额=应纳所得税额-税收扣除额(@%XWg ? -pxte8 2.外商投资企业和外国企业所得税yD"]{ **T: eI+ A.应纳税所得PzIy">plm NlA*\vco (1)制造业@kwLBAK}@ "@w>WL<9 应纳税所得额=产品销售收入+其他业务利润+营业外收入-营业外支出w>v5oy8s- nA>*IU[ 产品销售收入=产品销售净额-产品销售成本-产品销售税金-(销售费用+管理费用+财务费用)>-VWmA XlRwZ/Wc 产品销售净额=本期销售总额-(销货退回+销售折让)d? JAUbqy SrSG{/{ 产品销售成本=本期产品成本+期初产品盘存-期末产品盘存Eyd$fcRK yU*u 本期产品成本=本期生产成本+期初半成品,在产品盘存-期末半成品,在产品盘存$? -7OXj< b~1iPaIh 本期生产成本=本期生产耗用直接材料+直接工资+制造费用(m6EQoW^s+ dQ,Q+ON> (2)商业5Wo5n7o b)d^`J 应纳税所得=销货利润+其他业务利润+营业外收入-营业外支出f#1/}Hq/I _FT6]I0 销货利润=销货净额-销货成本-销货税金-(销货成本+管理费用+财务费用)> QPX`l0V 销货净额=销货总额-(销货退回+销货折让)RJ@\W=aZ BGN9,ii 销货成本=期初商品盘存+[本期进货-(进货退出+进货折让)+进货费用]-期末商品盘存g>_OuQ|c iKhH^V%j (3)服务业[3kl^ TE i-]U+m* 应纳税所得=业务收入净额+营业外收入-营业外支出9n"V\e_R 6A? 8tm/0 业务收入净额=业务收入总额-(业务收入税金+业务支出+管理费用+财务费用))b9_CO} n[P\*S (4)其他业务参照以上公式oqYt/4^Q #ua^{OrC/ B.所得税计算#1gO? N(<= $UC{"0 (1)季度预缴所得税额=上年度应纳税所得*1/4*税率En\Z#0,V TF2KZL#A| 季度预缴地方所得税额=上年度应纳税所得额*1/4*地方所得税率vxVOcO9< +? AW>&68y (2)年终汇算清缴所得税d.AC%&W 2y%R: Mu 全年应纳所得税额=全年应纳税所得额*税率~OCZz$qA b#='^W3 境外所得税税款扣除额=境内境外所得按税法计算的应纳税总额*来源境外所得额/境内境外所得总额f^e&hyC $^h? : L: 1n 全年汇算清缴应纳税所得税额=全年应纳所得税-1~4季度预缴所得税额-境外所得税税款扣除额HeozJ^u\? d.rY-k 全年应纳地方所得税额=全年应纳税所得*地方所得税率(p,}'I#i* (B}+ h 全年汇算清缴应纳地方所得税额=全年应纳地方所得税额-1~4季度已预缴地方税的税税额BY(eV! CDCC1BG" (3)再投资退税额vr4S9`, $E.XOpl&I 再投资退税额=再投资额/[1-(原实际适用企业所得税率+地方所得税率)]*原实际适用的企业所得税率税率*退税率m=k%,J_ UvBnf+, 企业所得税率30%,地方所得税率3%,退税率40%或100%o,LK[Q O? E6xc<8 3.个人所得税gp/YjUH7k8 [`nY2[A$ (1)a.工资薪金(按月征收)=l,#iYJP8 N-QCfDao 应纳税额=应纳税所得额*税率-速算扣除数CQ>]jQ,2 6"%2,`Nu b.实行年薪制6~@5X}^<0 bNs[O22 年应纳所得额=[(全年工资薪金收入/12-费用扣除标准)*税率-速算扣除数]*12P`]ps? l : mp$\= (2)个体工商户生产经营所得和对企事业单位承包经营、承租经营所得(按年征收)[*HiI= FG#nap{ 应纳税额=应纳税所得额*税率-速算扣除率{(0Id! I>hmbBlDv (3)劳务报酬(按次征收)+7Rt{C, >~wu3q 应纳税额=应纳税所得额*税率-速算扣除率M: (&n@e WKOI

- 配套讲稿:

如PPT文件的首页显示word图标,表示该PPT已包含配套word讲稿。双击word图标可打开word文档。

- 特殊限制:

部分文档作品中含有的国旗、国徽等图片,仅作为作品整体效果示例展示,禁止商用。设计者仅对作品中独创性部分享有著作权。

- 关 键 词:

- 中级会计 经济法 笔记 经典

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

《城市规划基本知识》深刻复习要点.docx

《城市规划基本知识》深刻复习要点.docx