日本蜡烛图精简版.docx

日本蜡烛图精简版.docx

- 文档编号:7242333

- 上传时间:2023-01-22

- 格式:DOCX

- 页数:12

- 大小:138.79KB

日本蜡烛图精简版.docx

《日本蜡烛图精简版.docx》由会员分享,可在线阅读,更多相关《日本蜡烛图精简版.docx(12页珍藏版)》请在冰豆网上搜索。

日本蜡烛图精简版

第一部分基本知识

第一章:

反转形态(说明前期趋势可能发生改变,千万不可认为会立即掉头走反向,就好比刹车,可能休息,可能停在现在,也可能掉头)

这里有一条重要原则:

仅当反转信号所指的方向与市场的主要趋势方向一致时,我们才可以依据这个反转信号来开立新头寸。

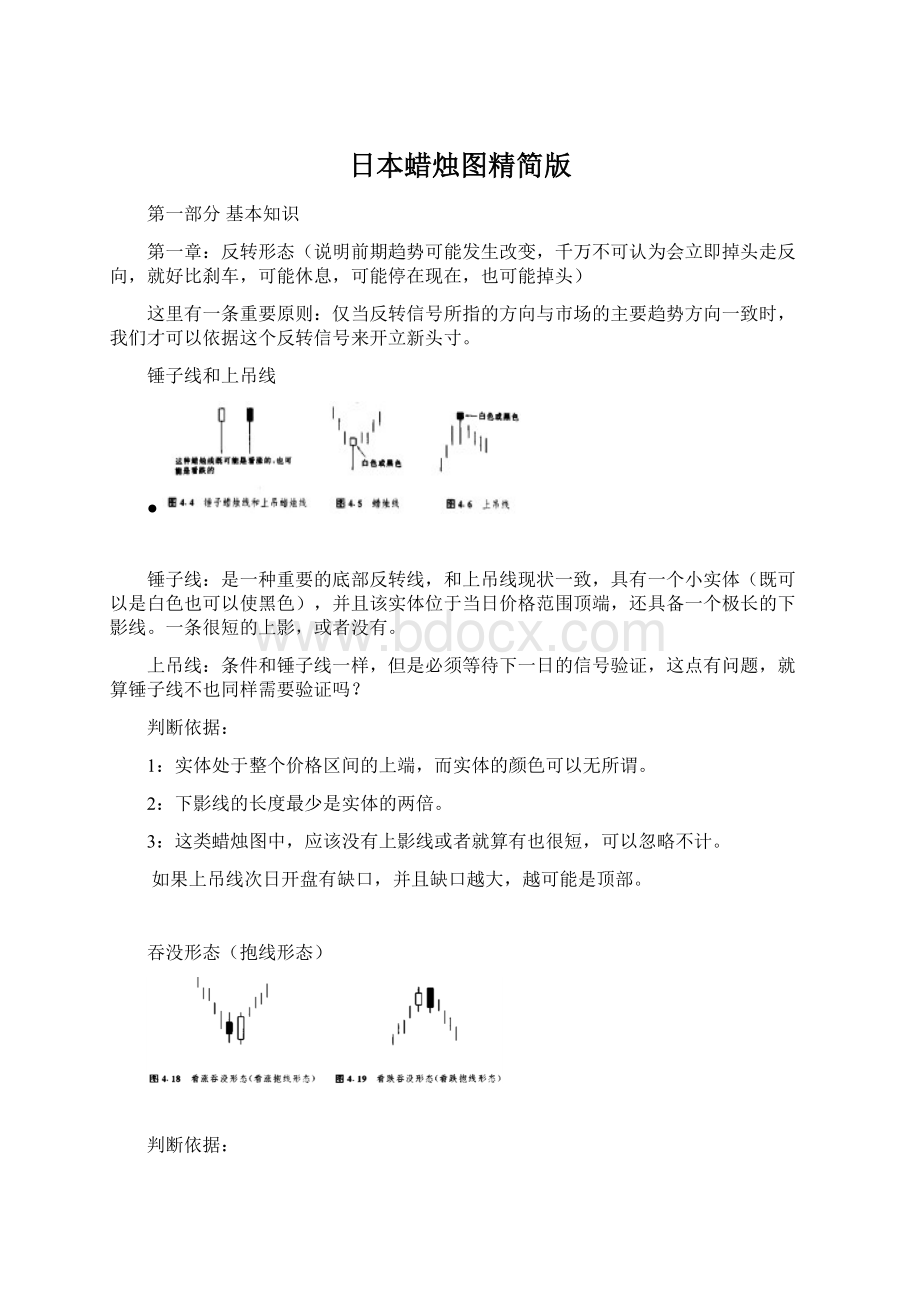

锤子线和上吊线

●

锤子线:

是一种重要的底部反转线,和上吊线现状一致,具有一个小实体(既可以是白色也可以使黑色),并且该实体位于当日价格范围顶端,还具备一个极长的下影线。

一条很短的上影,或者没有。

上吊线:

条件和锤子线一样,但是必须等待下一日的信号验证,这点有问题,就算锤子线不也同样需要验证吗?

判断依据:

1:

实体处于整个价格区间的上端,而实体的颜色可以无所谓。

2:

下影线的长度最少是实体的两倍。

3:

这类蜡烛图中,应该没有上影线或者就算有也很短,可以忽略不计。

如果上吊线次日开盘有缺口,并且缺口越大,越可能是顶部。

吞没形态(抱线形态)

判断依据:

1:

前面必须有清晰可辨的行情,哪怕是短期的。

2:

必须由两条蜡烛图组成,后面的实体覆盖了前一个的实体,但不一定覆盖影线。

3:

第二个的颜色和第一个相反。

例外的情况就是第一个实体非常小,小到几乎是个式自星。

和孕线形态刚好相反、

一再强调了结合前期趋势。

乌云盖顶形态(乌云线

这是一个看跌反转信号,其形成过程是,在上升趋势中,先出现一个长长的白色蜡烛线,跟着是一根黑色蜡烛线,这根黑色蜡烛线的开市价高于前一个白色蜡烛线的最高价,它的收市价明显的向下穿入白色蜡烛线实体内。

判断依据:

1:

在乌云盖顶形态中,黑色实体的收市价向下穿透的程度越深,则该形态构成顶部的机会越大。

如果覆盖了整个白色实体,那就成了吞没形态了。

看跌吞没比乌云盖顶有更重要的技术意义。

2:

发生在一个超长期上升趋势中,第一天是一个大秃头秃脚阳线,第二天是大秃头秃脚阴线。

3:

第二个开始价位于某个重要的阻力位。

4:

开始的时候成交量非常大,出现了涨爆现象,说明开市有新多头打算踏上牛市列车,可是没想到出现抛售,于是变成了泰坦尼克号。

刺透形态(斩回线形态)

和看涨吞没形态是一家的

刺透形态:

是一种底部反转信号,在下降趋势中,出现了一根长长的黑色蜡烛线,次日市场向下跳空,但是收市却是一个坚挺的白色蜡烛线,并且收市价超过前一根黑色蜡烛线实体的中点。

日本人认为,区分底部信号更要谨慎一点,他们对这个形态近似的形态做了进一步分类。

又分为三个,待入线,切入线,插入线。

被看做是看跌的信号,但是如果连续出现两个插入线形态,那么,这样的情况也属于看涨信号。

第五章星线

第二章:

星线

启明星形态:

是一种主要的底部反转信号,三根组成,第一个是长长的黑色实体,第二个是小实体(可白可黑),第三个是一根白色蜡烛图,收市价明显穿入第一个黑色实体内部。

十字启明星:

中间是十字星

黄昏星形态:

这个说第二个要跳空。

十字启明星形态和十字黄昏星形态

弃婴形态:

这是一种主要的顶部或底部反转,但是非常罕见,区别主要在价格跳空和影线都没有交界的地方。

流星形态倒锤子形态

流星形态;在上升趋势中,如果一根蜡烛图具有长长的上影线,只有很短的下影线,甚至没有下影线,具有一个小实体,并且小实体居于当日价格区间底部,就构成流星线。

这是一个看跌的信号。

流星形态是一种二蜡烛形态,技术意义不如黄昏星强,通常不构成主要反转信号。

出现倒锤子先必须等待下一日信号确定。

对于倒锤子线形态,之所以说看涨验证信号非常重要,是因为形成倒锤子线的价格变化过程看起来似乎是看跌的。

这就是说,在倒锤子蜡烛线当日,市场的开市价位于当日最低价处,或者接近最低价。

后来,市场上涨了,但是牛方无力将上涨行情维持下去。

最后,市场收市于当日最低价,或者在最低价的附近。

为什么这样的蜡烛线竟然是潜在的看涨反转信号呢?

其解答必须从下一天的行情中寻找。

如果下一日市场开市于倒锤子线的实体之上,则意味着凡是在倒锤子线当日开市和收市时卖出做空的人现在统统处于亏损状态。

市场维持在倒锤子线实体之上的时间愈久,则上述空头止损出市的可能性越大。

在这种情况下,首先可能引发空头平仓上涨行情,然后,空头平仓上涨行情可能促使企图抄底做多的人跟风买入。

这个过程自我循环,市场螺旋上升,结果就可能形成一段上升趋势

第三章:

其他反转形态

本章将讲述一些较弱的反转信号。

比较而言,我们在第四章和第五章所介绍的反转形态都是较强的反转信号。

一旦它们出现,就表明牛方已经从熊方手中夺过了大权(比如说看涨吞没形态、启明星形态,或者刺透形态等),或者熊方已经从牛方手中抢回了主动权(比如说看跌吞没形态,黄昏星形态或者乌云盖顶形态等)。

本章要讨论更多的反转形态。

其中一部分形态通常——但并不总是——构成反转信号,因此,它们是较弱的反转信号。

这些形态包括孕线形态、平头顶部形态和平头底部形态、捉腰带蜡烛线、向上跳空二只乌鸦、反击蜡烛线等。

然后本章还要探讨一些强烈的反转信号,其中包括三只乌鸦、三山形态、三川形态,圆形顶、圆顶底、塔形顶和塔形底等。

孕线形态:

这是一个两蜡烛形态,其中一个是不同寻常的巨大实体,后一根是一个小实体,并且小实体居于大实体内部,孕线形态暗示市场当前趋势已经结束,牛方和熊方目前处于休战状态,其中的小实体颜色无所

谓,常见的是和第一个相反。

和吞没相比正好掉过来了。

十字孕线形态(呆滞形态)

被作为主要反转信号,第二个十字星越小,说明市场越矛盾

平头顶部形态和平头底部形态:

当市场在相邻的两日或者数个交易日内,二度试探同一个高点或者低点时,就形成一个平头形态,这类形态本身属于小规模反转信号,但是如果组成平头的两根蜡烛线同时还具有其他蜡烛图指标的话,就增添了额外的重要性,举例来说,如果一个十字孕线的两根蜡烛最高点居于同一高点,那么,这两根蜡烛依据形成两个蜡烛形态,那么重要性增加。

这就是一个多形态结合的情况出现了。

技术形态结合。

提腰带线(注意,是一个单根线,又称开盘秃头秃脚阴线阳线)

向上跳空两日乌鸦:

是一个三蜡烛形态,注意第三个的开收盘

价高过和低过第二个的开收盘价

铺垫形态(和前一个形态接近,但却是为数不多的持续形态中的一员)他是一个

五线的形态,三个实体较小,最后一个阳线要坚挺。

铺垫形态如果做K线分解

以后,在四小时图上应该是一个旗形整理形态。

三只乌鸦:

连续出现三根相对较长的黑色蜡烛线,他们的收市价接近各自的最低点,如果他处于高价格水平,或者出现在一轮持续了很长时间的上冲行情之后,则构成了顶部反转。

反击线形态(约会线形态):

在下降或者上升趋势中,在一根黑色或白色蜡烛线之后,市场开市时急剧向下或上跳空,收拾却与前一天收市价处于同一水平,这就形成一个反击线形态,反映出牛,熊双方处于胶着状态,难分雌雄。

注意他们的收盘价差不多相同

我们不妨把看涨反击形态同看涨刺透在形态上作一番比较。

如果您还记得的话,刺透形态与本图所示的看涨反击线形态一样,也是由两根蜡烛线组成的。

它们之间主要的区别是,看涨反击线通常并不把收市价向上推进到前一天的白色实体的内部,而是仅仅回升到前一天的收市价的位置。

而在刺透形态中,第二根蜡烛线深深地向上穿入了前一个黑色实体之内。

因此,刺透形态与看涨反击线形态相比较,刺透形态是一种更为重要的底部反转信号。

尽管如此,正如下面列举的一些实例所显示的,我们对看涨反击线形态还是不可小觑的

三山形态和三川形态

在蜡烛图技术中,还有一些较长期的顶部反转形态和底部反转形态,其中包括三山形态、三川形态、三尊顶部形态、倒三尊底部形态,圆顶形态,平底锅形态(或者说,圆底形态),以及塔形顶部和塔形底部形态,与西方的三重顶形态相仿,日本也有所谓的三山顶部形态(如图6.44所示)。

根据日本分析师的看法,价格跳空(即窗口)属于持续性形态。

因此,向上跳空是看涨的,向下跳空是看跌的。

数字3在蜡烛图技术中的重要性

有趣的是,“3”这个数字在各种技术分析的理念和应用中都出现得很频繁,而且各有各的门道。

说起来,不仅扇形原理用到三条线,而且重要牛市和熊市通常分成三个阶段(参见道氏理论和艾略特波浪理论);有三种价格跳空;其些较为典型的反转形态,诸如三重顶、头肩形等,均有三个显著的峰;趋势有三种不同的类型(主要趋势、次要趋势和短暂趋势)、以及三种不同方向(上升、下降和横向延伸);在众所周知的持续性形态中,有三类三角形━━对称三角形、上升三角形和下降三角形;我们的信息主要来源自三个渠道━━价格、交易量以及持仓量。

不管到底是什么缘故,反正3这个数字贯穿了技术分析的整个领域,担负着很重要的角色。

圆形顶部形态和平底锅底部形态(圆形底部形态)

不过,在日本的平底锅底部形态中,必须出现一个向上的窗口,以证实市场底部的完成。

塔形顶部形态和塔形底部形态

第四章持续形态

窗口

所谓窗口,是指在前一根蜡烛线的端点与后一根蜡烛线的端点之间存在着一个价格缺口。

如图7.1所示,是在上升趋势中形成的一个“打开的”窗口。

在图示的前一根蜡烛线的上影线与后一根蜡烛线的下影线之间,存在一段价格缺口。

如图7.2所示,是下降趋势中的一个窗口。

从中可以看到,在前一天的下影线和当日的上影线之间,未曾发生任何价格活动。

根据日本技术分析师的观点,市场参与者应当顺着窗口形成的方向建立头寸。

同时,窗口还将演化为支撑区或阻挡区。

因此,在上涨行情中,如果出现了一个窗口,则意味着价格将进一步上升。

并且,今后当市场向下回撤时,这个窗口将形成其底部支撑水平。

如果市场在向下回撤时关闭了这个窗口,并且在窗口关闭后,市场的抛售压力依然存在,那么,先前的上升趋势就不复成立了。

类似地,在下跌的价格环境中,如果出现了一个窗口,则意味着市场还将进一步下降。

此后形成的任何向上价格反弹,都会在这个窗口处遭遇阻挡、如果该留口被关闭,并且在窗口关闭后,上涨行情继续发展,那么,原来的下降趋势就完结了。

传统的日本技术分析理论(也就是蜡烛图技术)确信,当一个窗口形成后如果市场开始调整,那么,价格将回到该窗口处。

换言之,市场很可能回头试探一个打开的窗口。

因此,在上升趋势中,我们可以把窗口看作买进的参考点,乘市场回撤到这里时入市。

另一方面,如果在窗口关闭后,市场的抛售压力仍然不消退的活,那么,就应当把多头头寸平仓出清,甚而可以考虑建立空头头寸。

如果在下降趋势中出现了一个窗口,就应当采取与上述相反的对策。

日本人认为,从横向整固区间跳起的窗口以及从新高位上跳起的窗口值得特别注意。

在一个趋势中如果出现三个向上或者向下的窗口(所谓三空形态),那么市场即将形成顶部或者底部。

向上跳空和向下跳空并列阴阳线形态:

向下跳空形态发生在下降趋势中,先是一根向下跳空的黑色蜡烛图,然后跟着一根白色蜡烛图,两根线大小差不多,并且白色蜡烛图的开市价处于黑色蜡烛图实体之内,收市价高于黑色蜡烛图的实体,这是一种看跌的持续形态。

向上跳空正好相反。

窗口:

本形态与西方的价格跳空是一回事,窗口属于持续形态,在上涨过程中,如果市场打开一个窗口,那么,后来应当出现返回该窗口的价格下跌。

该窗口构成一个支撑区,如果窗口发生在一段抛售行情中,同上面相反。

日本人的表述是:

窗口之后发生的市场回撤,将重新返回窗口。

这句话的意思应该是市场会再次试探窗口位置。

高价位和低价位跳空突破形态

跳空并列白色蜡烛线形态:

他们具有相似的开盘价,实体具有差不多的高度。

依然是持续形态的一种。

上升三法和下降三法形态:

他是一个五线形态。

中间的三个小实体要统统局限于第一个蜡烛图范围内。

最后一个蜡烛图和第一个相同,并且创了新低或者新高。

分解以后同样可能是一个旗形整理形态。

前进白色三兵形态:

收盘价一个比一个高,并且接近当日最高价。

预示市场将进一步坚挺。

白色三兵形态表现为一个逐渐而稳定的上升过程,其中每根白色蜡烛线的开市价都处于前一天的白色实体之内,或者处在其附近的位置上;每一根白色蜡烛线的收市价都应当位于当日的最高点或接近当日的最高点。

这是一种很稳健的市场攀升方式(不过,如果这些白色蜡烛线伸展得过长,那么我们也应当对市场的超买状态有所戒备)。

前方受阻形态:

是白三兵的变形,其中后面两个蜡烛显示市场驱动力正在减弱。

他的疲软表现就是长长的上影线或者逐渐缩小的实体。

前方受阻形态(深思形态):

如果其中第二根和第三根蜡烛线,或者仅仅是第三根蜡烛线,表现出上涨势头减弱的迹向,就构成了一个前方受阻(白色三兵)形态(如图7.37所示)。

这就意味着这轮上涨行情碰到了麻烦,持有多头头寸者应当采取一些保护性措施。

特别是在上升趋势已经处于晚期阶段时,如果出现了前方受阻形态则更得多加小心。

在前方受阻形态中,作为上涨势头减弱的具体表现,既可能是其中的白色实体一个比一个小,也可能是后两根白色蜡烛线具有相对较长的上影线。

分手蜡烛线形态:

开市价位于前一日的开市价附近,收市于较高或者较低水平,并且当日蜡烛颜色和前一日相反。

本形态出现后,前期趋势将

恢复。

第五章神奇的十字线

十字线的重要性

如果附近有一系列的小实体,那么,就不应该认为这根蜡烛线有多大的意义,因为在它附近有这么多的小实体蜡烛线。

还有一种补救技巧,是基于这根蜡烛线所处的市场形势来考虑。

如果当时市场正处在一个重要的转折点,或者正处在牛市或熊市的晚期阶段.或者当时已经有其它技术信号发出了警告信息,那么,此时出现的近似十字线就应当看成一根十字线。

这种做法的理论依据是,因为十字线可能构成了重要的警告信号,所以我们宁可错认,也不能漏过;遇上一个虚假的警告信号,总比漏过一个真正的危险信号强得多。

由于十字线蕴含着多方面的技术意义,忽略一根十字线,就可能招致危险。

市场顶部的十字线

十字线之所以极有价值,是因为它在揭示市场顶部方面有过人之长。

在上升趋势中,如果前面出现一根长长的白色蜡烛线,后面跟着一根十字线,这种情况尤其值得注意。

为什么十字线出现在上升趋势中具有负面意义呢?

这是因为十字线代表着市场处于犹豫不决心理状态。

在上升趋势中,如果买方犹豫不决,看不准市场方向,或者下不当机立断,那么当前的上升趋势是维持不下去的。

只有在买方立场坚定的条件下,上涨行情才能够得到有力的支撑。

在市场经历了长期的上涨之后,或者当市场处于超买状态时,如果出现了一根十字线(在这根蜡烛线上大书着“犹疑不定”四字),则意味着买方搭起来的脚手架马上就要垮掉了。

另一方面,虽然十字线在引发市场的顶部反转方面是相当有效的,但是根据我们的经验来看,在下降趋势中,十字线往往丧失了发挥反转作用的潜力。

其中的原因可能是这样的:

十宇线反映了买方与卖方在力量对比上处于相对平衡状态。

由于市场参与者抱着骑墙的态度,市场往往因为自身的重力而下坠。

因此,当十字线出现时,在上升趋势中,市场可能向下反转,而在下降趋势中,市场则可能继续下跌。

因为上述原因,十字线在构成底部反转信号时,比作为顶部反转信号需要更多的佐证。

我们所采取的交易风格越是保守,那么,耐心地等待趋势反转的验证信号就越为重要。

到底需要等待多久呢?

这就得从风险与报偿两个方面来权衡。

如果我们选择较为保守的交易风格,宁愿等待趋势反转的验证信号,那么确实可能承担较少的风险;但是另一方面,我们从交易中取得的报偿也可能减少了。

等到趋势反转信号得到确认的时候,获利的空间也许已经缩小了。

出现在长长的白色蜡烛线之后的十字线:

十字线出现在一根长长的白色蜡烛线之后。

特别是在十字线发生在长期的上升趋势之后的情况下,常常构成了一个顶部将临的预警信号。

长腿十字线和黄包车夫:

位于市场顶部的长腿十字线是一种特别重要的十字线。

如图8.12所示,这类十字线具有长长的上影线和下影线,鲜明地表露出市场举棋不定的心理状态。

在形成长腿十字线的交易日中,市场先是猛烈地上推、后是急剧地下滑(或者反过来),最后到收市时,其收市价处在与开市价同样的水平,或者与之非常接近。

如果当日的开市价和收市价正好处在全日价格范围的中点,那么这种蜡烛线就称为黄包车夫(线)。

如果某根非十字线的蜡烛线具有很长的上影线,或者具有很长的下影线,并且其实体较小,这种蜡烛线就称为风高浪大线。

如果出现了一群风高浪大线,也构成了一种反转形态。

对日本分析师来说,非常长的上影线或非常长的下影线的形成——借用他们的话来描述——就表示市场“失去了方向感”。

墓碑十字线:

还有一种非常独特的十字蜡烛线,称为墓碑十字线(也称灵位十字线)。

在某根蜡烛线上,当开市价和收市价部位于当日的最低点时,就形成了一根墓碑十字线。

虽然我们有时也能够在市场底部发现这类蜡烛线,不过,这类形态最突出的长处还是在于昭示市场顶部方面。

从墓碑十字线的外形看,它的名称是颇为贴切的。

我们曾经指出。

日本技术分析的很多十语都建立在类似的军事术语之上,从这个意义上说,墓碑十字线恰恰标志着在市场上为捍卫自己的阵地而战死的多头或者空头的墓地。

位于上涨行情之后的墓碑十字线具有疲软的意义,其中的原由是很好理解的。

在这根蜡烛线上,市场开市于当日的最低点。

后来,市场开始上冲(在这个过程中,市场最好还能创出当前上升趋势的新高)。

但是好景不长,价格直线下跌,重新回到了当日的最低点,多头的麻烦来了。

该形态的上影线越长,所处的价格水平愈高,那么,这根墓碑十字线的技术意义就愈疲弱。

墓碑十字线与流星形态颇为相像。

发生在市场顶部的墓碑十字线,实际上是流星形态的一种特殊情况。

流星蜡烛线具有较小的实体,而墓碑十字线——作为一根十字线——甚至没有实体。

墓碑十字线比流星形态更为疲软。

构成支撑水平和阻挡水平的十字线:

十字烛线有时候可能转化为一个支撑区或一个阻挡区。

特别是当它出现在重要的市场顶部或底部的时候,尤其如此。

三星形态

非常罕见:

但是是一种意义极其重大的反转形态。

蜡烛图技术术语和市场情绪

人群情绪是市场不可分割的组成部分而技术分析方法则是衡量这种成分对币场的影响的唯一手段。

日本蜡烛图技术的许多用语把这一事实揭示得淋漓尽致。

日本人创造了一套活灵活现的命名体系,而这些名目所描述的、正是当对应的蜡烛图形态出现时,市场在情绪上的健康状态。

如果您听到了上吊线”或者“乌云益顶”这样的说法,您还能觉得此时的市场情绪处于健康、正常的状态吗?

——当然不能!

这两种形态都是看跌的,它们的名称已经清楚地向我们昭示,此时的市场状态是不健康的。

当上述这些形态出现时,虽然市场的情绪或许正处在不健康的状态,但是,这并没有排除市场再度恢复正常状态的可能性。

这番话的要领在于:

一旦这类形态,比如说乌云盖顶形态出现,持有多头头寸者就应当采取防范性的保护措施;或者,根据当成市场的总体趋势,在综合考虑其它方面的因素之后,着手建立新的空头头寸。

本书将要介绍许多新形态和新观念。

不过,好在日本人在蜡烛图技术中采用了形象生动的名称和术语,这就不仅使得应用蜡烛图技术进行市场分析成了一件饶有趣味的乐事,而且使用我们在记忆各种形态看跌或是看涨的技术意义的时候,收到了事半功倍的良好效果。

举例来说在第五章我们将要学习“黄昏星”和“启明星”两种形态。

假如您现在仅仅听说了这两种形态的名称,但是既不知道它们的具体形状也不知道它们对市场走向的技术意义,那么您会在其中选择哪一个是看涨的,哪一个是看跌的呢?

明摆着的,既然黄昏星出现在夜幕即将降临之际听起来它就同于看跌信号。

事实上,也的确如此。

那么,既然启明星出现在太阳即将升起之际当然就同于看涨信号了。

采取保护性止损措施的重要性

我们应当利用技术分析来用定风险/报偿的比例值。

只有这样,才能为分析者提供一种行之有效的控制机制。

由此形成以风险与盈利管理为基础的交易方式。

所谓风险的确定,意味着通过设置保护性止报指令,帮助我们防范意料之外的不利价格变化。

如果某位技术分析者没有采取止损措施,那么,他就白白地舍弃了技术分析最强有力的一部分长处。

我们应当在最初建立交易头寸的时候,就设置好止损水平:

只有在这个时候,我们才是最冷静、客观的。

只有在市场的演变符合我们本来的预期的条件下才能继续持有当初的交易头寸。

如果后来的价格变化与我们的预期相反,或者哪怕只是未能证实我们的预期,届应当当机立断,平仓出市。

如果市场的运动与您的头寸方向相反,您也许会认为,们必多此一举。

实施止损措施呢——这不过是一段短暂的反方向变化。

”这么一来,你就顽固地守着这个头寸不放,一心指望市场终将回到您的方向上来。

请不要忘记下列两项事实:

1、所有的长期趋势都是由短期趋势开头的;

2、市场上绝无一厢情愿的余地,市场自行其是,既不在意您的想法,也不关心您的头寸。

市场并不在乎您是不是顺从了它的趋势。

有一件事比犯错误还要命,那便是坚持错误。

宁可放弃您的高见,不要丧失您的金钱。

有能力及早地纠正自己的错误,其实是一件值得自豪的事。

被市场落实了止报指令,就意味着认错服输。

人们对承认错误深恶痛绝,因为这里面往往牵扯上了个人的自尊心和名声等。

优秀的交易商从不过于固执己见。

据说,著名的私人投资家汪伦.巴菲特信奉两项原则:

1、保全资本金;

2、绝不可忘记原因1。

采取止损措施与原则1实质上是相同的。

我们的资源是有限的。

因此,这些资源应尽最大可能地增长,至少,也应当妥善地加以维护。

如果您在某个市场上遇到了市场方向与自己的头寸相反的情况,以这正是止损出市的时候也正是另寻好机会的时侯.想一想,何不将止损带来的损失看成您投资事业的成本。

既然如此之多的日本蜡烛图术语都发端于军事行话,我们不妨从这方面的意义上来看待止损这件事。

每一笔交易都是一场战斗。

在战场上即使是最伟大的将军,也不得不做出暂时的战术撤退;在市场上,我们同样不得不暂时地退却,战场上,统帅撤退的目的是要保存兵员和军火。

我们的目的是挽救资金,保持心态的平衡。

有时,你必须先输掉几仗,才能赢得最后的胜利。

拿日本人的话来说,“只要钓得上鲑鱼,丢个把鱼钩是值得的。

”如果您被止损出市,那就当失去一把鱼钩吧、没准,下一钩您就能钓上一条大家伙。

佛晓袭击和夜袭

日本人认为,在每个交易日,开始和收市承载着最沉重的市场情绪。

这个问题可以试着去分析一下,很多时候会在开市或者收市打出巨量单,这表示了大单打出者对后世的决心。

要小心应对。

- 配套讲稿:

如PPT文件的首页显示word图标,表示该PPT已包含配套word讲稿。双击word图标可打开word文档。

- 特殊限制:

部分文档作品中含有的国旗、国徽等图片,仅作为作品整体效果示例展示,禁止商用。设计者仅对作品中独创性部分享有著作权。

- 关 键 词:

- 日本 蜡烛 精简

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

对中国城市家庭的教育投资行为的理论和实证研究.docx

对中国城市家庭的教育投资行为的理论和实证研究.docx