九洲药业分析报告.docx

九洲药业分析报告.docx

- 文档编号:6983772

- 上传时间:2023-01-14

- 格式:DOCX

- 页数:14

- 大小:2.74MB

九洲药业分析报告.docx

《九洲药业分析报告.docx》由会员分享,可在线阅读,更多相关《九洲药业分析报告.docx(14页珍藏版)》请在冰豆网上搜索。

九洲药业分析报告

九洲药业分析报告

2014.09.24

一、

主营业务:

特色原料药及中间体、专利药原料药及中间体的生产销售。

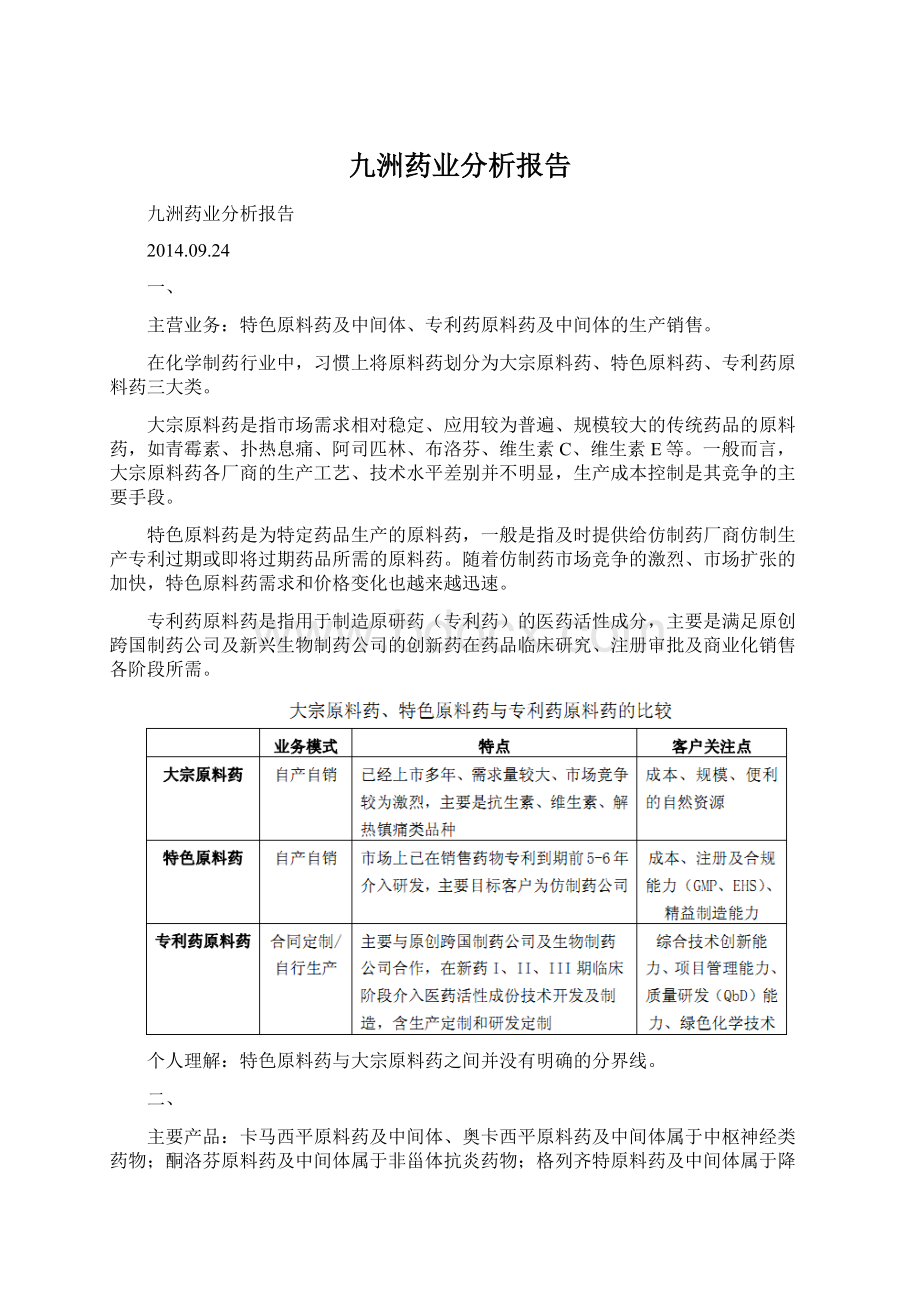

在化学制药行业中,习惯上将原料药划分为大宗原料药、特色原料药、专利药原料药三大类。

大宗原料药是指市场需求相对稳定、应用较为普遍、规模较大的传统药品的原料药,如青霉素、扑热息痛、阿司匹林、布洛芬、维生素C、维生素E等。

一般而言,大宗原料药各厂商的生产工艺、技术水平差别并不明显,生产成本控制是其竞争的主要手段。

特色原料药是为特定药品生产的原料药,一般是指及时提供给仿制药厂商仿制生产专利过期或即将过期药品所需的原料药。

随着仿制药市场竞争的激烈、市场扩张的加快,特色原料药需求和价格变化也越来越迅速。

专利药原料药是指用于制造原研药(专利药)的医药活性成分,主要是满足原创跨国制药公司及新兴生物制药公司的创新药在药品临床研究、注册审批及商业化销售各阶段所需。

个人理解:

特色原料药与大宗原料药之间并没有明确的分界线。

二、

主要产品:

卡马西平原料药及中间体、奥卡西平原料药及中间体属于中枢神经类药物;酮洛芬原料药及中间体属于非甾体抗炎药物;格列齐特原料药及中间体属于降糖类药物;磺胺二甲基嘧啶及其钠盐原料药及中间体、柳氮磺吡啶原料药及中间体属于抗感染类药物。

因都是上市时间较久(甚至是出于衰退期)的仿制药的原料药及中间体,且公司市场份额很高,所以报告期内,主要产品增速很慢(甚至不增长)。

抗感染类药物之所以增幅(两年23.8%)较明显,是因为增加了新品种。

主导产品市场消耗量及市场份额:

中枢神经类--抗癫痫药物概况

非甾体抗炎药物概况

降糖类药物概况

抗感染类药物概况

抗感染类药物是指用于治疗病原体所致感染的各种药物,也称为抗微生物药物,其中主要包括抗菌药物、抗真菌药物和抗病毒药物等。

抗菌药物是抗微生物药物中最大的一类药物,包括抗生素和人工合成抗菌药。

抗生素药物主要包括青霉素类、头孢类、培南类、氨基糖苷类和大环内酯类等药物,人工合成抗菌药物主要包括磺胺类药物、喹诺酮类药物等。

磺胺类药物种类可达数千种,其中应用较广并具有一定疗效的就有几十种,根据临床使用情况,磺胺类抗菌药可以分为以下三类:

总之,仅凭借现有的主导产品,公司无法再增长。

三、

创新药定制业务

报告期内,公司合同定制业务增长较快的原因:

①合同定制国际市场的大规模转移,公司面临越来越多的机遇。

②公司内部战略层面调整,加大合同定制业务投入,合同定制业务和客户越来越多。

公司从2007年启动合同定制业务,近几年从整体战略层面加大了对合同定制项目的投入,专门成立合同定制项目管理部门,同时加大研发中心的投入,研发技术人员也扩大到目前的260人左右,研发能力大大加强。

③合同定制业务积累,定制产品陆续上市和进入注册审批阶段,客户需求量迅速加大随着近几年合同定制业务的积累,公司目前服务的合同定制项目超过60个,其中有3个合同定制业务(黑色素瘤,丙肝和肺癌药)最近陆续上市,产品需求量迅速加大。

对公司而言,合同定制业务的意义:

参与合同定制业务,意味着创新药公司对发行人的管理水平、技术及生产能力的认同,从而提升了本公司在原料药行业的品牌影响力。

招股书对该部分业务披露的很少,但通过以下信息分析,前景应该还是挺好的。

四、

毛利率情况:

2014年毛利率下降较明显,是特殊原因:

公司2014年1季度外沙及岩头厂区为适应转型升级的需要,主动对生产设备进行停产改造,未能正常生产,导致单位成本上升。

细分行业毛利率波动主要受两个因素影响:

①产品结构发生变化。

②原材料价格波动。

五、

本次募投项目:

由下表可见,募投项目,已经基本完成。

培南类药物——美罗培南、亚胺培南

培南类药物问世于20世纪80年代,自第一只培南类药物——亚胺培南在日本上市以来,迄今为止,全球已上市的培南已有7只,按上市年份排列依次为:

亚胺培南、帕尼培南、美罗培南、法罗培南、厄他培南、比阿培南和多尼培南。

2013年中国美罗培南、亚胺培南原料药出口数量合计51.43吨,通过出口向全球提供了58.70%的数量。

上表中台州海外国际有限公司的4-AA主要是采购自海翔药业,目前海翔药业的4-AA生产规模是国内最大的;本公司在国内出口市场居第一的位置。

2011-2013年,美罗培南、亚胺培南原料药,出口量,国内前三名市场份额合计分别为52.5%、56.2%。

公司拟生产美罗培南、亚胺培南原料药各5吨,相当于2013年中国出口量的11.2%、73.0%,很显然,亚胺培南原料药市场容纳不了这个产量。

根据招股书以下这段话,此项目已经部分达产。

虽然从中间体延伸至了原料药,但报告期内,抗感染药物毛利率并没有提升。

非甾体抗炎药物——酮洛芬

酮洛芬是公司经营多年的主导产品,目前公司已发展成为全球最大的酮洛芬原料药生产商,近年来持续占据着国内出口市场60%以上的份额。

属于升级改造项目,建成后,公司酮洛芬原料药产能将达到250吨。

募投项目是将公司原有的中间体产能转化为酮洛芬原料药的产能,并未增加全球酮洛芬原料药市场供给,不会导致产能过剩。

公司产品酮洛芬原料药和中间体2009年销量在全球市场消耗中占比73.12%,其中公司直接对外销售酮洛芬原料药在全球市场消耗中占比为33.34%,销售的中间体按投入产出比折算后在全球市场消耗中占比为39.78%。

报告期内,公司通过对酮洛芬产品生产经营策略的调整,公司的酮洛芬原料药在全球市场消耗中占比保持稳中有升,从2009年的33.34%上升到2013年的45.16%。

本次募投项目主将实现原中间体“间接”市场折算的27.96%市场消耗占比向原料药“直接”市场消耗占比的转变。

抗抑郁药——盐酸文拉法辛、盐酸度洛西汀

目前,抑郁症治疗方式主要有药物治疗、正规心理治疗以及电休克治疗。

药物主要包括TCAs、MAOIs、SSRIs、SNRIs、NaSSAs、SARIs等多种类别,数十种药品。

盐酸文拉法辛是美国惠氏开发上市的抗抑郁药物,于20世纪90年代于美欧上市,其美国物质专利已于2008年6月到期。

盐酸度洛西汀是美国LILLY开发上市的新型抗抑郁药,于2004年分别在美国和欧洲上市,于2006年在中国上市,其美国物质专利于2013年6月11日到期。

盐酸文拉法辛和盐酸度洛西汀是公司根据全球抗抑郁药市场发展状况及药品专利到期情况研究开发的新产品,已掌握规模化生产技术工艺,尚未进行大规模生产,主要在多功能车间进行少量生产。

截至2014年6月30日,公司盐酸文拉法辛、盐酸度洛西汀原料药的潜在主要竞争对手及竞争优势如下:

根据盐酸文拉法辛推测盐酸度洛西汀专利到期后,市场容量缩水为18.65亿美元,则2者市场容量合计31.9亿美元。

除抗感染药物外,现有公司其它产品终端市场容量合计34.7亿美元,在公司做到很高市场份额的情况下,2013年收入合计56691亿人民币,占公司主营业务收入比重52%。

可见,即便是这两个新产品,也不会让公司翻天覆地。

六、

综述:

①多个细分产品,全球做到很高市场份额。

②经营历史较稳定。

③不断开发新的特色原料药品种。

④创新药定制潜力较大。

因此,对于该公司,后续值得重点跟踪,主要跟踪其拟开发的新品种。

- 配套讲稿:

如PPT文件的首页显示word图标,表示该PPT已包含配套word讲稿。双击word图标可打开word文档。

- 特殊限制:

部分文档作品中含有的国旗、国徽等图片,仅作为作品整体效果示例展示,禁止商用。设计者仅对作品中独创性部分享有著作权。

- 关 键 词:

- 九洲 药业 分析 报告

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

广东省普通高中学业水平考试数学科考试大纲Word文档下载推荐.docx

广东省普通高中学业水平考试数学科考试大纲Word文档下载推荐.docx