PCB行业上下游关联性及整体竞争格局分析.docx

PCB行业上下游关联性及整体竞争格局分析.docx

- 文档编号:4510059

- 上传时间:2022-12-01

- 格式:DOCX

- 页数:10

- 大小:120.05KB

PCB行业上下游关联性及整体竞争格局分析.docx

《PCB行业上下游关联性及整体竞争格局分析.docx》由会员分享,可在线阅读,更多相关《PCB行业上下游关联性及整体竞争格局分析.docx(10页珍藏版)》请在冰豆网上搜索。

PCB行业上下游关联性及整体竞争格局分析

PCB行业上下游关联性及整体竞争格局分析

PCB产业链上游包括铜箔、铜球、覆铜板、半固化片、金盐及油墨等,整体材料成本占比接近60%。

上游材料中,覆铜板主要担负着PCB板导电、绝缘、支撑三大功能,其性能直接决定PCB的性能,是生产PCB的关键基础材料,占直接材料比重在20%-40%之间。

5G时代对高频板存在大量需求,而高频化有效途径之一是使用高频覆铜板。

覆铜板由铜箔、环氧树脂及玻璃纤维布制成,其中铜箔占覆铜板成本30%(厚板)和50%(薄板)以上。

根据测算新能源车用锂电铜箔规模较大,新增产能投放供应压力渐消。

以新能源汽车数量保底测算锂电铜箔的需求,假设1GWh需要900吨铜箔,并以2016年动力电池52%的市场占比保守估计,2018年、2019年和2020年锂电铜箔需求分别为12.12、18.17和25.27万吨(未考虑锂电池拆解回收)。

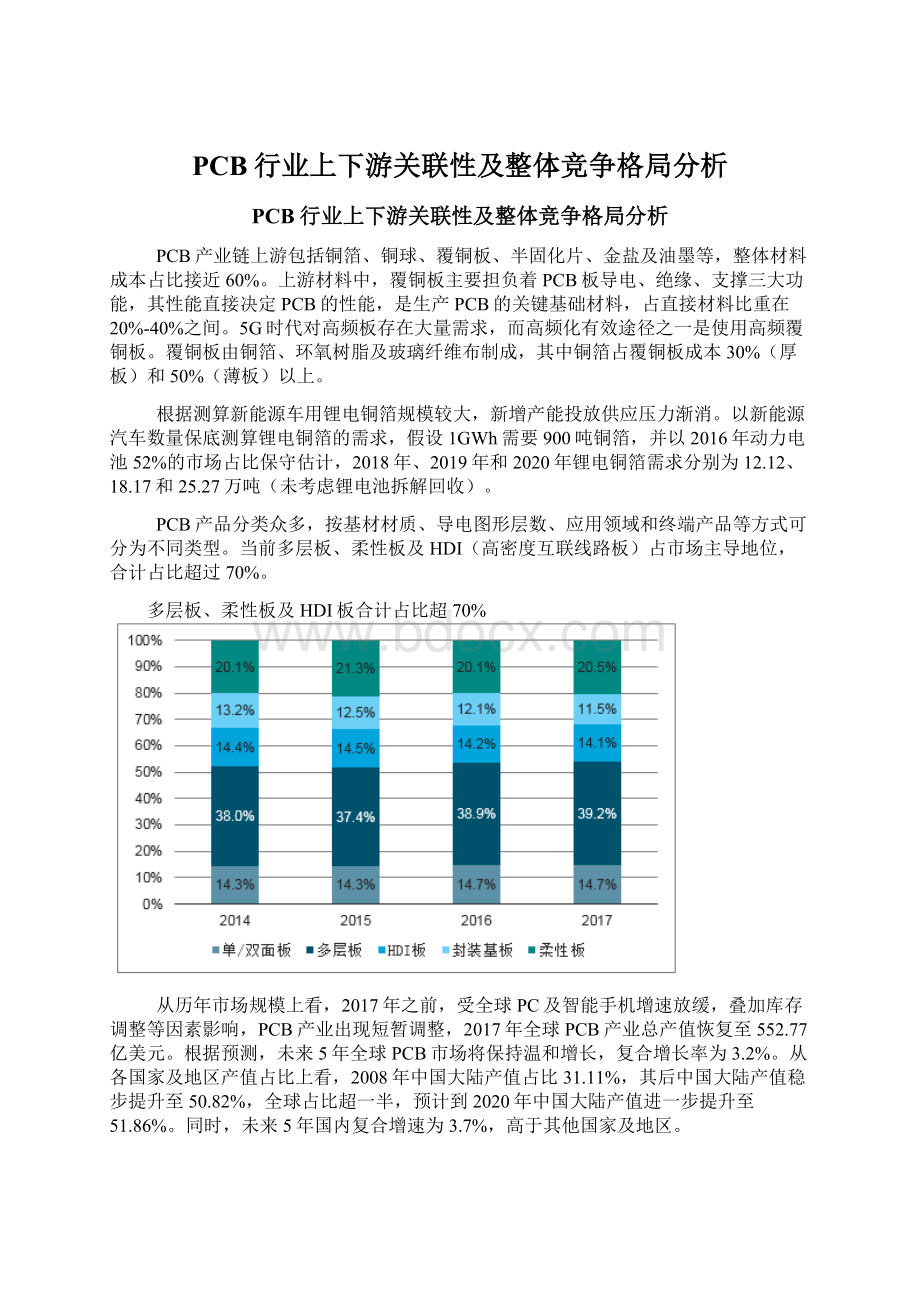

PCB产品分类众多,按基材材质、导电图形层数、应用领域和终端产品等方式可分为不同类型。

当前多层板、柔性板及HDI(高密度互联线路板)占市场主导地位,合计占比超过70%。

多层板、柔性板及HDI板合计占比超70%

从历年市场规模上看,2017年之前,受全球PC及智能手机增速放缓,叠加库存调整等因素影响,PCB产业出现短暂调整,2017年全球PCB产业总产值恢复至552.77亿美元。

根据预测,未来5年全球PCB市场将保持温和增长,复合增长率为3.2%。

从各国家及地区产值占比上看,2008年中国大陆产值占比31.11%,其后中国大陆产值稳步提升至50.82%,全球占比超一半,预计到2020年中国大陆产值进一步提升至51.86%。

同时,未来5年国内复合增速为3.7%,高于其他国家及地区。

2011-2017年全球PCB总产值

全球大约2800家PCB厂商,2011-2017年PCB行业前20大企业的市场占有率稳定在45%-50%。

可见整体行业竞争格局较为分散。

行业分散主要是由于定制化程度高,应用领域多样所致。

各类型企业市占率

2017年全球PCB百强企业产值按区域占比

2017年全球百强PCB企业数量分布

目前中国大陆约有1500多家PCB企业,主要分布在珠三角、长三角和环渤海等电子行业集中度高、对基础元件需求量大并具备良好运输条件和水、电条件的区域。

中国大陆PCB企业起步较晚,生产规模普遍较小,整体市场占有率较低。

2017年度全球PCB百强名单(NTI),中国大陆有47家,但是未有进入前10名。

中国大陆企业产值占比与日本产值占比相差不多,但是企业数量是日本的两倍多,表明国内企业规模较小。

但是从历年百强企业数量及产值占比看,国内企业上榜数量及份额均有上升,2017年产值同比增速为20.40%,位列第一,增长趋势明显。

2017年全球PCB百强企业产值YoY

PCB产品主要应用在通信电子1、工控医疗、航天航空、汽车电子及计算机2等领域。

依据行业PCB需求状况,通信设备主要使用8-16层高多层板;移动终端主要集中在HDI、挠性板及封装基板;工控医疗主要以16层及以下多层板和单/双面板为主;航天航空主要以高多层板为主,挠性板占比也相对较高;汽车电子主要使用低层板、HDI及挠性板;个人电脑主要使用挠性板及封装基板;服务及存储则主要以6-16层板和封装基板为主。

下游应用领域中,通讯电子、消费电子3和计算机领域已成为PCB三大应用领域,三者需求合计占比近70%。

2017年通讯电子市场占比30.32%,排名第一。

从未来5年产值增速上看,高于整体PCB产值增速主要集中在汽车、通信电子及医疗领域。

汽车复合增速6.43%,远高于其他下游领域,这受益于汽车高度电子化带来的量价齐升,我们将在下文详细阐述。

通信电子复合增速为3.66%,排名第二。

由于智能手机进入存量市场,我们更关心由5G基站建设所带来的通信设备增量情况。

同时,高端医疗设备等新兴产品成为众多PCB厂商积极探索领域,未来5年预计医疗领域有望保持3.4%增速。

2017年PCB下游细分应用领域占比

2017-2022年下游各细分领域增速预计

2017年电信设备制造商市场份额

5G前期建设主要是基站建设,而基站主要是由基带处理单元BBU和射频处理单元RRU以及天线三部分构成。

5G基站将原来的天线和RRU集成起来,合并为有源天线单元AAU,可以减少原来天线和RRU连接部分损耗。

这些变化将带来基站内电路的重新布局,由此带来PCB的新增需求。

5GPCB价值增量最大部分在于AAU所需高频高速PCB板,因而我们通过下表假设,测算5G建设中AAU高频PCB市场空间高达207.78亿元。

AAU高频PCB市场空间测算

-

2019E

2020E

2021E

2022E

总市场空间

建站数量(万站)

10

50

100

150

100

AAU高频PCB面积(平方米/站)

1.2

1.2

1.2

1.2

1.2

单价假设(元/平方米)

4500

4050

3645

3281

2952

AAU高频PCB市场空间(亿元)

5.40

24.30

43.74

59.05

35.43

汽车电子增量市场巨大,国内市场规模2020年高达1058亿美元。

在智能手机进入存量市场之际,我们从下述四个方面认为汽车电子是继智能手机后的增量市场。

1)从当前汽车销量上看,内地汽车销量占比逐渐上升至30%。

2)国内当前千人汽车保有量150辆,对比日韩400辆仍有巨大上升空间。

3)汽车电子成本占比逐渐提升,当前占比35%,预计2025年占比达50%。

4)政策支持,叠加环保因素限制,有利于新能源汽车、无人驾驶以及ADAS发展,依据数据显示,未来新能源及无人驾驶复合增长速率在20%以上。

从中国产业信息网的数据显示,去年全球汽车电子的市场规模呈现稳步增长的趋势,自2011年的1450亿美元持续上涨至2017年的2070亿美元,预测其增速将保持在5%左右稳步上行,在2020年将达到2200亿美元高位。

而中国汽车电子市场规模将在2020年达到1058亿美元,占据全球的44.08%。

2007-2018.1-11汽车销量及增速图

智能汽车最新政策支持

时间

政策名称

部门

备注

2018年1月5日

《智能汽车创新发展战略》(征求意见稿)

国家发改委

到2020年智能汽车新车占比达到50%的目标,2035年建成智能汽车强国和智能汽车社会

2018年4月12日

《智能网联汽车道路测试管理规范(试行)》

工信部、公安部、交通部联合

发展智能汽车作为推动汽车产业战略升级和建设汽车强国的重要举措

依据中国产业信息网数据,车用PCB在整体汽车电子占比约为2%左右,占整体PCB份额约10%左右。

汽车电子对PCB需求较多,在动力系统、照明系统、传感器、转轨器以及车载信息娱乐系统等部分均使用,且主要使用低层板、HDI及挠性板。

车用PCB2022年市场空间(百万美元)

上下游拓展分析:

集成电路产业链大致可以分为三个环节:

芯片设计、晶圆制造和封装测试。

封装基板属于封装材料,是集成电路产业链封测环节的关键载体,不仅为芯片提供支撑、散热和保护作用,同时为芯片与PCB之间提供电子连接,甚至可埋入无源、有源器件以实现一定系统功能。

封装材料中封装基板占比46%左右,是集成电路产业链中的关键配套材料。

封装材料中IC载板占比46%

欧美日大厂先后将封测产业先后转移至韩国、台湾以及中国大陆,主要原因就是利用各地当时廉价的劳动力成本。

本质上看,劳动密集型、技术更新快、形式种类多三要素决定封测行业具有规模优势与成本高敏感性。

劳动密集:

以国内四强封测企业4为例,员工总人数合计43711人,生产人员27383人,占比62.65%,本科及以下学历人数43536人,占比99.60%。

可见封测企业s生产线劳动力需求量大,为劳动密集型企业。

国内四强企业员工人数占比

国产替代演进叠加“雁行模式”产业发展规律,中国大陆IC封测产业业绩确定性较为明确。

我们假设国内未来封测环节占比22%5,预计封测产业增量空间将达2151亿元。

我们假设封测产业平均毛利率20%,直接材料成本占比30%,封装基板占封装材料比例46%,由此测算国内封装基板增量市场空间为237.47亿元。

2017年全球前五封装基板供应商市占率

通信领域PCB产品平均难度较高,产品技术从研发到实际应用在企业内部通常存在较长的演进过程,因而具有技术壁垒。

因此会对生产厂商的技术成熟度和融合能力提出更高要求。

2017年中国PCB上市公司研发支出及研发支出占比

- 配套讲稿:

如PPT文件的首页显示word图标,表示该PPT已包含配套word讲稿。双击word图标可打开word文档。

- 特殊限制:

部分文档作品中含有的国旗、国徽等图片,仅作为作品整体效果示例展示,禁止商用。设计者仅对作品中独创性部分享有著作权。

- 关 键 词:

- PCB 行业 下游 关联性 整体 竞争 格局 分析

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

广东省普通高中学业水平考试数学科考试大纲Word文档下载推荐.docx

广东省普通高中学业水平考试数学科考试大纲Word文档下载推荐.docx