城市供热行业运行情况分析.docx

城市供热行业运行情况分析.docx

- 文档编号:3934159

- 上传时间:2022-11-26

- 格式:DOCX

- 页数:31

- 大小:266.12KB

城市供热行业运行情况分析.docx

《城市供热行业运行情况分析.docx》由会员分享,可在线阅读,更多相关《城市供热行业运行情况分析.docx(31页珍藏版)》请在冰豆网上搜索。

城市供热行业运行情况分析

2019年城市供热行业运行情况分析

2018年,我国城市供热行业的稳定有升,行业整体盈利能力较2017年有所好转,供热网络覆盖面进一步扩大,工业回暖带动供热行业营业增长。

随着国家清洁供热政策的实施,供热行业市场结构逐步调整,集中供热、电热、生物质能供热等逐渐成为行业主流。

第一节行业运行现状分析

一、固定资产投资情况

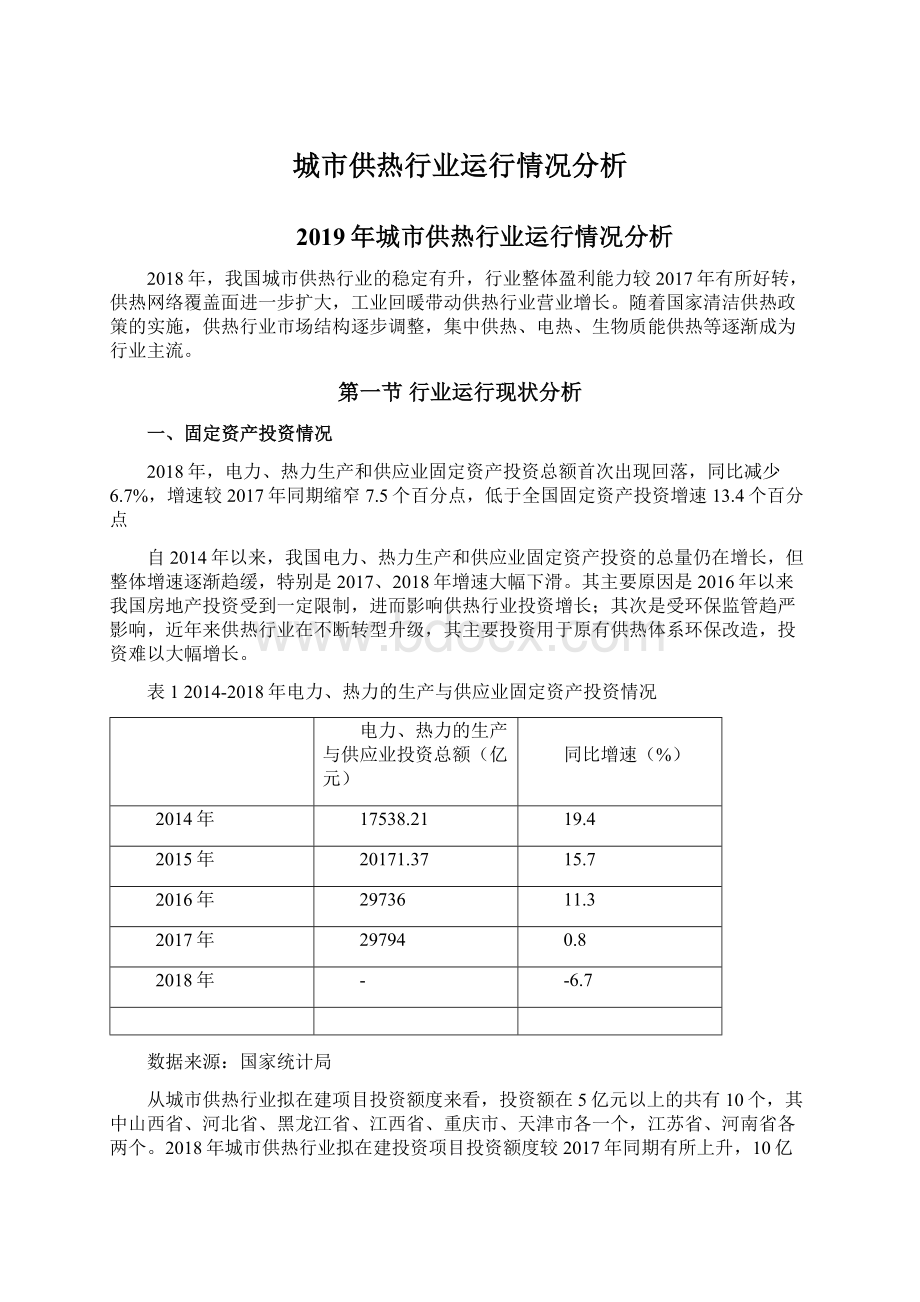

2018年,电力、热力生产和供应业固定资产投资总额首次出现回落,同比减少6.7%,增速较2017年同期缩窄7.5个百分点,低于全国固定资产投资增速13.4个百分点

自2014年以来,我国电力、热力生产和供应业固定资产投资的总量仍在增长,但整体增速逐渐趋缓,特别是2017、2018年增速大幅下滑。

其主要原因是2016年以来我国房地产投资受到一定限制,进而影响供热行业投资增长;其次是受环保监管趋严影响,近年来供热行业在不断转型升级,其主要投资用于原有供热体系环保改造,投资难以大幅增长。

表12014-2018年电力、热力的生产与供应业固定资产投资情况

电力、热力的生产与供应业投资总额(亿元)

同比增速(%)

2014年

17538.21

19.4

2015年

20171.37

15.7

2016年

29736

11.3

2017年

29794

0.8

2018年

-

-6.7

数据来源:

国家统计局

从城市供热行业拟在建项目投资额度来看,投资额在5亿元以上的共有10个,其中山西省、河北省、黑龙江省、江西省、重庆市、天津市各一个,江苏省、河南省各两个。

2018年城市供热行业拟在建投资项目投资额度较2017年同期有所上升,10亿元以上投资额项目为5,5亿元以上投资项目数量占比为亿元以上投资项目数量的27%,大于2017年的13.46%。

表2

2018年城市供热行业拟在建项目情况

时间

项目名称

项目地点

投资总额(万元)

进展阶段

2018.1.4

大唐淮北发电厂2×9MW背压供热机组项目

安徽省

18000

EPC招标

2018.1.3

宿州市埇桥区北部热网一期项目

安徽省

10000

设计中标

2018.3.8

平谷区滨河、兴谷供热厂“煤改气”工程PPP项目

北京市

32677

PPP社会投资人中标

2018.9.10

诏安县金都工业集中区热电联产项目

福建省

16000

投资意向签约

2018.2.1

榆中县城区集中供热老旧管网改造工程

甘肃省

10854

设计中标

2018.5.21

宁县城区集中供热项目

甘肃省

33874

环评公示

2018.6.28

陇西县城区集中供热PPP项目

甘肃省

30000

PPP社会投资人招标

2018.1.31

中国华电-华电广州增城燃气冷热电三联供工程配套热网工程

广东省

10000

设计招标

2017.12.29

秦皇岛市海港区海阳片区(秦皇皓月城)热电联产集中供热一次管网

河北省

13651

施工总承包中标

2018.2.7

遵化市集中供热工程PPP项目

河北省

70100

PPP社会投资人招标

2018.4.19

曹妃甸化学工业园区供热(蒸汽)管网一期项目

河北省

48000

设计中标

2018.4.28

邢台经济开发区新型建材产业园区供热管网项目

河北省

45000

设计招标

2018.6.19

中电柏乡县生物质能热电联产项目

河北省

31376

设计中标

2018.10.26

衡水市桃城区河沿镇及高新区集中供热工程

河北省

10000

设计招标

2018.1.2

许昌天燃气分布式能源站项目

河南省

66220

环评公示

2018.1.23

1×30MW生物质热电项目

河南省

36000

EPC中标

2018.3.2

郑州市郑东新区龙湖金融中心区域供冷供热项目

河南省

67522

PPP咨询招标

2018.3.23

安阳市集中供热天然气调峰热源工程

河南省

25000

设计中标

2018.5.14

洛阳高新开发区丰李片区集中供热项目热力主管道工程

河南省

20000

设计招标

2018.1.4

大庆高新区林源化工园区热电站项目

黑龙江省

187017

已核准

2018.4.23

逊克县蓝天热电有限责任公司改扩建工程(热电联产)

黑龙江省

14289

已核准

2018.4.10

湖北宜昌翔陵纸制品12MW背压机组热电联产(集中供热)建设项目

湖北省

12324

环评公示

2018.10.11

黄石市黄金山供热区域供热管网建设项目西线一期工程

湖北省

26000

EPC招标

2018.2.26

扶余顺泰生物质热电联产工程

吉林省

31960

施工总承包中标

2018.1.12

宿迁市主城区供热管网一期工程

江苏省

13500

设计招标

2018.1.25

高邮齐耀善能生物质热电联产项目

江苏省

39117

环评公示

2018.2.24

大唐溧水燃机热电联产项目

江苏省

92000

施工准备

2018.2.23

华润电力泰兴虹桥工业园区热力管网工程

江苏省

10000

设计招标

2018.9.14

江阴绿港二期分布式风电场项目

江苏省

111419

环评受理

2018.5.18

赛得利热电联产项目

江西省

196166

环评公示

2018.1.11

抚顺市南部城区余热利用拆炉并网供热锅炉热源工程

辽宁省

22142

设计中标

2018.8.3

宽甸1×30MW生物质热电联产新建工程

辽宁省

31000

环评批复

2018.5.30

大唐新能源蒙西公司红泥井固阳县风电供热项目

内蒙古自治区

40000

可研招标

2018.1.2

烟台经济技术开发区热力有限公司1号一级热力站及配套热网工程

山东省

11000

设计中标

2018.2.26

中国华电二期供热管网工程项目

山东省

33116

设计招标

2018.4.8

中国华电二期供热管网工程项目

山东省

33116

设计招标

2018.4.24

李沧娄山河污水源热泵供能项目

山东省

11552

环评公示

2018.6.21

生物质综合利用扩建项目

山东省

20000

施工图设计

2017.12.29

襄汾县清洁供暖工程PPP项目

山西省

54744

PPP社会投资人招标

2018.2.28

农业秸秆资源化综合利用工程建设项目

山西省

15000

备案

2018.3.28

潞城市热电联产热力网扩建工程

山西省

13070

PPP社会投资人招标

2018.4.20

中煤大同能源2×135MW机组供热工程厂外主管道部分工程

山西省

17144

设计中标

2018.1.22

西安市热力总公司雁东幸福林带燃气调峰供热站项目

陕西省

32012

设计招标

2018.8.17

蒲城高新技术产业开发区供热项目

陕西省

22428

环评批复

2018.1.2

隆昌经济开发区天然气分布式能源项目

四川省

11483

环评受理

2018.1.2

天津北郊热电厂一期工程

天津市

290000

可研中标

2018.3.26

中新天津生态城北疆电厂热源引入(区内)工程

天津市

21482

设计招标

2018.5.18

中新天津生态城鼓浪水镇供热项目

天津市

20000

设计招标

2018.1.17

江山城南天然气热电联产集中供热工程(PPP)

浙江省

10200

PPP社会投资人中标

2018.1.12

南川工业园区水江组团3×50MW背压供热机组+1×350MW超临界燃煤抽凝发电机组项目

重庆市

214163

在建

数据来源:

中国产业数据网

注:

项目投资额在1亿元及以上

二、行业供求情况

(一)行业供给

近年来,我国国家政策大力支持集中供热取代中小分散供热,因此集中供热面积呈现连年增长趋势。

截至2017年末,全国集中供热面积达83.09亿平方米,同比增长6.2%,增速较2016年增加1个百分点。

表32013-2017年全国集中供热面积

年份

集中供热面积(亿平方米)

同比增长(%)

2014年

61.12

6.8

2015年

67.22

5.1

2016年

73.87

5.2

2017年

83.09

6.2

数据来源:

国家统计局,2018年统计数据尚未更新

(二)行业需求

在我国,供热行业需求相对稳定,主要集中在我国西北、华北、东北地区,受近年来国家对于环境保护监管增强的影响,部分中小锅炉供暖、零散户供暖数量大幅降低,而对集中供暖的需求逐年增加。

特别是2018年我国各地区政府不断出台政策推动集中供暖产业发展,因此,对于集中供热的需求有增无减。

(三)价格情况

从近几年热力生产和供应业工业生产者出厂价格指数的走势来看,2015-2016年热力价格呈波动下降趋势,而从2017年开始价格开始逐渐攀升,到2017年8月达到峰值,9月热力价格出现小幅回落,但随后又逐渐回升至2018年4月后有所降低,其主要原因是4月以后北方供暖高峰期停止,供热价格回落属于正常季节性周期波动。

截至2018年12月底,我国热力生产和供应业工业生产者出厂价格指数为100.8,较2017年末回落1.9。

数据来源:

国家统计局

图1热力生产和供应业工业生产者出厂价格指数走势

三、行业经营情况

2018年,我国电力、热力生产和供应业规模以上工业企业盈利情况较2017年有所上升,自2016年我国实施供给侧改革同时加强对环境监管以来,各供热企业纷纷改造技术设备,提升供热质量,因此导致供热行业成本上升,利润空间有所下降,2018年环保不再“一刀切”政策导致供热行业利润有所回升。

2018年,我国电力、热力生产和供应业规模以上工业企业实现利润总额4140.50亿元,同比上升3.1%,利润恢复上升趋势。

表4

2014-2018年电力、热力生产和供应业规模以上工业企业经营情况

利润总额(亿元)

同比增速(%)

营业利润(亿元)

同比增速(%)

2014年

4235.81

7.4

3953.07

6.79

2015年

4976.28

17.48

4534.93

14.72

2016年

4126.41

-17.08

3776.63

-16.72

2017年

3293.20

-20.19

-

-

2018年

3266.70

3.1

3068.10

10.7

数据来源:

国家统计局

第二节行业内企业运行情况分析

一、企业规模特征分析

从2012年以来我国电力、热力生产和供应业规模分布情况来看,尽管大中型企业数量占比较少,但整体盈利情况相对较好,盈利占比远高于小微企业,成为行业的中流砥柱。

然而自2013年以来,国家大力扶持小微企业发展,电力、热力生产和供应业大中型企业数量逐年减少,且盈利占比逐年下降。

到2018年大中型企业盈利占比预计仍在60%以上,但未来发展方面大中型企业承压较大。

表52014-2018年电力、热力生产和供应业规模分布情况

规模以上工业企业单位数(个)

大中型工业企业单位数(个)

大中型企业

数量占比

规模以上工业企业利润总额(亿元)

大中型工业企业利润总额(亿元)

大中型工业企业利润占比

2014年

6471

1927

29.78%

4235.81

2945.07

69.53%

2015年

6967

1877

26.94%

4976.28

3398

68.28%

2016年

7280

1602

22.01%

4126.41

2511.05

60.85%

2017年

7498

1304

17.39%

3293.2

2149.87

65.28%

2018年

7747

-

-

3266.70

-

-

数据来源:

国家统计局,2018年规模以上大中型工业企业单位数及利润总额数据暂未更新

二、企业所有制特征分析

(一)不同所有制企业分布

我国城市供热行业内企业具有鲜明的所有制特征国有控股企业数量众多、资产规模庞大,数量占比均超过一半以上,处于行业的第一梯队;其次是私营企业,占比约在1/4左右,近年来,占比趋势逐渐扩大;然后是外商及港澳台商投资企业和其他所有制企业,占比相对较小。

表6

2014-2018年电力、热力生产和供应业所有制分布情况

企业总数(个)

国有控股企业数(个)

占比

私营企业企业数(个)

占比

外商及港澳台商投资企业数(个)

占比

2014年

6471

4147

64.09%

778

12.02%

521

8.05%

2015年

6967

4397

63.11%

900

12.92%

526

7.55%

2016年

7280

4255

58.45%

1121

15.40%

566

7.77%

2017年

7498

4163

55.52%

1406

18.75%

611

8.14%

2018年

7747

-

-

-

-

-

-

数据来源:

国家统计局,2018年不同所有制企业数量暂未更新

(二)不同所有制企业盈利情况

我国城市供热行业的不同所有制企业中,国有控股企业的盈利仍然占据行业的大部分江山,占比高达80%以上,尽管近年来盈利占比有所下降,但仍然是行业的主体;私营企业盈利能力逐年提升,但行业占比较小,不足5%;外商及港澳台商投资企业盈利情况相对较好,其主要原因是外商控股企业技术先进,占据技术优势。

表72014-2018年电力、热力生产和供应业所有制盈利情况

行业利润总额(亿元)

国有控股企业利润总额(亿元)

占比

私营企业企业利润总额(亿元)

占比

外商及港澳台商投资企业利润总额(亿元)

占比

2014年

4235.81

3717.81

87.77%

74.68

1.76%

634.9

14.99%

2015年

4976.28

4333.33

87.08%

98.96

1.99%

715.93

14.39%

2016年

4126.41

3493.08

84.65%

119.5

2.90%

537.38

13.02%

2017年

3293.2

2917.08

88.58%

133.70

4.06%

347.18

10.54%

2018年

3266.70

-

-

-

-

-

-

数据来源:

国家统计局,2018年不同所有制盈利数据暂未更新

(三)不同所有制企业运行特点

2018年以来,供热行业作为公共基础性产业,其主要目的是为了服务民生和为工业生产提供基础保障,因此行业内国有控股企业数量较多。

然而随着国有企业改革的推进,2018年以来大量供热企业的组织机制和经营体制实行改革,从国企改革成为股份制企业,从而实现市场化运营。

同时,随着对外开放程度的加深,不少外资企业或外商投资企业开始拓展市场,外资企业的引入对于我国供热行业技术提升具有较强的拉动作用,从而提升整个供热行业的环保和服务质量。

三、行业内上市公司分析

我国城市供热行业以供热为主营业务的上市公司共有24家。

截至2019年2月末共有17家上市公司披露2018年业绩预告。

从2018年各上市公司的业绩预告来看,10家企业营业净利润预计增加,7家企业净利润预计减少。

整体来看,上市公司的经营业绩相对较好,这与国家鼓励集中供暖推广有关。

具体来看,17家上市公司中,预计净利润涨幅最高的是长源电力,这事因为报告期内,受湖北省内各产业用电量持续增长影响,公司火电机组发电量、利用小时同比大幅增加;自2017年7月1日起,湖北省上调省内火电机组批复电价1.8分/千瓦时,公司所属燃煤电厂上网电价有所提高,同时,湖北省取消向发电企业征收的工业企业结构调整专项资金,公司盈利能力有所增强。

表82018年城市供热行业主要上市公司企业一览表

证券代码

证券简称

预告净利润

预告净利润同比增长上限(%)

预告净利润同比增长下限(%)

业绩预告类型

000531.SZ

穗恒运A

6400万元-10100万元

-45

-65

预减

000539.SZ

粤电力A

36000万元-53000万元

-29

-52

预减

000600.SZ

建投能源

40000.00万元

137.55

137.55

预增

000692.SZ

惠天热电

500万元-750万元

111.262

107.5078

扭亏

000875.SZ

吉电股份

10000万元-13000万元

138.29

129.45

扭亏

000966.SZ

长源电力

18900万元-22500万元

285.09

255.48

扭亏

002479.SZ

富春环保

17222.09万元-24110.93万元

-30

-50

略减

002608.SZ

江苏国信

218000万元-310000万元

42.23

0.02

略增

002893.SZ

华通热力

3654.92万元-6004.51万元

15

-30

续盈

200539.SZ

粤电力B

36000万元-53000万元

-29

-52

预减

600021.SH

上海电力

250000万元-300000万元

202

151

预增

600396.SH

金山股份

-92000万元--76000万元

15.1479

-2.7157

续亏

600509.SH

天富能源

5600万元

-68.68

-68.68

预减

600578.SH

京能电力

88613万元左右

65

65

预增

600795.SH

国电电力

80000万元-140000万元

-32.19

-61.25

预减

600863.SH

内蒙华电

77200.00万元-80200.00万元,

55.99

50.15

预增

600982.SH

宁波热电

14500.00万元-16000.00万元,

66.68

51.06

预增

数据来源:

wind

四、重点企业分析

(一)京能电力

1.企业概述

北京京能电力股份有限公司是京能集团旗下唯一的煤电业务投融资平台,前身为北京京能热电股份有限公司。

京能集团旗下唯一煤电运营平台,京津冀区域电力龙头。

业务范围涵盖火力发电、热电联产、煤电联营、售电经营等。

主要经营范围包括生产电力、热力产品;普通货运、货物专用运输(罐式);电力供应;销售热力产品;电力设备运行;发电设备检测、修理;销售脱硫石膏。

2.经营情况

2018年度报告尚未公布。

根据公司2018年三季报,截至2018年3季度末,公司总资产657.44亿元,同比增长7.73%;实现归属于上市公司股东的净利润88.39亿元,同比增长5.74%。

根据已披露的2018年年度业绩预增报告,归属于上市公司股东的扣除非经常性损益的净利润与2017年同期45859万元相比,将增加约3.57亿元,同比增加77%左右。

业绩预计增加主要是因为:

1)主营业务影响报告期内,公司整体发电量、利用小时同比增加;公司所属部分燃煤电厂上网电价同比提高,影响公司整体盈利能力有所增强。

2)非经常性损益的影响。

本期非经常性损益同比减少约500万元,主要是本期政府补助以及其他营业外收支净额减少所致。

表92015-2018年京能电力经营情况

营业收入

同比增长

归属净利润

同比增长

(亿元)

(%)

(亿元)

(%)

2015年

132.58

2.27

33.64

31.88

2016年

111.13

-16.18

16.86

-49.9

2017年

122

9.96

5.34

-68.31

2018年E

-

-

净利润约8.86亿元左右

增长65%左右

数据来源:

wind

3.企业竞争力

(1)拓宽发展空间,投资项目择优推进

公司积极依托主营业务,通过业务领域的延伸,实现公司做大作强的目标。

报告期内,顺利完成收购内蒙华电持有的公司控股子公司京隆发电25%股权;控股子公司涿州热电#1机组年内顺利通过168小时试运,转入商业运行;2018年10月20日,京能五间房电厂一期2×660MW机组工程项目1号机组顺利通过168小时试运行,移交商业运营。

京能五间房电厂一期工程项目位于内蒙古自治区锡林浩特市西乌珠穆泌旗的五间房矿区西一矿南侧处,由本公司控股子公司京能(锡林郭勒)发电有限公司建设并运营。

京能五间房电厂一期2×660MW机组工程项目1号机组为锡盟—山东1000kV交流特高压输电线路首台正式进入商业运营的发电机组。

(2)财物增资提升公司综合实力

为了进一步拓展公司业务范围,增加新的业绩增长点,经北京京能电力股份有限公司(以下简称“京能电力”或“公司”)第六届十一次董事会审议,公司与财务公司、北京能源集团有限责任公司(以下简称“京能集团”)和清洁能源签订《京能集团财务有限公司增资协议》。

本次财务公司的注册资本拟由30亿元增至50亿元,财务公司股权结构由增资前的京能集团持有98%和清洁能源持有2%调整为京能集团持有60%、京能电力持有20%和清洁能源持有20%。

(3)企业管理、技术、人才优势

公司已建立起现代企业管理制度并有效运行,始终坚持“以人为本、追求卓越”的企业核心价值观,形成了一支结构合理、专业配套、素质优良、忠于京能事业、符合公司发展战略需要的综合人才团队。

管理团队拥有全面行业知识和技术,能紧跟电力行业新发展趋势和把握市场商机,能制定全面商业策略,评估及管理风险,执行管理及生产计划并提升整体利润,从而提高公司价值。

(4)规模化和设备健康优势

目前,公司可控装机容量已达1080万千瓦,在建装机容量412万千瓦。

公司控股子公司机组健康状况良好,新增机组多为大型火电机组与热电联产机组,资产优良设备出力足。

同时,公司在环保和发电效率方面都处于行业领先地位,平均煤耗、厂用电率等技术指标均达领先水平。

随着非公开发行的成功,公司成为大容量、高参数、低能耗发电机组为主的能源公司。

(5)区域布局优势

公司主要电力资产处于内蒙古、山西、宁夏、河北等大型煤电基地及附近,以坑口电站为主,煤价具备成本优势。

部分主力电厂为“西电东送”重点项目,机组多以点对网方式供应京津冀地区电力需求,以保障热电消纳。

(二)大连热电

1.企业概述

大连市热电集团有限公司是在原大连热电集团公司、大连春海热电有限公司、大连香海热电有限公司的基础上,经大连市人民政府批准组建,于2000年1月6日正式成立的大连市最大的热电联产、集中供热企业。

主营范围包括热电联产集中供热,供热工程设计、监理及安装检修,工业品生产资料购销。

目前担负着大连市中心区近320家工商业热用户和900多万平方米普通采暖用户的供热任务,供热总面积1,700多万平方米,约占大连市城市集中供热建筑面积的三分之一。

公司下设三个热电厂(分别是北海热电厂、东海热电厂和香海热电厂)、一个供热总公司,一个供热发

- 配套讲稿:

如PPT文件的首页显示word图标,表示该PPT已包含配套word讲稿。双击word图标可打开word文档。

- 特殊限制:

部分文档作品中含有的国旗、国徽等图片,仅作为作品整体效果示例展示,禁止商用。设计者仅对作品中独创性部分享有著作权。

- 关 键 词:

- 城市 供热 行业 运行 情况 分析

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

《雷雨》中的蘩漪人物形象分析 1.docx

《雷雨》中的蘩漪人物形象分析 1.docx