财务报表分析模板.docx

财务报表分析模板.docx

- 文档编号:3612505

- 上传时间:2022-11-24

- 格式:DOCX

- 页数:35

- 大小:132.80KB

财务报表分析模板.docx

《财务报表分析模板.docx》由会员分享,可在线阅读,更多相关《财务报表分析模板.docx(35页珍藏版)》请在冰豆网上搜索。

财务报表分析模板

龙头股份有限公司2009-2010年财务报表分析

龙头股份有限公司2009-2010年财务报表分析

一、背景分析

(一)背景资料

1.公司法定中文名称:

上海龙头(集团)股份有限公司

公司法定英文名称:

ShanghaiDragonCorporation

2.公司法定代表人:

朱勇

3.公司注册地址:

中国上海市制造局路584号10幢4楼

公司办公地址:

中国上海市制造局路584号A座4楼

4.公司股票上市交易所:

上海证券交易所

股票简称:

龙头股份

股票代码:

600630

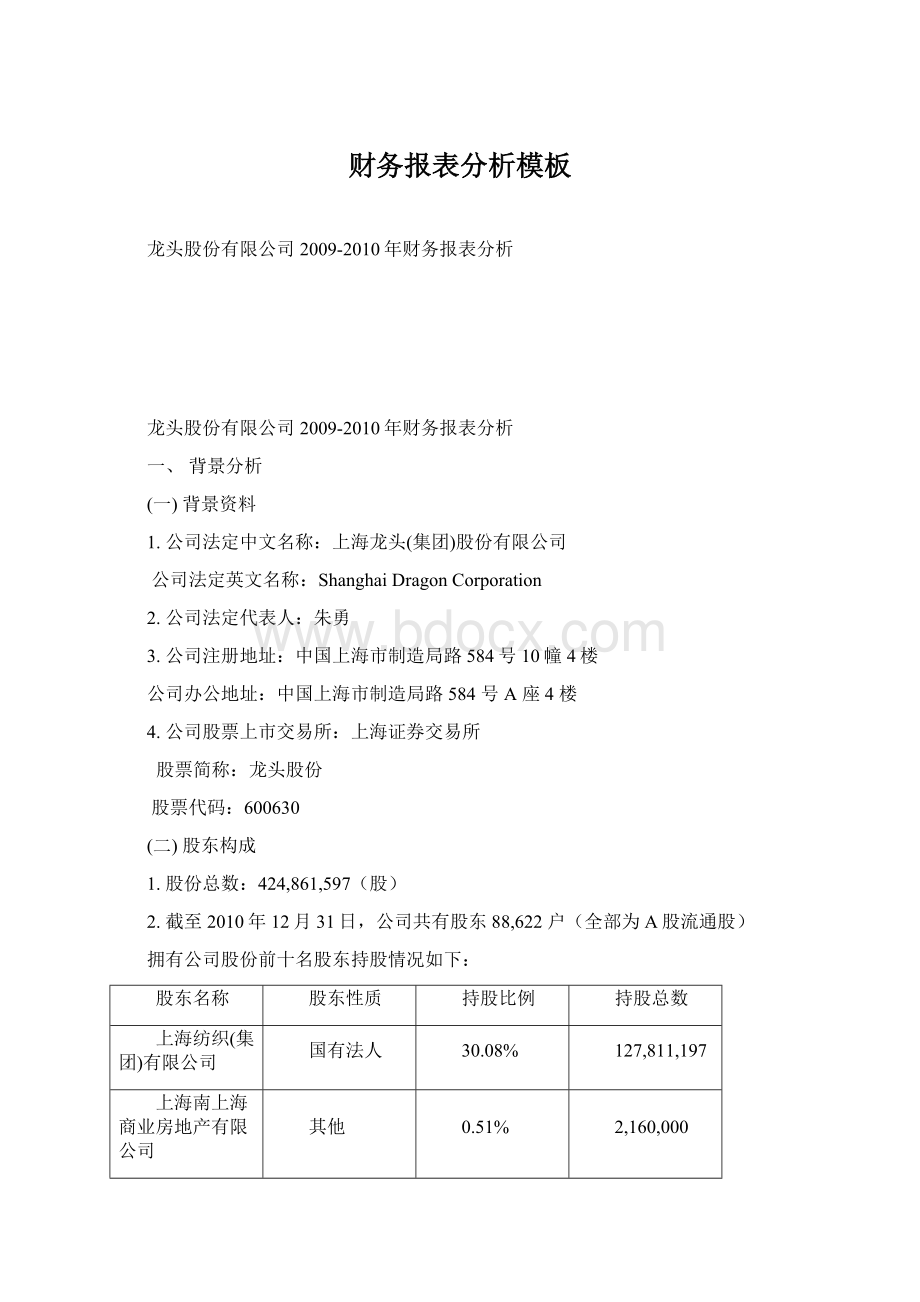

(二)股东构成

1.股份总数:

424,861,597(股)

2.截至2010年12月31日,公司共有股东88,622户(全部为A股流通股)

拥有公司股份前十名股东持股情况如下:

股东名称

股东性质

持股比例

持股总数

上海纺织(集团)有限公司

国有法人

30.08%

127,811,197

上海南上海商业房地产有限公司

其他

0.51%

2,160,000

上海国际信托有限公司

其他

0.46%

1,950,000

谷承钢

境内自然人

0.44%

1,857,777

上海松源大酒店有限公司

其他

0.36%

1,509,919

姜龙银

境内自然人

0.30%

1,260,000

方国良

境内自然人

0.28%

1,203,689

姜静

境内自然人

0.27%

1,161,047

上海百联集团股份有限公司

其他

0.26%

1,090,000

郑建华

境内自然人

0.24%

1,000,000

(三)企业发展状况

上海龙头(集团)股份有限公司,前身系上海第十七棉纺织厂,1992年始进行股份制改组,以原公司净资产折为面值10元的国家股1294.732万股,经同年6月首次公开发行,上市时总股份达1744.732万股。

现总股本为42486.16万股,控股股东为上海纺织(集团)有限公司,主营业务为纺织品生产及经营,兼营实业投资,资产经营与管理,自营和代理各类商品及技术的进出口等外贸业务。

公司拥有针织加工,服饰制造和家纺生产三大现代化纺织品制造基地,三枪,菊花,海螺等皆为公司旗下品牌,在国内市场享有盛誉,其中三枪针织面料和服装,被国家质检总局授予出口免验证书。

2010年公司共计新开品牌终端198家,并完成新增8条"上海纺织品牌街"的开业及6条品牌街的开业准备;目前上海纺织品牌街的总量达到18条,积极推进品牌国际合作,与意大利男装品牌BAGUTTA的品牌合作已全面启动。

2010年,公司全年实现主营业务收入340,071万元,同比增长18.79%,其中国际贸易呈恢复性增长,主营业务收入达到176,959万元,同比增长45.70%;利润总额6,648万元,同比增长6.14%。

(四)行业状况

中国是纺织品生产和出口的大国,中国纺织行业自身经过多年的发展,竞争优势十分明显,具备世界上最完整的产业链,最高的加工配套水平,众多发达的产业集群地,应对市场风险的自我调节能力不断增强,给行业保持稳健的发展步伐提供了坚实的保障。

我国纺织行业对外依赖性强,内需占比有限,呈现明显的外向型行业特征。

经过激烈的市场竞争和产业结构调整,纺织行业近年来已基本完成产业升级和转型过程中的优胜劣汰,呈现出新的竞争格局。

一方面,技术领先企业将不再依靠低成本打价格战,而以技术优势赢得市场,另一方面,不具备创新能力的企业只能拼成本、拼价格,生存受到严峻考验。

这种两极走向,将使中端市场趋冷,高端和低端市场成为新的消费主流和企业征战热点。

2009年以来,国家围绕“保增长、扩内需、调结构”采取了一系列宏观调控政策,为我国纺织行业提供了较为宽松的国内发展环境,使行业从2008年下半年以来的困境中得到了缓解和恢复。

目前我国纺织业正处在战略转型关键时期,面对复杂的国内外经济坏境和市场竞争,国内纺织企业加快了产业更新升级和结构调整,纷纷实行品牌战略,提高经营管理水平。

然而受到今年全球经济恢复放缓,消费需求增速减慢等因素影响,纺织业出口依然不景气,如何在国家扩大内需的政策支持下开阔国内消费市场是各纺织企业面临的问题。

此为,随着国内通货膨胀压力加大,劳动力、原材料等生产成本上升及商业物业成本上涨过快的问题将给纺织业带来一定困扰。

二、关注审计报告的措辞

从审计报告的措辞来看,该审计报告是一个无保留意见的审计报告,意味着注册会计师认为财务报表的反映是公允的。

三、资产负债表分析

根据龙头股份2010年资产负债表,编制资产负债表的趋势分析表,如表1所示。

表1资产负债表趋势分析表

2010年12月31日

项目

2010

2009

增(减)%

结构%

2010

2009

流动资产:

货币资金

332,896,536.53

329,244,194.80

1.11

12.91

13.16

应收票据

4,428,263.48

5,689,965.00

-22.17

0.17

0.23

应收账款

263,864,075.71

311,991,270.62

-15.43

10.23

12.47

预付款项

304,421,987.45

155,049,479.54

96.34

11.80

6.20

其他应收款

144,109,821.09

91,606,748.27

57.31

5.59

3.66

存货

715,306,969.67

733,864,302.03

-2.53

27.73

29.34

一年内到期非流动资产

0.00

0.00

0.00

0.00

0.00

其他流动资产

0.00

0.00

0.00

0.00

0.00

流动资产合计

1,765,027,653.93

1,627,445,960.26

8.45

68.43

65.07

非流动资产:

0.00

0.00

0.00

可供出售金融资产

1,599,184.56

1,512,956.07

5.70

0.06

0.06

持有至到期投资

0.00

0.00

0.00

0.00

0.00

长期应收款

0.00

0.00

0.00

0.00

0.00

长期股权投资

150,576,140.27

143,211,647.73

5.14

5.84

5.73

投资性房地产

42,977,132.52

45,019,105.49

-4.54

1.67

1.80

固定资产

532,385,396.19

544,564,384.79

-2.24

20.64

21.77

在建工程

8,138,888.92

63,391,328.45

-87.16

0.32

2.53

工程物资

0.00

0.00

0.00

0.00

0.00

固定资产清理

0.00

0.00

0.00

0.00

0.00

无形资产

77,451,651.27

74,492,848.44

3.97

3.00

2.98

开放支出

17,100.10

0.00

0.00

0.00

0.00

商誉

0.00

0.00

0.00

0.00

0.00

长期待摊费用

0.00

0.00

0.00

0.00

0.00

递延税款资产

1,308,608.15

1,579,678.04

-17.16

0.05

0.06

其他非流动资产

0.00

0.00

0.00

0.00

0.00

非流动资产合计

814,454,101.98

873,771,949.01

-6.79

31.57

34.93

资产总计

2,579,481,755.91

2,501,217,909.27

3.13

100.00

100.00

项目

2010

2009

增(减)%

结构%

2010

2009

流动负债:

短期借款

340,426,463.28

624,538,946.00

-45.49

13.20

24.97

交易性金融负债

0.00

1,694,880.00

-100.00

0.00

0.07

应付票据

32,357,108.31

18,458,013.81

75.30

1.25

0.74

应付账款

253,426,085.12

251,536,212.66

0.75

9.82

10.06

预收账款

216,161,940.98

86,949,568.16

148.61

8.38

3.48

应付职工薪酬

13,552,917.13

5,389,972.81

151.45

0.53

0.22

应交税费

27,519,419.27

56,388,361.54

-51.20

1.07

2.25

应付利息

1,263,077.62

322,542.50

291.60

0.05

0.01

应付股利

1,465,256.62

1,465,256.62

0.00

0.06

0.06

其他应付款

61,641,141.64

77,938,077.45

-20.91

2.39

3.12

一年内到期的非流动负债

0.00

2,000,000.00

-100.00

0.00

0.08

其他流动负债

200,000,000.00

0.00

0.00

7.75

0.00

流动负债合计

1,147,813,409.97

1,124,986,951.55

2.03

44.50

44.98

非流动负债:

长期借款

0.00

0.00

0.00

0.00

0.00

应付债券

0.00

0.00

0.00

0.00

0.00

长期应付款

0.00

0.00

0.00

0.00

0.00

专项应付款

0.00

0.00

0.00

0.00

0.00

预计负债

0.00

0.00

0.00

0.00

0.00

递延所得税负债

1,090,491.75

1,134,773.11

-3.90

0.04

0.05

其他非流动性负债

1,500,000.00

3,000,000.00

-50.00

0.06

0.12

非流动性负债合计

2,590,491.75

4,134,773.11

-37.35

0.10

0.17

负债合计

1,150,403,901.72

1,129,121,724.66

1.88

44.60

45.14

股东权益:

股本

424,861,597.00

424,861,597.00

0.00

16.47

16.99

资本公积

933,976,550.60

934,319,520.31

-0.04

36.21

37.35

盈余公积

9,869,104.41

9,869,104.41

0.00

0.38

0.39

未分配利润

48,228,116.54

(9,313,552.41)

-

1.87

-0.37

外币报表折算差额

0.00

0.00

0.00

0.00

0.00

归属于母公司所有者权益合计

1,416,935,368.55

1,359,736,668.86

4.21

54.93

54.36

少数股东损益

12,142,485.64

12,359,515.75

-1.76

0.47

0.49

所有者权益合计

1,429,077,854.19

1,372,096,184.61

4.15

55.40

54.86

负债及股东权益总计

2,579,481,755.91

2,501,217,909.27

3.13

100.00

100.00

(一)资产负债表总体状况的初步分析

1、资产状况的初步分析

从总体来看公司的资产总额由年初的25,501,217万元增加到年末的2,579,481万元,同比增长了3.31%,其中流动资产增加8.45%,非流动资产减少6.79%,可以资产的增长主要是由于流动资产增长造成的。

从资产结构来讲,流动资产占比为68.43%,固定资产占20.64%,无形资产占3%,说明公司资产结构较为稳定性。

2、负债与所有者权益的初步分析

总体来看,公司流动负债和非流动负债比率变动不大。

流动负债和所有者权益略有增加,流动负债增加2.03%,所有者权益增加4.15%,而非流动负债则减少37.35%,这主要是由于公司成功完成首期短期融资券2亿元的发行工作,发行利率低于现行银行借款利率1.41个百分点,资金全部用于归还银行借款,可见管理层为了降低公司融资成本所作出的积极努力。

从负债和所有者权益的结构来看,流动负债占比为44.50%,而非流动负债仅占比为0.1%,所有者权益占比为55.40%,可见,公司采取的是激进的筹资策略,短期负债比重大,面临的风险水平相对会高些。

(二)资产主要项目分析

1.货币资金及其质量分析

公司货币资金历年变动不大,总体处于10%左右,并随着资产增长略有增幅,2010年达到资本总额12.91%。

但从图中比较可以看出,公司货币资金持有量在同行业中处于较高水平,一方面说明公司在营运资金方面可能趋于保守,存在资金闲置问题(如图1所示)。

另一方面说明,资产的安全性和流动性较强,质量较高。

图1

2.应收账款及其质量分析

应收账款同比下降了15.43%,其在资产总额中的占比由年初的12.47%下降到年末的10.23%。

在同行业中,公司的应收账款相对较高的水平(如图2所示),约占总资产10%左右,远高于同业5%的水平,这可能与公司采取较为宽松的赊销政策有关,但从当年应收账款的大幅下降可以看出管理层对应收账款管理作出的努力。

而从公司应收账款、营业收入与销售收现的比较来看(如图3所示),应收账款占营业收入比重较小,公司每年销售现金流略大于当年营业收入,说明公司整体销售商品回款非常好,公司货币资金增加也证明了这一点。

另外,从应收账款附注披露可以看出,公司应收账款中1年以内的应收账款所占的比例为75%,并且3年以上的应收账款计提了较为充分的坏账准备,从应收账款前5名单位欠款情况来看,均属非关联方且账龄在1年以内,回款可能性较大。

图2

图3

3.预付款项及其质量分析

预付款项同比增长了96.34%,其在资产总额中的占比也由年初的6.20%增加到了年末的11.80%,可见预付款项有大幅的增长。

根据预付款项附注披露,公司预付账款前5名中,前2名为非关联方,关联方占2名,但金额仅占全部预付账款4.7%,且当年预付账款全部为一年内账龄,收回几率很大。

同时值得注意是是公司并没有披露这些预付账款的具体用途,可能有一些不明原因的占用。

4.其他应收款及其质量分析

其他应收款同比增加了57.31%,增幅在资产中仅次于预付账款。

从附注中可以看到,其他应收款前5的单位所占比重为66.42%,且均为非关联方,应该不存在关联方占用公司资金的情况。

其中所占其他应收款总额30.14%的第1名是上海市卢湾国家税务局,可以推测其他应收款的增加主要是由于税费返还款项造成的。

从账龄上来看,一年以内的其他应收款占64.7%,收回可能性较大,3年以上账龄款项计提减值准备充分,无异常情况。

5.存货及其质量分析

存货同比减少了2.53%,在资产总额中的占比由年初的29.34%降低到了年末的27.73%。

从2006年起,虽然公司存货占总资产比重由34.39%降至27.73%,一直呈下降趋势,存货的比重下降,使得公司存货占用资金相对下降,但在同行业中依然处于较高水平(如图4所示),公司仍应当注重对存货的管理。

图4

6.固定资产及其质量分析

固定资产同比减少了2.24%,致使固定资产在资产总额中的占比由年初的21.77%变为年末的20.64%,由附注披露可知,当年固定资产新增8032万元,但由于折旧减值等原因本期减少8681万元,造成固定资产略有下降。

在建工程同比下降了87.16%,表明有工程完工转入固定资产,由附注可知,在建工程转入固定资产6839万元,主要是办公大楼改扩建以及车间设备更新等项目,表明公司前期投资建设的技术改造和改建扩建项目已转化为公司的生产能力。

在同行业中,公司固定资产一直处于较低的水平(如图5所示),说明公司今后还应加强对固定资产投资和更新。

图5

(三)负债主要项目分析

1.对短期借款的分析

短期借款同比下降45.49%,在负债与权益总额中所占的比重由年初的24.97%下降到年末的13.20%。

就行业而言,纺织业企业的短期借款占负债比重近年来呈现出明显下降趋势,公司的短期借款从2006-2009年一直处于较高水平,而2010年则出现大幅下降(如图6所示)。

当年短期借款的大幅减少,由年度报告管理层分析和讨论部分可知,主要原因是公司成功完成首期2亿元短期融资券的发行工作,发行利率低于现行银行借款利率1.41个百分点,资金全部用于归还银行借款,在降低资金成本的同时,暂时缓解了公司短期内偿债压力。

图6

2.对应付票据的分析

应付票据同比增长了75.3%,主要是由于当年公司增加了1389万元的商业承兑汇票。

由于应收票据付款时间具有很强的约束力,如果到期不能支付,会对公司的信誉和今后的资金筹集产生负面影响。

所以,应当预测未来的现金流量,保证按期偿付。

但是,公司应付票据的金额并不算多,所占比重也较低,所以相对来讲,偿付压力不大。

3.对应付账款的分析

应付账款同比增长了0.75%,占负债和权益的比重也由年初的10.06%下降到年末的9.82%,从2006年以来,公司应收账款占负债比重一直处于上升趋势,并在同行业中,公司的应收账款也处于一个较高的水平(如图7所示)。

由图表可知,近年来纺织业企业的应收账款占负债比重同样呈现出上涨趋势,同业中增加应付账款、充分利用无息的营运资金的运营模式得到普遍应用,但公司应注意保证及时偿付应付账款,从而不会对公司信誉和未来发展产生不良影响。

图7

4.对预收账款的分析

预收账款同比增长了148.61%,在负债和权益总额中的占比重也由年初的3.48%增长到年末的8.38%。

从绝对额来看,预收账款增加了12921万元。

资料显示公司预收账款近年来呈上升趋势,在同行业中也处于较高的水平(如图8所示)。

另外,公司的营业收入同比增长了18.81%,与预收账款一样出现了较大幅度的上升,很好地表明了公司的产品受到市场欢迎,预示着公司未来收入将很快地增长。

图8

5.对应付职工薪酬的分析

应付职工薪酬同比增长了151.45%,占权益总额的比重也由年初的0.22%上升到年末的0.53%,其增长速度明显快于负债的增长。

从公司的应付职工薪酬构成附注中,可以看出以工资薪金和辞退福利增长最快,除了受近年来纺织业不断上升的人力资源成本影响外,也可能是职工流动性强或是公司大规模调整人力资源结构所致。

6.对应付利息的分析

应付利息同比增长了291.6%,占负债与权益总额的比重由年初的0.01%上升到年末的0.05%。

由应付利息附注披露显示,公司应付利息增加的主要原因是公司的短期借款利息和短期融资债券利息的偿付造成的,但由于所占比重不大,应该不会对企业造成财务压力。

7.对其他应付款的分析

其他应付款同比下降了20.91%,占负债和权益总额的比重由年初的3.12%下降到年末的2.39%。

由报表附注可知,其他应付款中无应付关联方款项,账龄超过1年的均为租房等押金款项,并有少量购销往来款,但附注中并未进一步披露其他应收款减少原因。

8.对其他流动负债的分析

本期公司新增了2亿元流动负债,由报表附注可知,是公司于2010年11月24日发行的,一年期的短期融资债券,此次发行虽然降低了资金成本,暂时缓解了公司短期偿债压力,但将于一年后的本金偿付依然会给公司带来一定风险。

(四)所有者权益分析

所有者权益较上一年上涨了4.15%,占负债和权益总额的比重也由年初的54.86%增长为55.40%。

这一增加,主要是由于本年未分配利润扭亏为盈,以及归属于母公司的所有者权益上升了4.21%形成的,显然公司盈利是资产增加的主要资金来源。

这也意味着,投资者投入公司的资本不但得到了保值,而且还得到了增值。

(五)资产负债表的总体评价

综上所述,公司的资产总体质量较好,能够维持公司的正常周转。

从资产来看,资产的流动性和安全性都比较高。

货币资金比重小幅上升,公司应付市场变化的能力得到增强。

除了预付账款增加外,应收票据和应收账款都有明显下降幅度,公司存货比重也略有下降,流动资产经营质量较上期有所提高。

从负债和所有者权益来看,短期借款占负债比重很大,长期借款负债较少,说明公司采取的是激进的筹资策略,虽然公司本期通过发行短期融资债券暂时缓解了短期偿债压力,但公司运营依然存在一定风险。

从资料来看,近年来公司资产负债率一直呈现下降趋势,负债水平在同行业中处于适中水平(如图9所示)。

图9

四、利润表分析

根据龙头股份2010年利润表,编制利润表的趋势分析表。

如表2所示。

表2利润趋势分析表

项目

增(减)/%

2010结构/%

2009结构/%

一、营业总收入

18.81

100

100

二、营业总成本

16.04

102.57

105.02

其中:

营业成本

20.58

82.96

81.75

营业税金及附加

-8.26

0.35

0.45

销售费用

10.90

10.19

10.92

管理费用

19.83

7.57

7.50

财务费用

-40.69

0.87

1.74

资产减值损失

-71.73

0.63

2.67

加:

公允价值变动收益

0.00

0.00

0.00

投资收益

-42.05

3.27

6.71

三、营业利润

-50.50

0.70

1.68

加:

营业外收入

139.87

1.24

0.61

减:

营业外支出

-63.72

0.06

0.19

其中:

非流动资产处置损失

-77.09

0.03

0.15

四、利润总额

6.14

1.88

2.11

减:

所得税费用

-56.10

0.25

0.68

五、净利润

3

- 配套讲稿:

如PPT文件的首页显示word图标,表示该PPT已包含配套word讲稿。双击word图标可打开word文档。

- 特殊限制:

部分文档作品中含有的国旗、国徽等图片,仅作为作品整体效果示例展示,禁止商用。设计者仅对作品中独创性部分享有著作权。

- 关 键 词:

- 财务报表 分析 模板

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

如何打造酒店企业文化2刘田江doc.docx

如何打造酒店企业文化2刘田江doc.docx