上海黄埔区某写字楼项目市场分析报告.docx

上海黄埔区某写字楼项目市场分析报告.docx

- 文档编号:30565095

- 上传时间:2023-08-16

- 格式:DOCX

- 页数:30

- 大小:683.78KB

上海黄埔区某写字楼项目市场分析报告.docx

《上海黄埔区某写字楼项目市场分析报告.docx》由会员分享,可在线阅读,更多相关《上海黄埔区某写字楼项目市场分析报告.docx(30页珍藏版)》请在冰豆网上搜索。

上海黄埔区某写字楼项目市场分析报告

上海黄埔区四川路写字楼项目市场报告

一、2004年8—9月上海办公市场分析(根据最新交易数据)

1、最新情况综述

2004年8月和9月份,上海办公楼总共成交了1336套,计200280.3平方米,交易金额达到了318956.6万元,成交均价为15925元/平方米。

其中,8月份实现交易429套,74772.4平方米,115209.5万元,均价15408元/平方米;9月份实现交易907套,125508.1平方米,203118.3万元,均价16184元/平方米。

从数据来看,无论是成交套数、成交面积还是交易金额,9月份的交易量都较8月份有大幅增长,其中办公楼套数增长了111.4%,建筑面积增长了67.9%,交易金额增长了76.3%。

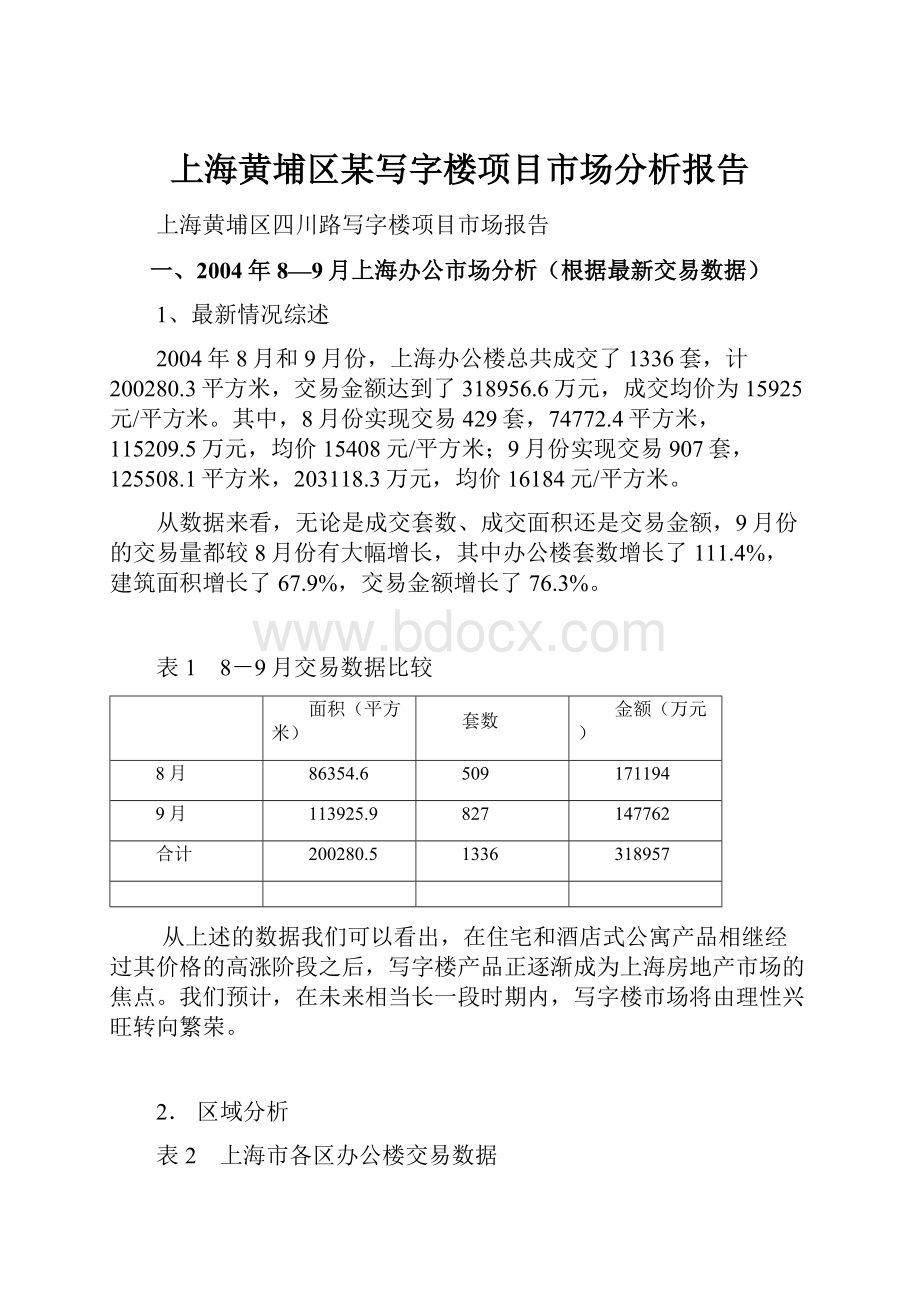

表1 8-9月交易数据比较

面积(平方米)

套数

金额(万元)

8月

86354.6

509

171194

9月

113925.9

827

147762

合计

200280.5

1336

318957

从上述的数据我们可以看出,在住宅和酒店式公寓产品相继经过其价格的高涨阶段之后,写字楼产品正逐渐成为上海房地产市场的焦点。

我们预计,在未来相当长一段时期内,写字楼市场将由理性兴旺转向繁荣。

2.区域分析

表2 上海市各区办公楼交易数据

区县

建筑面积(平方米)

套数

成交金额(万元)

单价(元/平米)

浦东

45658

196

104070

22793

徐汇

34909

185

52697

15096

静安

32899

253

52191

15864

长宁

21145

122

24481

11578

黄浦

18490

92

33794

17937

虹口

15725

249

13745

8741

卢湾

14097

88

21496

15249

普陀

8267

84

7269

8793

闸北

5165

40

6787

13141

杨浦

2973

24

1984

6673

金山

752

1

301

4000

松江

203

2

143

7067

总计

200281

1336

318957

15894

上海市办公楼市场集中度依然很高,传统的市中心三区(静安、黄浦和卢湾)及其周边区县(浦东、徐汇、长宁、虹口)占据了办公楼市场的主要份额。

这七个区无论是在交易面积,还是在成交金额上都一路领先,而且七者合计总量均超过了90%。

而宝山、奉贤、闵行、嘉定、南汇、表浦和崇明六区则在8、9月没有交易。

3.交易面积分析

从交易面积来看,8-9月份,办公楼成交面积占前五位的依次是:

浦东新区、徐汇区、静安区、长宁区和黄浦区,前三名份额合计为56.7%,前五名份额合计为76.4%,如果算上虹口和卢湾区,则这七个区交易面积占了整个上海市的九成以上。

4.成交金额分析

从交易金额来看,8-9月份,排名前三位的依然是浦东新区、徐汇和静安,这与交易面积排序一样,紧随其后的是黄浦、长宁和卢湾区,前三名所占比例合计为65.5%,前五名合计为83.8%。

原因说明:

浦东新区由于交易体量远大于其他区县,因此在交易金额上继续保持大幅领先。

而长宁和黄浦、虹口和卢湾这两组交易面积相近区县对比来看,由于黄浦、卢湾是传统的市中心区,土地资源稀缺导致了房价高启,目前即使是住宅项目,这两区范围内也难觅单价万元以下的楼盘了,因此较高的均价使黄浦、卢湾三区的交易金额分别超过了长宁和虹口。

5.平均单价

从成交单价来看,9-10月份,浦东以陆家嘴金融贸易区为依托的办公楼价格一骑绝尘,以23155元/m2的单价雄居榜首,将其他区县远远抛在了后面,每平米高出第二名长宁区5210元之多。

本期在单价上排名第二的长宁区以虹桥高级商务区为中心,单价达到了17945元/m2,紧随其后的是静安、卢湾和徐汇,单价依次为15820元/m2、15096元/m2、12141元/m2。

具体见图3。

原因说明:

本期浦东办公楼市场的单价如此之高,除了作为金融贸易中心受到大量外资企业的追捧外,另一个重要原因是浦东区新上市了一个天价楼盘。

东昌滨江园是8月下旬新市的一个4层办公楼,平均单价达到了58499元/m2,这比同期第二名的天安中心大厦高出了近30000元/m2,跟目前上海市办公楼16000万元/m2的均价相比,绝对是一个天价。

浦东新区除东昌滨江园以外的办公楼交易均价仅为14545元/m2,由此可见东昌滨江园对本期浦东写字楼市场价格的拉升幅度。

6、单价分析

表3 上海市8-9月办公楼单价区间分布表

单价分段

建筑面积(平方米)

套数

成交金额(万元)

<10000

39092.6

429

33920.2

10000-15000

59711.5

396

73182.3

15000-19000

78307.5

388

129528.2

>19000

23168.9

123

82325.9

合计

200280.5

1336

318956.6

本报告期间,上海市办公楼市场单价两极分化现象明显,单价最高的东昌滨江园达到了59773元/平方米的天价,而最低单价仅有4000元/平方米。

我们将所有交易个案的单价按价格区间排序分类。

从图4-图6来看,本月单价分布有以下特点:

Ø无论是建筑面积还是成交金额,本期的需求高峰都出现在15000-19000元/平方米这个区间里,分别占总量的39.1%和40.6%。

Ø单价6000元/平方米以下的需求量很少,基本都在金山等这些非市中心区县。

在6000-15000元/平方米这一区间内需求的分布比较平均,一般在3%-6%之间,15000元/平方米以下的交易量,建筑面积和成交金额分别占总量的49.3%和33.6%。

Ø19000元/平方米以上的划为高价写字楼需求急剧下降,每一个千元段内的需求都这一价位段的需求都在2%以下,合计来看,建筑面积和交易金额分别占总量的11.6%和25.8%。

这一价位段的需求面积虽然只占了一成,但是由于价格高昂,成交金额也占了1/4强。

7、总价分析

表4 上海市8-9月份办公楼单套总价分段比较

总价(万元/套)

建筑面积(平方米)

比例

套数

比例

成交金额(万元)

比例

<100

36245.1

18.1%

541

40.5%

33694.6

10.6%

100-500

107970.7

53.9%

699

52.3%

160774.6

50.4%

>500

56064.7

28.0%

96

7.2%

124487.4

39.0%

合计

200280.5

100.0%

1336

100.0%

318956.6

100.0%

在本报告期内,上海市办公楼交易的单套总价变动范围也很大,单套价格最高的依然由东昌滨江园的一栋整体销售的办公楼创造,由于面积较大,总价达到了16998万元,总价最低的仅为22万元,位于杨浦区。

我们将交易记录按价位段排序,得到表4及图7。

从上图来看,办公楼总价分布有以下特点:

Ø总价和需求套数呈明显的负相关性,即总价越高,需求量越少。

Ø总价需求量最大的还是100万元/套以下价位段,100万元/套以下的需求量为541套,点全部交易的40.5%,这一价位段的楼宇单套面积大多都在40-100平方米之间,因此建筑面积和交易金额比例都不是很高,分别仅占总量的18.1%和10.6%。

Ø总价在100-500万元之间各个价位段的需求也较大,合计交易套数达到了699套,占总量的52.3%,由于这一价位段的单套平均面积在150平方米左右,因此总的建筑面积和交易金额比例均超过了一半,分别占总量的53.9%和50.4%。

Ø总价超过500万的需求急剧下降,总交易套数仅有96套,占总量的7.2%。

8、办公楼单套面积、单价及总价的相关性分析

表5 办公楼单套面积、单价和总价相关性比较

单套面积(平米/套)

平均面积(平方米/套)

单价(元/平方米)

总价(万元/套)

<100

67

12439

84

100-200

145

14289

207

200-300

250

14630

366

300-400

370

14795

547

400-500

446

17299

772

>500

823

24146

1987

合计

150

15925

239

从图8来看,办公楼交易的单套面积、单价和总相互之间呈现明显的正相关性,即单套需求的面积越大,则单价越高、相应的总价也越高。

原因分析:

这是因为公司的规划与办公面积需求呈正比,即公司人数越多,需要的办公面积自然也越大,而公司规模越多,实力越雄厚,为了向公众传达公司的良好形象,他们对办公楼的品质要求也会越高,这自然会提高了办公楼的成本及无形成本,因此这大公司购买的办公楼往往单价很高。

大面积加上高单价,自然造成了较高的单套总价。

9、8—9月办公楼交易前十排名

表6 上海市8-9月办公楼销售面积排名

排名

名称

区县

地址

销售面积(平方米)

1

金鹰大厦

浦东新区

民生路

18743

2

国际丽都城J

静安区

新闸路

17957

3

中海大厦

卢湾区

淮海中路

14097

4

港泰广场

黄浦区

延安东路

13351

5

东昌滨江园

浦东新区

浦明路

8751

6

飞洲国际广场

徐汇区

零陵路

7712

7

上海之俊大厦

徐汇区

斜土路

7709

8

徐汇苑大厦

徐汇区

中山南二路

7611

9

同达创业大厦

长宁区

天山路

7312

10

上海四季沙龙

虹口区

新市南路

7185

从上表可以看出,上海办公楼大盘的成交集中在浦东、徐汇等区域,特别是金鹰大厦,由于其独特的地理位置和较为合理的楼盘定位,稳居销售面积排行的第一名。

表7 上海市8-9月办公楼销售金额排名

排名

名称

区县

地址

成交金额(万元)

1

东昌滨江园

浦东新区

浦明路

51193

2

国际丽都城J

静安区

新闸路

32943

3

金鹰大厦

浦东新区

民生路

29821

4

港泰广场

黄浦区

延安东路

23000

5

中海大厦

卢湾区

淮海中路

21496

6

飞洲国际广场

徐汇区

零陵路

15401

7

徐汇苑大厦

徐汇区

中山南二路

12177

8

同达创业大厦

长宁区

天山路

9725

9

达安城6号房

静安区

石门二路

9037

10

上海之俊大厦

徐汇区

斜土路

8675

从上表可知,办公楼销售金额的前几位大多被浦东的楼盘所包揽,这主要是因为东昌滨江园的超高单价所致。

而金鹰大厦在8—9月的销售回款达到2.9亿,销售形势较好。

表8 上海市8-9月办公楼单价排名

排名

名称

区县

地址

单价(元/平米)

1

东昌滨江园

浦东新区

浦明路

58499

2

天安中心大厦

黄浦区

南京西路

28758

3

海通证券大厦

黄浦区

广东路

24357

4

中福现代城

黄浦区

山东中路

24121

5

南证大厦

静安区

南京西路

21664

6

飞洲国际广场

徐汇区

零陵路

19970

7

御华名苑

长宁区

愚园路

18865

8

上海中融大厦

浦东新区

浦东南路

18817

9

谷泰滨江大厦

黄浦区

中山南路

18502

10

均瑶国际商务

徐汇区

肇嘉浜路

18390

从上表可知,目前沪上在售办公楼前十名的价格底线大约在18000元/平方米左右。

我们也可以看到,均价前十名的楼盘之间的价格落差比较大。

除去价格超高的东昌滨江园以外,第二名(天安中心大厦)与第十名(均瑶国际广场)的价格落差达到10000元/平方米。

二、上海整体甲级办公市场综述

1、现状概述

根据我们的调查显示,上海市每年的甲级写字楼供应量基本维持在20-30万平方米左右。

但就目前情况看,由于浦西商务区域可出租的空间已经很小,黄浦区和长宁区最近建成的项目将继续成为市场的焦点,这些项目中许多已经接近全部出租。

考虑到今年供应的紧张以及今年上半年3.8%的增长,上海一类和二类地区的租金价格全年预计将增长10%—15%。

从长期看,今年年底开始的供应浪潮将一定程度的减轻市场的紧张程度。

我们预测从2004年到2005年,每年大约有100万平方的中高级写字楼投放市场,其中很大一部分集中在陆家嘴。

从微观方面来看,瑞安企业大道项目的入市,对缓解2004年1季度上海甲级写字楼市场供给并没有提供多少帮助,浦西主要办公区域写字楼供给仍然紧缺,需求市场旺盛,尤其是那些需要大面积办公场地的公司,其选择范围局限,因此来福士广场和企业大道的多数办公空间就已被预订。

浦西多数高档写字楼空置率很低,租金微幅上调。

陆家嘴地区的写字楼由于受到需求持续的消弱,租金微幅下调。

因此,2004年二季度上海甲级写字楼平均租金较2004年一季度微幅增长了3.7%,达到0.70美元/天/平方米。

2、需求分析

甲级写字楼在2004年2季度的吸纳量有很明显增长,由于公司先后搬进早前已承租了的预租楼面的新建成写字楼。

对整体城市而言,跟上个季度的72900平方米吸纳量比较,第二季度的吸纳量约为115300平方米。

大部分的吸纳仍旧集中在浦西大约为100600平方米,浦东已从上一季度的负吸纳量恢复至本季度14700平方米的正吸纳量。

写字楼在本季度大约占据了14700平方米。

浦东增加的吸纳量主要是一些迁居的租客,包括GeneralMotors、Itochu和Praxair。

公司

写字楼

区域

建筑面积(平方米)

摩托罗拉

来福士广场

黄浦

1200

Kenmatsu

来福士广场

黄浦

1200

DawaSecurities

震旦广场

陆家嘴

2000

Ford

上海信息大楼

陆家嘴

8000

AXA

腾飞科技

徐汇

1200

DowChemical

企业大道

卢湾

2700

Regus

企业大道

卢湾

2000

3、新增供应

新近落成的甲级写字楼腾飞科技大厦和东方众鑫大厦已于2004年2季度进入租赁市场,伴随这些新写字楼的落成,上海甲级写字楼总的供应量到6月底已经达到350万平方米。

东方众鑫大厦坐落于南京西路,是静安区过去两年落成的甲级大厦,为该区提供了32579平方米的写字楼楼面,由于交通便利,该写字楼预租情况理想。

徐汇区腾飞科技市场放出的面积大约为24200平方米,徐汇区所有写字楼的总存量为300400平方米他是在下几个月内完成的写字楼的其中一个。

4、空置率分析

日益增加的需求和新增供应的弥补,使得上海甲级写字楼在04年1季度的空置微幅降低。

与上季度空置率为11.5%相比较,本季度末全市的平均空置率达到11.1%,空置面积为40.6万平方米。

由于本季度企业大道投入市场,在浦西的平均空置率从上季度的8.4%微升到10.1%。

该物业所在卢湾区的平均空置率在三月底为16.9%,比03年4季度增加了10%。

企业大道80%的办公空间已经被预定,如果包括这个项目,卢湾区空置率可能更低。

当来福士广场开始满租,黄浦区的空置率从上季度的15.6%降至11.7%。

与浦西隔着一条江的浦东,持续消弱的需求,以至于甲级写字楼的平均空置率保持稳定在13.6%。

5、租金价格分析

在浦西持续的强劲需求、企业大道和来福士广场的高额租金,推动了2004年1季度上海甲级写字楼市场的平均租金报价微幅上升,全市租金报价较上季增长了1.1%,达到0.67美元/天/平方米。

其中浦西的租金较上季度增长了3.1%,达到0.66美元/天/平方米。

浦东本季度的需求市场变弱,甲级写字楼平均租金从去年的二季度开始持续下降,本季度较上季度下降4.4%至0.67美元/天/平方米。

在个别区域中,由于受到企业大道项目上市,致使卢湾的租金水平增长幅度最大,卢湾的平均租金报价较上季度增长了13.1%,达到0.77美金美元/天/平方米。

在浦西的多数区域,1季度,以1%-2%的比较适中的幅度增长。

尽管本季度的收益很大,但是值得关注的是租金的报价比实际成交价高出10-20%,在一些高额房产中,甚至更高。

从具体区域看,陆家嘴地区基本是每平方米每天1美元,南京西路和南京东路较好的地段为0.9美元,徐家汇为0.6到0.8美元,虹桥古北为0.7到0.8美元,卢湾淮海路为0.7到0.9美元。

与本季度坚挺的租金相比,销售市场有限的需求导致销售价格较上季度适度的下降了3.%,目前上海写字楼售价的平均价格在21000元/平方米左右。

6、市场展望

●2007年上海甲级写字楼掀起新的供应热潮

2002年底至2003年初,政府批出了大量办公楼土地,按照新写字楼3年至4年的建设周期计,2006至2007年又将是新一轮供应热潮。

预计至2007年底,陆家嘴核心区域将有90万平方米甲级办公楼供应,静安区60万平方米,卢湾区

15万平方米,徐汇区29万平方米,黄浦区22万平方米,虹桥8万平方米,上海甲级办公楼的新增供应面积总计将达230万平方米。

相比今天,甲级办公楼总量不过330万平方米,这三四年增长将达70%。

到时租金所受到的压力是可以预见的。

●市场需求量大幅增长

尽管至2007年,上海甲级办公楼的新增供应将达230万平方米,三年供应量增幅将达70%。

不过,中国入世,上海市政府推出的跨国企业地区总部的优惠政策及2010年世博会三方面因素将构成上海甲级写字楼需求的强劲原动力。

根据WTO协议,外资金融机构在华经营的种种限制将于2007年前逐步取消。

伴随着商业银行、投资银行、保险、电信及商业运输等行业的市场限制取消,这些行业的外资机构势必要建立各种类型的办事处,一旦展开业务,对包括写

字楼在内的商业用房面积产生更大需求。

于此同时,甲级写字楼成了继住宅和商铺之外的又一个热门投资品种。

尤其是来自江浙的民间资本,对上海甲级写字楼表现出极大的热情,直接推动了甲级写字楼售价的大幅上涨。

●租金水平将会经历先上升后回落的趋势

从去年到2005年,由于期间写字楼的新增供应量不足,需求量上升,租金水平保持了持续攀升。

而预计到了2006年,随着写字楼会有大量新的供应量涌现,租金将会重新面临下调的压力。

本案所处区域介绍

本案地处四川路、九江路口,位于黄浦区域内。

城区面积

黄浦区面积12.85平方公里,占全市面积的0.2%,虽然黄浦区所占市区面积比重较小,但其在经济发展方面起着相当大的作用,有着相当高经济地位。

行政区划

黄浦区行政区划为9个街道共190个居委会。

二○○○年七月一日,经国务院批准,上海市委、市政府决定原黄浦、南市两区"撤二建一,建立新的黄浦区,对于实现优势互补、资源整合提供了更广阔的空间,为重塑功能、增强经济实力创造了条件。

人口

全区人口总数为68.6万人。

交通状况

黄浦区交通四通八达。

人民广场是上海市内重要的交通枢纽,设有通往市内各主要地点的公交线路,并且也是上海目前唯一的地铁中转站,地铁一号线、二号线在此交汇。

加之南浦大桥、延安路遂道、延安路高架、内环线高架、南北高架以及复兴东路、西藏南路、陆家浜路等主要道路构成了快速、便捷的立体交通网络

区域规划

“十五”期间,黄浦区将逐步实施包括外滩地区、南京路地区、人民广场地区、老城厢地区,南部市中心现代化聚居区这五个地区的功能完善和升级,启动一批道路交通、市政基础设施、旧区改造和绿化建设项目。

其中包括建设明珠线二期南浦大桥和西藏南路两个站点,复兴东路越江隧道,杨浦轨道交通延伸等设施,全面改造8万平方米的延安中路生态景观绿地,建设外滩沿江景观绿地,建设沿中华路、人民路内侧的老城厢环城道路敞开式绿化环,构筑一条长达5000米的环城绿色旅游走廊。

与此同时,新黄浦区将逐步拆除近180万平方米旧房,在老西门、董家渡地区近53公顷的城市景观与城市生态统一协调,成为满足21世纪居民不同层次物质和文化生活需要的市中心现代化聚居区。

为支持黄浦区政府绿环建设项目及市中心现代化聚居区等重点项目的建设,农行、建行、交行及上海银行为其提供总金额10亿元左右的贷款授信额度。

这无疑给发展中的黄浦及黄浦南部的住宅业注入了新的活力。

经济发展

黄浦区是上海经济发展速度较快的区域。

改革开放使黄浦区加快了经济发展的速度。

外商、外省市在该区投资活跃,中外大企业、大集团、大公司纷纷入驻黄浦,形成区域经济新的增长点。

全区经济运行质量在市场竞争中明显提高,城区面貌发生了显著变化,新建的一批现代化的商办综合楼、公寓住宅楼拔地而起,形成城市亮丽的新景观。

2003年全年实现增加值87.10亿元,比上年增长12.1%。

其中,第二产业增加值8.41亿元,下降0.5%,占全区增加值比重9.7%;第三产业增加值78.69亿元,增长13.6%,占全区增加值比重90.3%。

(附表1)

全年实现增加值

87.10亿元

同比上年增长

12.1%

第二产业增加值

8.41亿元

同比上年下降

0.5%

占全区增加值比重

9.7%

第三产业增加值

78.69亿元

同比上年增长

13.6%

占全区增加值比重

90.3%

(附表1)

2003年该区商业稳步增长。

实现商业(含餐饮业)增加值30.57亿元,比上年增长10.0%。

商业(含餐饮业)销售(营业)收入341.95亿元,比上年增长7.2%。

其中:

批发和零售业销售额325.69亿元,餐饮业营业收入16.26亿元。

全年社会消费品零售额133.57亿元,比上年增长1.6%。

其中,吃的商品零售额27.43亿元,比上年下降8.3%;穿的商品零售额28.44亿元,比上年增长16.9%,用的商品零售额77.32亿元,比上年增长0.4%。

房地产市场有序发展。

实现房地产业增加值12.59亿元,比上年增长18.3%。

房地产开发投资62.34亿元,比上年增长4.8%。

施工面积341.2万平方米,比上年增长1.6%;竣工面积91.5万平方米,比上年增长3.3%。

区域内商品房销售建筑面积61万平方米,比上年下降12.9%,商品房销售额65亿元,比上年增长66.7%。

(附表2)

房地产业增加值

12.59亿元

同比上年增长

18.3%

房地产开发投资

62.34亿元

同比上年增长

4.8%

施工面积

341.2万平方米

同比上年增长

1.6%

竣工面积

91.5万平方米

同比上年增长

3.3%

商品房销售建筑面积

61万平方米

同比上年下降

12.9%

商品房销售额

65亿元

同比上年增长

66.7%

(附表2)

案名

区域

地址

写字楼租价

(元/平米/天)

可供应面积

楼层

物管费用

(元/平米/天)

海洋大厦

黄浦

延安东路550号

6.3

1300平方米

21

25

仙乐斯广场

黄浦

南京西路388号

5.4

1725平方米

39

29

汇金大厦

黄浦

汉口

- 配套讲稿:

如PPT文件的首页显示word图标,表示该PPT已包含配套word讲稿。双击word图标可打开word文档。

- 特殊限制:

部分文档作品中含有的国旗、国徽等图片,仅作为作品整体效果示例展示,禁止商用。设计者仅对作品中独创性部分享有著作权。

- 关 键 词:

- 上海 黄埔区某 写字楼 项目 市场分析 报告

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

《贝的故事》教案4.docx

《贝的故事》教案4.docx