OECD成员国税制情况.docx

OECD成员国税制情况.docx

- 文档编号:29543022

- 上传时间:2023-07-24

- 格式:DOCX

- 页数:101

- 大小:44.14KB

OECD成员国税制情况.docx

《OECD成员国税制情况.docx》由会员分享,可在线阅读,更多相关《OECD成员国税制情况.docx(101页珍藏版)》请在冰豆网上搜索。

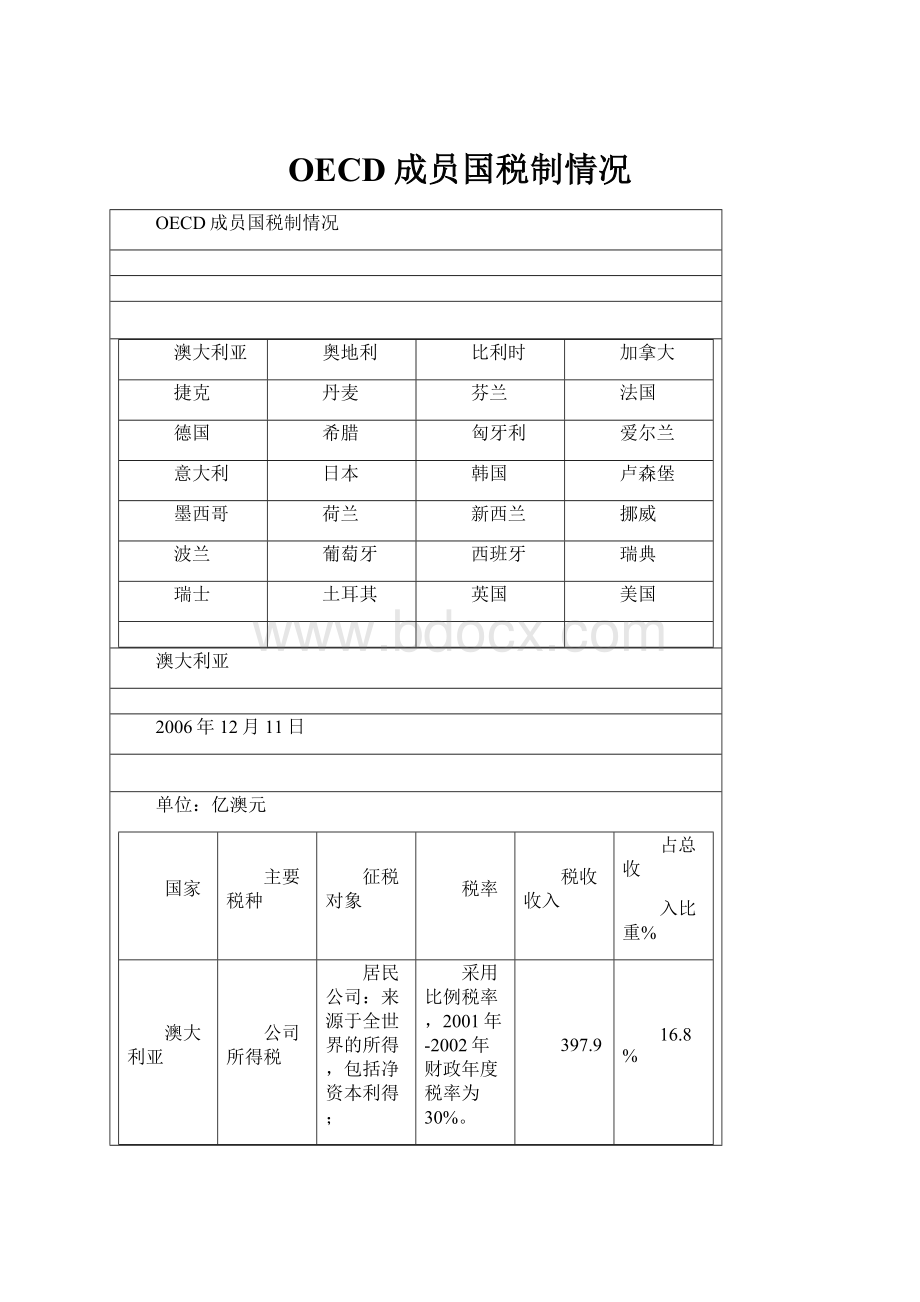

OECD成员国税制情况

OECD成员国税制情况

澳大利亚

奥地利

比利时

加拿大

捷克

丹麦

芬兰

法国

德国

希腊

匈牙利

爱尔兰

意大利

日本

韩国

卢森堡

墨西哥

荷兰

新西兰

挪威

波兰

葡萄牙

西班牙

瑞典

瑞士

土耳其

英国

美国

澳大利亚

2006年12月11日

单位:

亿澳元

国家

主要税种

征税对象

税率

税收收入

占总收

入比重%

澳大利亚

公司所得税

居民公司:

来源于全世界的所得,包括净资本利得;

非居民公司:

来源于澳大利亚的所得。

采用比例税率,2001年-2002年财政年度税率为30%。

397.9

16.8%

个人所得税

居民个人:

来源于全世界的所得和资本利得;

非居民个人:

来源于澳大利亚的所得和资本利得。

2002财政年度:

居民个人按17%、30%、42%和47%超额累进;非居民个人按29%、30%、42%和47%超额累进。

914.8

38.5%

商品和劳务税

相当于其他国家的增值税,包括几乎所有的商品和劳务。

10%。

719.3

30.3%

附加福利税

对雇主提供给雇员的附加福利的价值征收。

48.5%。

-

工薪税

按企业(雇主)支付的工资、薪金征收,各州都征收工薪税。

各州采用单一税率或多档税率,最高6%。

-

土地税

土地的价值。

1-5.5%

-

印花税

通常按照财产转让价值征收,也对一些特定的交易行为征收。

35

-

税收总收入

2391.25(亿澳元)

税收总收入占GDP的比重为31.4%

注:

1、OECD成员国数据主要来自OECD总部编写的《收入统计》(REVENUESTATISTICS)2004年版。

主要发展中国家的数据来自总局科研所编译的《外国税制概揽》(2004年版)。

2、OECD成员国的税收收入数字为2002年数。

冰岛和斯洛伐克因缺乏相关资料未能编入。

奥地利

2006年12月11日

单位:

亿欧元

奥地利

公司所得税

居民公司:

来源于全球的所得

非居民公司:

来源于奥地利境内的所得。

从1994年开始,税率统一为34%

49.5

5.1%

个人所得税

居民个人:

来源于全球的所得;

非居民个人:

来源于奥地利的所得。

从2002年起,个人(包括非居民)按21%、31%、41%和50%超额累进。

218.7

22.7%

增值税

独立从事经营或者其他经济活动过程中提供的商品和劳务。

出口商品和劳务不在征收之列。

标准税率为20%,低税率10%。

180.1

18.7%

遗产和赠与税

按遗产或者赠与财产的价值征收。

税率从2%到60%不等。

1.5

0.2%

社会保障税

对雇主、雇员征收健康保险、养老金、失业保险和其他基金缴款。

雇主:

分别为4.9%、12.55%、3%、1.2%;

雇员:

分别为3.4%、10.25%、3%、1%。

320.7

33.4%

不动产税

核定的不动产价值(市级征收)。

各市的税率不相同,从0.5%到1.0%不等。

5.6

0.6%

土地转让税

按土地销售价格由买者缴纳。

3.5%。

4.5

0.5%

资本转让税

对股票发行、增加股本和给公司的其他出资征收;对转让证券和股票征收。

1%;0.15%至2.5%。

0.5

0.1%

印花税

对租赁合同、贷款合同、出租合同等票据征收。

分别为1%、0.8%和1%。

-

税收总收入

962.85(亿欧元)

税收总收入占GDP的比重为43.6%

比利时

2006年12月11日

单位:

亿欧元

比利时

公司所得税

居民公司:

来源于全世界的所得;

非居民公司:

来源于比利时的所得。

超过323750欧元的,2002年按28%、36%和41%超额累进,另对应纳税额征3%的附加税,不超过323750欧元的,2002年度的基本税率为39%。

992

7.6%

个人所得税

居民个人:

来源于全世界的所得;

非居民个人:

来源于比利时的所得。

2003年按25%、30%、40%、45%、50%和52%超额累进。

3382.1

31.7%

增值税

分为四挡。

有线电视、福利性住宅、煤炭适用12%税率,基本生活用品适用6%的税率,期刊报纸适用零税率。

标准税率21%,优惠税率12%,6%和0。

1188.1

15.6%

社会保障税

对雇主和雇员征收,以工资、薪金总额为税基。

雇员:

13.07%;

雇主:

34%。

3381.1

31.6%

特别社会保障税

对雇员征收,每月从净工资、薪金所得中扣除。

99.3至60.94欧元/月。

-

遗产和赠与税

对继承人或者受赠人征收。

最低3%,最高80%,根据继承、赠与的遗产、财产数量和继承人与被继承人、受赠人与赠与人的关系确定。

111.8

1%

印花税

对有专业经济人参与的与公共基金有关的交易行为征税。

-

税收总收入

11205.2(亿欧元)

税收总收入占GDP的比重为46.2%

加拿大

2006年12月11日

单位:

亿加元

加拿大

公司所得税

居民公司:

来源于全球的所得;

非居民公司:

在加拿大境内的经营所得、资本利得。

2004年降至21%,另征收1.1%的附加税。

405.8

10.1%

个人所得税

居民个人:

来源于全世界的所得;

非居民个人:

来源于加拿大的就业、经营所得和资本利得。

2002年度按16%、22%、26%和29%超额累进。

另征收省和属地所得税。

1400.8

35%

商品劳务税

(增值税)

对大多数货物和劳务征收,由企业向消费者收取。

7%。

413

10.3%

销售税

对购买消费或者使用的有形个人财产和购买特定的服务。

有的省的销售税基本与商品劳务税相同。

15%(新伯伦威克、纽芬兰和新斯科夏);6%至10%(英属哥伦比亚、曼尼托巴、安大略、爱德华王子岛和萨克其旺);7.5%(魁北克)。

201.4

5%

社会保障税

居民雇员缴纳养老保险,雇主也等额缴纳;居民雇员另需缴纳失业保险。

2001年度养老保险最高限额1496.40加元,失业保险最高限额878加元(雇员)、1229.2加元(雇主)。

609.1

15.2%

自然资源税

对林木经营、开采石油和天然气征收。

4%

-

土地和财产税

对不动产征收。

4%

-

资本税

对资本使用征收。

2001年纳税年度大公司0.225%,金融机构1.25%。

-

税收总收入

4006.13(亿加元)

税收总收入占GDP的比重为34%

捷克

2006年12月11日

单位:

亿克郎

捷克

公司所得税

居民公司:

来源于全世界的所得;

非居民公司:

来源于捷克的所得。

2002年度为31%。

1057.4

11.8%

个人所得税

居民个人:

来源于全世界的所得;

非居民个人:

源于捷克的所得。

2002年度按15%、20%、25%和32%超额累进。

2206.5

24.7%

增值税

提供商品和劳务。

22%和5%。

1552.6

17.3%

社会保障税

按雇员的毛薪金,雇主支付给雇员的毛薪金征收。

雇员毛薪金12.5%,雇主支付的毛薪金35%。

3948.7

44.1%

遗产与赠与税

按继承人和受赠人的财产价值征收。

遗产税:

0.5%至20%;

赠与税:

1%至40%。

10

0.1%

道路税

按发动机的气缸容量和机动车型号征收。

客车税额1200至4200捷克克郎/年,货车税额1800至5400捷克克郎/年。

55.8

0.6%

不动产税

土地或者建筑物的使用者。

税率依不动产的面积、地理位置和使用年限确定。

45.8

0.5%

土地税

土地征收。

基本税率0.1至1捷克克郎/平方米。

消费税

对生产和进口烟草制品、葡萄酒、松香油、啤酒、燃料和润滑油征收。

22%

795.9

8.9%

转让税

对转让不动产征收。

5%。

80.3)

0.9%

税收总收入

8946.32(亿克郎)

税收总收入占GDP的比重为373%。

丹麦

2006年12月11日

单位:

亿克郎

丹麦

公司税

居民公司和非居民公司取得的资本利得、公司间股息、国外所得、受控外国公司条款(规定的丹麦母公司从其外国分支机构获得的利润)。

从2001年起税率为30%,并征收应纳税额10%的附加税。

389.1

5.8%

个人所得税

居民个人:

来源于全世界的所得;

非居民个人:

源于丹麦的所得。

2002年按38.35%、44.25%和59%超额累进。

3536.5

53.2%

增值税

销售和提供劳务征收。

25%,起征点2万丹麦克郎。

1324.8

19.9%

社会保障税

劳动力市场费按雇员工资、薪金总额征收,养老退休金按年分别对雇员和雇主征收,工伤保险对雇主征收。

劳动力市场费9%,养老退休金分别按雇员895丹麦克郎/年、雇主1790丹麦克郎/年。

对银行和其他金融机构,社会保障税税率为工资、薪金所得总额9.13%.

226.6

3.4%

地方所得税

-

市、县级所得税实行统一税率。

-

印花税

对部分商业和法律文件征收。

0.6%。

-

碳氢化合物税

开采石油、天然气并从中提炼碳氢化合物所获利润。

70%。

-

税收总收入

6584.79(亿克郎)

税收总收入占GDP的比重为48.7%。

芬兰

2006年12月11日

单位:

亿欧元

芬兰

公司所得税

居民公司:

来源于境内、外的所得;

非居民公司:

来源于境内的所得。

29%(包括外国分支机构)。

59.9

9.3%

个人所得税

居民个人:

来源于全世界的收入;

非居民个人:

来源于芬兰的收入。

2002年度按14%、18%、24%、30%和37%超额累进。

资本利得:

29%;薪金和养老金:

35%;个人勤劳所得缴15-19.75%的地方所得税和1-1.5%的教堂税。

非居民个人的勤劳所得:

35%;资本利得:

29%。

从事特殊知识工作的外国雇员,每月现金薪金收入至少3.5万芬兰马克,工作时间6-24个月,按35%缴税。

200.6

31.3%

增值税

对独立从事经营或其他经济活动过程中出售或进口的所有商品或劳务征收。

标准税率为22%,中间税率为17%,低税率8%和6%。

116.8

18.2%

遗产和赠与税

按继承人和受赠人所继承和受赠的数额征收。

2001年按10%、13%和16%超额累进。

4.5

0.7%

社会保障税

对雇主和雇员按总工资的一定比例征收。

雇主:

养老金16.6%、失业保险2或6.1%、医疗保险1.5%、意外保险0.44%或7.77%、社会保险4%或6.5%、团体人寿险0.12%;

雇员:

2.45%,超过8万芬兰马克所得的加1.9%。

170.4

26.5%

地方所得税

应税所得。

15%至19.5%,由市政当局决定。

-

财产税

对个人、合伙企业及非居民公司上年末财产净值按年征收。

110万芬兰马克以下,税额500马克;超过110万马克,0.09%。

-

不动产税

按大楼和土地的应税价值征收。

永久住处0.22%至0.5%,其他房地产0.5%至1%。

6.3

1%

特别税

对小汽车和摩托车征收。

22%

-

消费税

主要对液体燃料和烟草征收,也对电力、化肥、酒精、人造奶油、矿泉水、软饮料和糖类产品征收。

22%

59.8(亿欧元)

9.3%

教堂税

福音路德教会和东正教会的应税所得

1-1.25

税收总收入

641.9(亿欧元)

税收总收入占GDP的比重为45.8%。

法国

2006年12月11日

单位:

亿欧元

法国

公司所得税

公司在法国境内通过生产、经营活动取得的利润(包括居民公司从国外分支机构取得的所得)。

33.33%

444.9

6.6%

个人所得税

居民纳税人:

来源于全世界的个人所得;

非居民纳税人:

来源于法国的个人所得。

居民:

0%至56.8%;

非居民:

0、15%和25%。

1168.3

17.3%

增值税

销售货物和提供劳务。

低税率为7%,一般税率为17.6%,高税率为33.3%,大部分商品和劳务按一般税率课税,约占全部增值税收入的90%。

1095.7

16.2%

个人房地产税

对私人拥有的房地产征收。

税率按房地产面积、地理位置的不同递减。

-

营业执照税

对工商活动征收。

各地方政府制定不同的税率。

-

预提税

对公司总部设立在非欧盟国家的外国公司的分支机构从法国取得的净利润征收预提税,对总机构设立在欧盟国家的外国公司的分支机构从法国取得的净利润征收所得税。

15%

-

社会保险税

以雇员的工资、薪金为依据。

从2002年起,税率为18%至23%。

2503.4

37%

财产税

按财产净值征收。

1999年以前,财产净值超过72万欧元开始征收,按0.55%和1.8%超额累进.

507.2

7.5%

税收总收入

6747.75(亿欧元)

税收总收入占GDP的比重为43.4%。

德国

2006年12月11日

单位:

亿欧元

德国

公司所得税

居民公司:

来源于世界范围的全部所得;

非居民公司:

来源德国境内的所得。

从2001年起公司所得税税率25%,团结附加税5.5%;地方所得税税率12%至20%.

217.2

2.9%

个人所得税

居民个人:

来源于德国境内外的全部所得;

非居民个人:

源于德国境内的所得。

按应纳税所得额分为19.9%、几何累进税率和48.5%三档。

1907.5

25.1%

增值税

销售货物或者提供劳务征收。

基本税率16%,低税率7%(适用于食品、书籍等)。

1371

18%

社会保障税

以雇员的工资、退休金总额为征税对象,雇员和雇主各承担50%,由雇主代扣代缴。

老年人和长期残疾人保险18.6%,健康保险13.4%,老年医疗保险1%(2002年起,每月缴纳的最高限额为29欧元),失业保险6.5%。

3059.4

40.3%

遗产与赠与税

对遗产和财产赠与征收。

3%至70%。

30.2

0.4%

教堂税

在宗教社区,按所得额征收。

8%至9%,根据所在州地理位置确定。

-

税收总收入

7596.5(亿欧元)

税收总收入占GDP的比重为35.4%。

希腊

2006年12月11日

单位:

亿欧元

希腊

公司所得税

分为居民公司和非居民公司,居民公司主要按注册地原则确定。

对公司分配前的年总利润征收。

从2002年起,税率为35%。

53

10.4%

个人所得税

个人总净所得。

2002年度按5%、15%、30%和40%超额累进。

70.9

14%

增值税

对独立从事经营和其他经济活动中提供商品和劳务征收。

标准税率18%;低档税率8%(对图书、报纸和期刊按4%)。

112.1

22%

遗产和赠与税

对继承和受赠的所有财产包括动产和不动产征收。

税率按财产额外负担的多少分四档累进,最高边际税率为60%。

3.3

0.7%

社会保障税

对雇员的薪金(1884.75欧元以内部分)按月征收。

15.9%。

166.6

32.8%

不动产税

对拥有不动产的公司和个人征收.

公司:

国家不动产税(不动产价值超过24.36万欧元的部分),0.7%;地方不动产税税率不一,在0.025%至0.035%之间;

个人:

国家不动产税按照0.3%至0.8%的税率超额累进;地方不动产税视同公司.

2.6

0.5%

资本税

存入企业的资本。

1%。

-

吨税

船运利润.

税额以船只年数和吨位计算.

-

税收总收入

526.09(亿欧元)

税收总收入占GDP的比重为37.1%

匈牙利

2006年12月11日

单位:

亿福林

匈牙利

公司所得税

居民公司:

来源于全世界的所得;

非居民公司:

来源于匈牙利的所得。

18%。

3965.6

6.2%

个人所得税

居民个人:

来源于全世界的所得;

非居民公司:

来源于匈牙利境内所得。

2002年度按20%、30%、40%超额累进。

13007.1

20.3%

增值税

对销售商品和提供劳务征收。

从1993年起,一般税率25%,适用于大多数商品和劳务;低税率12%,适用于某些特殊商品和劳务;零税率适用于出口和多数药品。

13048.7

20.4%

社会保障税

对雇主:

按支付给雇员的个人报酬征收;

对雇员:

按工薪收入征收。

从1998年起,雇主按29%缴纳养老保险和医疗保险,按3%缴纳失业保险;公司纳税人按全部工资的15%缴纳培训基金税;雇员按11%和1.5%缴纳。

19405.3

30.3%

消费税

对汽车、首饰、咖啡、酒、烟和燃料征收。

对汽车、首饰和咖啡按年征收,10%至35%;对酒、烟和燃料从量征收。

6255.4

9.8%

继承与赠与税

对取得遗产或者受赠财产的价值征收。

遗赠为:

11%(适用于子女、配偶和父母)、15%适用于其他亲属、21%适用于其他人员。

不动产为:

2.5%、4%和5%(不动产赠与税为5%、8%和10%)。

87.9

0.1%

不动产税

对不动产的业主征收,分为建筑税和土地税。

建筑税:

从量定额,年/平方米900福林;从价定率,市价的3%。

土地税:

从量定额,年/平方米200福林;从价定率,市价的3%。

397.9

0.6%

印花税

对取得不动产征收。

不动产:

10%;

住宅:

2%至6%。

-

税收总收入

65003.97(亿福林)

税收总收入占GDP的比重为38.3%。

爱尔兰

2006年12月11日

单位:

亿欧元

爱尔兰

公司所得税

居民公司:

来源于全世界的所得;

非居民公司:

来源于境内的所得。

居民公司取得的贸易所得不超过25.4万欧元的,税率为12.5%,超过的税率为16%,取得的非贸易所得税率为25%(2003年)。

48

13.1%

个人所得税

居住并定居在爱尔兰的个人来源于全世界的所得,居住但未定居在爱尔兰的个人来源于爱尔兰、英国的所得和汇入爱尔兰的外国所得,未居住在爱尔兰的个人来源于爱尔兰的所得。

超额累进税率:

20%、42%。

96

26.2%

增值税

商品和劳务。

基本税率21%,低税率4.3%、12.5%和0税率(2002年)。

91.7

25%

社会保障税

雇员的工资所得。

雇员所得在38740欧元以下的部分税率为6%,超过部分为2%,雇主为10.75%(2002年)。

个体经营者和某些董事按5%的税率就全部所得缴纳。

55

15%

地方税

土地和建筑物的面积。

-

资本利得税

对资本利得征收

20%(改良土地的转让、某些海外基金和外国人寿保险的利息,适用40%的税率)

印花税

票据,有限公司发行股票、转让土地和某些不动产产生的票据征收。

1-9%。

10.5

2.9%

税收总收入

367(亿欧元)

税收总收入占GDP的比重为28.7%。

意大利

2006年12月11日

单位:

亿欧元

意大利

公司所得税

居民公司:

来自全世界范围的所得;

非居民公司:

来源于意大利的所得。

36%。

405.4

7.6%

个人所得税

居民:

在意大利及国外取得的所得;

非居民:

来自意大利的所得。

居民:

2002年度按18%、24%、32%、39%和45%超额累进。

非居民:

股息32.4%、利息15%和特许权使用费21%。

1368

25.5%

增值税

对商品和劳务销售征收。

目前,基本税率20%,大多数消费品和日用品10%,食品4%或10%,金融保险、教育医疗、邮政和出口等免税。

803.8

15%

社会保障税

对公司和雇员征收。

雇员,按所得额的8.89%;

自营业者征收14%的退休基金费。

1575.9

29.4%

登记税

对个人转让不动产,公司转让非建设用地、增加股份资本和流动资金等征收。

个人:

6%至17%;

公司:

1%至8%。

-

资产净值税

对公司、企业和从事经营的个人及非居民公司的分支机构其资产负债表上的资产净值征收。

0.75%。

-

不动产税

居民和非居民公司、个人或其他团体的自有财产或拥有的不动产权益征收。

从1993年起,税率0.4%至0.7%。

106.3

2%

印花税

对股票按转让价格征收。

0.14%。

-

税收总收入

5363.6(亿欧元)

税收总收入占GDP的比重为42.5%。

日本

2006年12月11日

单位:

10亿日元

日

本

国

税

个人所得税

居民:

来源于全世界的所得;非居民:

来源于日本境内所得和在日本支付或汇往日本的境外所得。

按10%、20%、30%和37%超额累进。

14093

30.3%

法人税

国内法人:

来源于日本境内、境外的全部所得;

外国法人:

来源于日本境内的所得。

基本税率30%。

22%(资本额在一亿日元以下的中小企业,年应纳税所得额在800万日元以下的部分、公益法人等);30%(年应纳税所得额超过800万日元的部分)。

10996

23,7%

继承与赠与税

对赠与财产和继承财产征收。

继承税、赠与税分别按10%、15%、20%、30%、40%和50%超额累进;合并计算的税率为20%。

1292

2.8%

增值税(日本称消费税)

对国内提供的货物、劳务和进口的货物和劳务征收。

5%(从2004年4月1日起,年应纳税销售额低于1000万日元的免税,超过4800万日元的按月缴纳)。

9692

20.9%

酒税和烟税

对香烟和酒征收。

采用从量税方式征收。

2555

5.5%

汽油税

对汽油征收

采用从量税方式征收

2129

4.6%

印花税

对个人或法人制作的凭证如合同、期票、汇票和收据等征收。

采用定额税率征收。

税率取决于凭证的性质和所含的数额,如不动产转让合同金额10万日元以下,税率为200日元,合同金额超过50亿日元,税率为60万日元。

1148

2.5%

2004年度过税收入总额

46526.7

100

注:

(1)根据日语文献《日

- 配套讲稿:

如PPT文件的首页显示word图标,表示该PPT已包含配套word讲稿。双击word图标可打开word文档。

- 特殊限制:

部分文档作品中含有的国旗、国徽等图片,仅作为作品整体效果示例展示,禁止商用。设计者仅对作品中独创性部分享有著作权。

- 关 键 词:

- OECD 成员国 税制 情况

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

#2机组现场施工用电布置措施.docx

#2机组现场施工用电布置措施.docx