208年青岛啤酒深度研究报告.docx

208年青岛啤酒深度研究报告.docx

- 文档编号:26397429

- 上传时间:2023-06-19

- 格式:DOCX

- 页数:29

- 大小:163.49KB

208年青岛啤酒深度研究报告.docx

《208年青岛啤酒深度研究报告.docx》由会员分享,可在线阅读,更多相关《208年青岛啤酒深度研究报告.docx(29页珍藏版)》请在冰豆网上搜索。

208年青岛啤酒深度研究报告

2018年6月青岛啤酒深度研究报告

【最新资料,WORD文档,可编辑】

1.基本情况

1.1历史沿革

公司前身为青岛啤酒厂,建于1903年,是中国历史最为悠久的啤酒生产厂。

93年6月,在吸收合并青岛啤酒第二有限公司、青岛啤酒第三有限公司、国营青岛第四啤酒厂的基础上改组而成。

公司的经营范围是啤酒制造、销售以及与之相关的业务。

目前公司在国内拥有47个啤酒生产厂和3个麦芽生产厂,分布于全国17个省市,市场份额居国内啤酒行业之首,生产的青岛啤酒为国际市场上最具知名度的中国品牌。

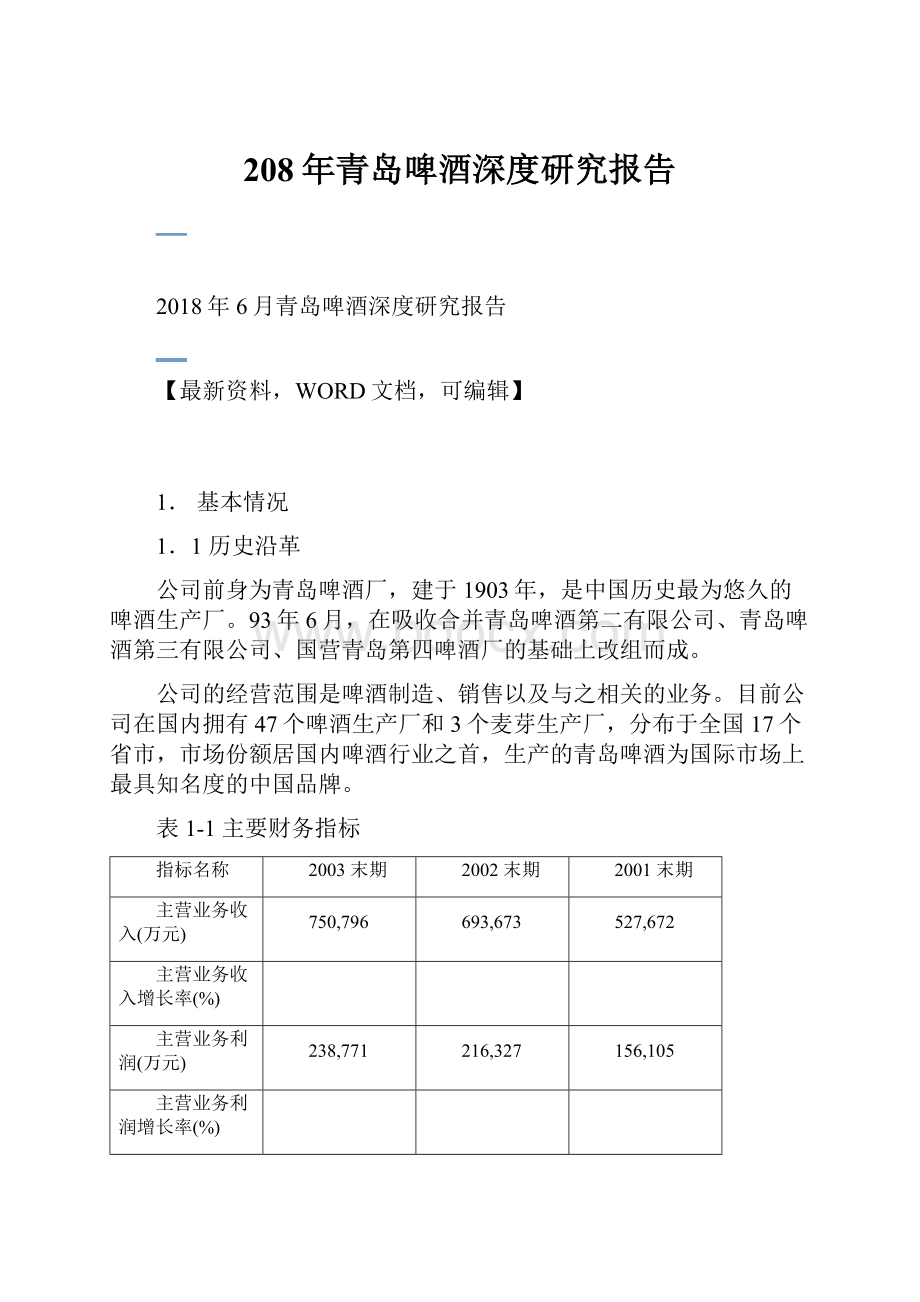

表1-1主要财务指标

指标名称

2003末期

2002末期

2001末期

主营业务收入(万元)

750,796

693,673

527,672

主营业务收入增长率(%)

主营业务利润(万元)

238,771

216,327

156,105

主营业务利润增长率(%)

营业利润(万元)

40,952

32,517

7,132

营业利润增长率(%)

净利润(万元)

25,387

23,066

10,289

净资产收益率(%)

每股加权收益(元)

经营活动产生的现金流量净额(万元)

113,796

110,602

52,989

来源:

聚源数据系统

1.2股票发行情况

公司于九三年六月在香港发行H种股票,为首家在香港联交所上市的中国企业,同年7月在国内发行了A股。

2002年10月21日,公司与世界第一大啤酒制造商美国啤酒酿造商安海斯-布希公司(“A-B公司”)签署《战略性投资协议》,向A-B公司定向发行总金额为1,416,195,342港元的强制性可转换债券,在协议规定的时间内将全部转换成公司额外的新H股。

全部转换完成后,A-B公司在公司股权比例将增加到27%。

表1-1公司股东情况

持有人

持股种类(股)

期末持股数

占总股本比例(%)

青岛市国有资产管理办公室

A

399,820,000

香港中央结算(代理人)有限公司

H

293,981,380

安海斯-布希国际控股公司

H

105,000,000

中国银行山东省分行

A

29,250,000

中国建设银行青岛市分行

A

19,080,000

易方达平稳增长证券投资基金

A

6,437,028

融通新蓝筹证券投资基金

A

5,025,025

青岛华青财务服务有限公司

A

5,000,000

通乾证券投资基金

A

4,976,131

汉盛证券投资基金

A

3,708,475

来源:

公司2003年年报

说明:

AB公司目前仅完成一期转股,其余两期转股约定在7年内完成,转股完成后占公司总股本27%

2.03年经营状况分析

2.1主营业务增速继续放缓

03年公司啤酒销售326万吨,同比增长%,主营收入亿元,同比增长8%,销量和收入增长进一步放缓。

来源:

公司定期报告

相对2002年,各区域增长情况变化差异显着,青岛和山东市场销售增速大幅提高,华北继续保持较高增长率,而华南销售增速大幅下降。

表2-102、03年分区域销售增长情况单位:

万元%

青岛

同比增长

山东(不包括青岛)

同比增长

华北

同比增长

华南

同比增长

出口

同比增长

2003年

216193

110526

%

172656

265625

37966

2002年

194681

98666

145987

251143

33477

来源:

公司定期报告

青岛和山东市场的销售增速的提高主要来自公司的二级品牌崂山啤酒,华北市场增长率加快主要来自宝鸡厂的新增销量,华南则由于深圳青岛厂的生产能力超过极限、山水啤酒的高速增长势头受到遏制,销售增速大幅下降。

2003年,公司主要品牌的增长继续呈现良性态势,“青岛”主品牌份额继续提高,二级品牌崂山、汉斯、山水的销量增长达到28%,主品牌和二级品牌的合计占有率达到53%,较上年提高5个百分点。

来源:

公司定期报告

2.2成本上升的压力增大

表2-2倾倒啤酒主营成本构成及变动情况

2003年占成本比例

2002年占成本比例

价格上涨幅度

麦芽

%

%

15%(大麦价格上涨40%)

大米

%

%

20%

酒花

%

%

——

水

%

%

10%-50%

辅助材料

%

%

2%

能源

%

%

5%

包装物

%

%

——

直接工资

%

%

——

制造费用

%

%

5%

综合

100%

100%

4%

来源:

公司定期报告

与03年初相比,由于主原料大米、小麦、制造费用等的上涨,成品直接成本上升了约

5%。

农产品的价格上涨是由耕地面积的短缺导致的长期供求关系的逆转造成的,预计2004年在政府部门的调控下,全年粮食有望增产,产需缺口不再扩大,再加上进口的调节作用,农产品全国供求基本平衡,但粮食价格仍将呈现小幅攀升的格局,因此,04年公司生产仍将处在高成本压力之下。

公司计划对高端产品在部分区域市场进行提价,但在竞争异常激烈的情况下,保证市场份额的稳步上升是采取产品提价措施的前提。

因此,提价的基本策略是对部分市场占有率高的地区和部分高档产品进行小幅提价;在竞争激烈、市场占有率不高的地区,维持原有价格水平。

表2-3公司区域市场情况及提价计划

市场区域

市场占有率

市场竞争度

提价情况

青岛

90%以上

低

主品牌提价8%左右

山东(不包括青岛)

不到10%

高

主品牌提价8%左右,崂山品牌不提价

华北(包括西北)

低

华北市场占有率低,西北市场占有率第一

各区域市场是否调价由一线销售单位自行把握

华南

低

在广东中心城市市场占有率较高

总体不提价,各区域市场是否调价由一线销售单位自行把握

来源:

大鹏证券综合研究所调研整理

公司产品成本中包装物所占比例很高(主要是酒瓶,由于公司大量的销售是非基地

销售,酒瓶的回收率极低,因此公司产成品中包装物远高于其他企业,占总成本约60%),预计04年包装物价格相对稳定,因此,由于主原料大米、小麦、制造费用等的上涨导致的成品直接成本上升约控制在5%。

由于调价幅度和范围有限,这一政策只能部分弥补成本上涨带来的利润损失,其余成本上涨因素将通过期间费用的压缩和产品结构的调整实现。

3.调整中的品牌和市场战略

3.1并购推动了规模的高速增长,但并未体现应有的规模经济效益

从90年代初开始,中国的啤酒消费出现高速增长。

随着资本流入的加速,市场竞争日趋激烈,大型集团的规模、品牌和技术优势也日益明显,行业两极分化日趋加剧,市场的初级整合因此而成为必然。

1994年开始,青啤通过兼并收购方式进行市场的快速扩张,截止2002年,共投入近14亿元资金,收购和组建合资企业46家,收购企业产能达到330万吨,超过燕京啤酒成为国内最大的啤酒制造商。

来源:

公司定期报告,酒业年鉴

然而,子公司经营长期处于困境,到2003年,收购企业仍呈40%亏损、30%盈利、30%盈亏基本平衡的局面。

03年母公司合并报表子公司及联营企业相关的对外投资收益仅为436万元,考虑到生产企业向区域销售公司的利润转移情况,总投资收益也仅为2000万元,除去西安子公司的6300万元按权益所应占的利润,其余仍亏损4000万。

来源:

公司定期报告

说明:

青啤公司采用区域市场销售公司报销子公司产品、双方按内部协议价进行结算的营销模式,因此存在着利润从生产企业向销售公司转移的情况。

但即使考虑这一因素,我们认为图3-3反映的被并购子公司的盈利情况仍然是接近真实的。

因此,公司当前经营战略的首要目标是整合市场和品牌,提升子公司和非基地市场的盈利能力。

3.2“由做大做强走向做强做大”——内部整合成为公司当前的首要目标

品牌和市场的割裂是青啤并购最大的后遗症。

规模经济的概念是:

在一个给定的技术水平上,随着规模扩大,产出的增加则平均成本(单位产出成本)逐步下降。

规模经济产生的根源是企业内部更加有效率地使用设施、技术和其他可共同占有的资源,对于并购活动而言,规模效益产生于收购者和被收购者共同分享技术、管理、资金、市场、品牌、人力资源和设备等资源而导致的资源使用效率的提高。

财务分析表明,大规模的并购并没有为青啤带来应有的规模效益,固定费用与销售收入长期保持同步增长:

来源:

万德数据分析系统

规模不经济的原因有:

①由于资金的限制,公司的并购对象主要以产能4-5万吨的中小型企业为主。

被并购企业的技术、设备、人力资源以及管理水平差距巨大,虽然进行了不同程度的设备改善,市场竞争弱势仍没有得到根本改变,产能利用率相对低下。

②由于上述原因,主品牌无法有效移植,企业不得不继续以原有品牌参与竞争,继续面临低层次价格战。

③员工安置等附加条款是低成本并购的必然条件,同时折旧也导致了管理费用的大幅度上升。

④随着市场集中度的不断提高,区域市场主流品牌的竞争优势进一步显现,部分被并购企业的竞争环境进一步恶化。

从2002年开始,青啤基本停止了对外并购,提出了“整和创新,提高核心竞争力”的战略方针,实现由“做大做强”向“做强做大”、由“外延式扩大再生产”向“内涵式扩大再生产”的转变。

3.3品牌重置战略

青啤目前共拥有40多个品牌,计划在3-4年内将品牌收缩到10个以下,形成三级品牌结构。

金字塔结构设计建立了品牌间的防火墙,提高了高端品牌的安全度,同时充分挖掘了其他品牌的价值。

品牌战略的最终目标是品牌差异化和集中化,以“青岛啤酒”为核心,以二级品牌逐步吸收三级品牌的产能,形成显着的档次差异,最终实现品牌集群价值的最大化。

3.4市场调整战略

3.4.1国内啤酒市场格局

虽然中国啤酒市场的消费前景令人乐观,但由于行业集中度仍然较低,行业总供给能力呈现阶段性过剩,因此,市场整体仍然处于无序的垄断竞争格局:

表3-1全国前十大酒厂产量占全国总产量比重

1997

1998

1999

2000

2001

2002

2003

产量(万吨)

320

440

540

700

860

1150

1380

比重%

17

22

26

31

37

50

55

来源:

大鹏证券研究所分析整理

2002年,国内前十大啤酒企业市场占有率首次超过50%,但与世界主要啤酒生产国相比,仍然处于很低的水平,导致国内市场品牌众多、企业沉迷于低层次价格竞争。

从单一品牌的角度看,集中度相对更低,区域市场的品牌集中度则很高。

全国市场前4位品牌占有率总和只有17%,而区域市场前4位品牌的占有率总和普遍达到90%以上。

每一个区域市场都有至少一个强势品牌占有绝对大的市场份额,大多数都属于单一区域强势品牌。

表3-2全国主要啤酒品牌市场占有率

品牌

市场占有率%

品牌

市场占有率

青岛

蓝带

燕京

金威

哈尔滨啤酒

百威

珠江

汉斯

雪花

山城

重庆啤酒

西湖

来源:

大鹏证券研究所收集整理

表3-3部分大型城市啤酒品牌占有率

市场

第一位

第二位

第三位

第四位

品牌

占有率

品牌

占有率

品牌

占有率

品牌

占有率

北京

燕京

青岛(五星)

北京

青岛

成都

蓝剑

绿叶

雪花

百威

福州

惠泉啤酒

雪津

榕城

新榕城

广州

珠啤

珠江纯生

生力

广氏菠萝啤

哈尔滨

哈尔滨啤酒

三星

雪花

蓝带

杭州

西湖

百威

青岛

中华

济南

趵突泉

青岛

黑趵

北冰洋

南京

金陵

百威

莱克

青岛

青岛

青岛

崂山啤酒

青岛(五星)

钱江

上海

三得利

力波

百威

青岛

深圳

金威啤酒

青岛

珠江纯生

喜力

沈阳

雪花

绿牌

青岛

黄牌

武汉

行吟阁

金龙泉

百威

青岛

西安

汉斯

宝鸡

百威

汉莎

厦门

惠泉啤酒

雪津

银城王

百威

珠海

珠啤

青岛

喜力

蓝带

来源:

中国营销网

从区域消费分布看,中国的啤酒消费已经非常普及,但消费价值最高的地区仍然集中在经济相对发达的东部和南部(以销售收入计),啤酒产销量前五名的省份分别是山东、广东、浙江、湖北和辽宁。

来源:

中国酒业协会啤酒分会2001年数据

3.4.2青啤市场战略

青岛啤酒的销售收入主要来自华南、华北、青岛三地,03年上述三地收入占公司总收入的87%,较上年度提高了2个百分点。

来源:

公司定期报告

在东北、华北、北京、西南和福建市场,公司市场面临巨大压力。

由于这些地区是燕京啤酒、哈尔滨啤酒、华润啤酒、重庆啤酒等强势品牌的基地市场,公司收购的企业基本无法抗衡,产能浪费严重,绝大部分企业处于亏损状态,03年,公司在东北和华北的产销量进一步下降。

04年,公司计划对原有的区域市场策略进行重大调整,基本思路是逐步退出竞争态势趋于恶化的东北和西南市场,稳定华东市场份额,重点进行山东、华南和西北市场的开发,进一步巩固扩大在这些地区的市场优势。

山东是国内最大的啤酒产销省份,2003年啤酒消费达300多万吨。

03年公司在该地区的销售量127万吨,占全部销量的38%,市场占有率超过30%。

山东地区共有40多家啤酒生产企业,绝大多数是产量在10万吨以下的小型企业,公司在该地区的竞争对手主要是济南啤酒厂、燕京并购的三孔啤酒厂以及由日本朝日集团控股烟台啤酒。

2003年,公司二级品牌“崂山啤酒”在青岛以外地区的市场渗透取得了较大成功,产销量达到10多万吨。

目前青岛的五个厂全部生产主品牌啤酒,产量接近60万吨,其中70%以上的产品销售到青岛以外地区;未来计划青岛以外生产基地全部生产“崂山”品牌产品,使得该产品产量由目前的10多万吨最终增加到100万吨以上,成为山东省市场占有率最高的品牌。

在西北市场,1996年青啤兼并了西安汉斯啤酒后,汉斯系列啤酒在短短几年内发展迅猛,成为陕西啤酒业的老大。

2000年,公司进一步收购了渭南、汉中啤酒厂,在两厂相继推出汉斯啤酒,产品开始对甘肃、新疆、山西、宁夏等周边省份进行渗透。

2003年1月,在租赁了宝鸡啤酒厂后,在西北的产能已超过80万吨,市场的份额已稳居第一。

宝鸡啤酒厂产能达30万吨,03年由于管理整顿和技术改造等因素,实际产量仅11万吨,随着其储备产能的逐步发挥,公司在西北市场份额将进一步提升。

由于西北市场总体消费能力偏低,高档产品的消费量比较小,因此公司在该地区不准备移植主品牌,汉斯将是未来唯一的主打品牌。

04年,与兰州农垦啤酒厂的收购谈判基本完成,该厂目前产能约6万吨,投入生产后,汉斯品牌在甘肃地区的市场占有率排名也将位居前列。

在广东市场,2003年运行依然良好,深圳是国内高档啤酒消费比例最高的市场之一,深圳青岛朝日公司03年实际产量达到12万吨,超过产能设计2万吨,主品牌产品销售旺盛。

青岛朝日全部生产高档主品牌啤酒,也是公司青岛基地之外唯一生产高档纯生啤酒的基地,03年销售收入亿元,净利润就达6000万元,是公司目前盈利能力最强的子公司。

公司2000年收购三水前强力啤酒厂后,推出山水品牌中低档啤酒,主打广州、深圳以外的二线城市,目前在佛山、顺德市场占有率位居前列,03年产销量达到10多万吨。

由于深圳朝日的生产能力已经达到极限,而山水品牌在经过高速增长后也遇到了较大的竞争阻力,因此广东市场的高增长将暂告一段落。

未来公司主品牌和山水品牌产品在广州、深圳以外二线城市仍有较大潜力,并将对广西、福建等周边市场产生一定辐射力。

华东地区是另一个潜力较大的市场。

该地区市场集中度相对较低,主要品牌的市场优势远没有东北、西南、华北等地区的主品牌优势大,在上海,占有率居前两位的三得利和力波合计占有率也仅为50%,公司在上海生产的主品牌产品03年销售6万吨,且有部分盈利,在马鞍山、芜湖、杭州等地区主品牌和三线品牌的产销量达到了20多万吨,虽然总体仍处于亏损,但市场份额的增长比较明显。

公司在华东市场的近期目标是稳定原有的市场份额,中长期目标是通过产品结构的逐步提升改善盈利能力。

在东北、西南、华北等竞争劣势较大的市场,由于这些地区都是全国一些强势品牌的优势市场,且难以获得优质的并购资源,总体难有作为,公司将采取收缩策略,但在价值较大的城市市场,如北京、成都、沈阳等核心城市市场,今后几年的市场策略仍以高端产品的缓慢渗透为主。

表3-4青岛啤酒国内区域市场的竞争态势和策略

地区

市场竞争态势

品牌策略

市场竞争策略

青岛

95%以上,市场垄断

以主品牌维持高占有率

维持垄断市场地位

山东(不含青岛)

占有率30%,但在济南和烟台,与地方品牌的占有率差距仍然非常大。

以青岛主品牌占据高端市场,迅速提高崂山二级品牌产量,中小型城市和农村市场。

进一步提高市场占有率特别是中低端市场的占有率。

华南

广东地区的占有率前三,主品牌影响力较大。

提高主品牌影响力,重点提升二级品牌山水的占有率向广东二线市场和福建、广西

提高主品牌在核心城市市场占有率,以山水品牌产品向广东二线市场和福建、广西扩张

西北

青岛汉斯已经在西北地区确立了自己在中低端市场的优势地位,目前向甘肃、新疆等西部市场的渗透比较顺利。

以汉斯为唯一的主打品牌

在西北地区,继续以汉斯为主打品牌,不断扩大在中低端市场的份额,下一步重点是向甘肃和新疆等边沿省份扩张。

华东、华中

国际品牌的强势市场,市场集中度相对较低

相对处于弱势,主要问题是如何培育有较强市场影响力的二级品牌

市场分割远未定型,除当地几个国际品牌外,公司与其余企业基本处于相同的市场地位,市场策略是在稳定基础上逐步提高在二线市场的占有率。

东北

哈啤和华润啤酒的基地市场,公司处于绝对劣势

以主品牌维持在核心市场一定的市场影响力

在尽可能低的成本上的全面收缩策略

华北

燕京啤酒的基地市场,公司劣势较大

维持主品牌和青岛五星、等品牌在核心市场一定的份额和市场影响力

以收缩为主

西南

华润啤酒和重啤的基地市场,公司处于绝对劣势

维持主品牌在核心市场一定的影响力

全面收缩

来源:

大鹏证券研究所分析整理

海外市场,青啤的销售历史悠久,是国际知名品牌,但历年销售仅为3万多吨。

从2002年开始,在台湾地区销售的带动下,出口量出现快速增长,02年万吨,03年万吨,占到全国总出口量的一半以上,其中在台湾地区的销售接近4万吨。

由于政治因素的影响,04年公司在台湾地区的销售受到较大影响,一季度销量同比有所下降。

台湾代理商三洋维士比集团正在屏东分两期投资一个年产10万吨的生产基地,届时公司可能以品牌许可方式参与,获益将有限。

未来几年内,出口在公司销售总量中所占比例以及对盈利的贡献仍然不大。

4.与国际啤酒集团的合作

2002年10月,公司与世界第一大啤酒制造商AB公司签署了《战略性投资协议》,向AB公司共计发行了亿港元的定向可转换债券,同时,AB公司向青啤香港子公司提供了1000万美元的贷款,上述资金到位大为缓解了公司资金紧缺的局面。

从管理层面,AB公司派代表进入公司监事会、董事会,并成为公司战略发展、人力资源、财务审计等决策组织成员,参与所有重大经营决策的制定。

在技术层面,AB公司与青啤联合成立了最佳实践经验交流小组,外方派出技术、财务、法律、品牌策划等专家6人,重点帮助公司在生产技术、系统效率、经营管理、品牌运作和市场营销等各个方面进行持续不断的改进,特别是在口味一致性方面,在AB公司的帮助下,公司取得了突破性进展。

在战略合作协议中,AB公司承诺不谋求公司第一大股东地位,除非政府主动放弃第一大股东地位。

在东北市场,公司面临华润啤酒和哈啤的强大压力,近期AB公司与南非SAB公司在哈啤股权上的争夺最终由AB公司胜出,这将对公司在东北市场的拓展大有裨益。

我们认为,青啤的这一引入境外战略投资者的行为,虽然很难有立竿见影的效果,但从长远角度看是利大于弊。

5.财务数据分析

表5-1公司主要财务指标

指标名称

2003末期

2002末期

2001末期

2000末期

主营收入(万元)

750,796

693,673

527,672

376,626

主营收入增长率(%)

主营利润率(%)

营业费用/主营收入

财务费用(万元)

10,580

13,806

11,657

9,536

营业利润/主营收入

营业利润

40,952

32,517

7,132

9,169

投资收益(万元)

1,390

2,179

3,144

1,609

利润总额(万元)

42,621

37,745

18,256

16,120

净利润(万元)

25,387

23,066

10,289

9,520

经营活动现金流

113,796

110,602

52,989

33,410

每股收益摊薄(元)

净资产收益率(%)

总资产收益率(%)

应收帐款周转率(次)

存货周转率(次)

虽然从01年开始并购已基本停止,但由于对被收购企业的改造其产能增长是逐步释放的,因此01和02年增速依然处于高水平,直至03年才下降到接近行业平均水平。

预计04年主品牌、西北地区的汉斯品牌以及山东地区“崂山”二级品牌增速较快,全年增速高于03年。

主营利润率逐步提高,证实了产品结构的改善取得实质成效。

营业利润与主营收入的比例逐步提高到一个较为合理的水平,原因是毛利率的上升和因资金面大幅改观导致的财务费用相对比例的快速下降,但其水平仍然偏低。

我们注意到公司营业费用占主营收入的比例远高于同行业其他企业水平,这是公司盈利能力弱于其他龙头企业的主要原因。

来源:

公司定期报告及调研分析

营业费用主要包括促销费用、销售人员及管理费用、仓储物流费用以及给经销商的返利四部分。

公司超过100万吨的主品牌产品一半在青岛本地生产,市场则分布在全国,这种异地销售模式必然产生高昂的费用,经济性随之下降。

以青岛生产基地为例,由于青岛本地市场规模小,每年有70%以上的主品牌产品调往外地,同时由于市场分散,公司在各地的在册销售人员达5000多个,分散的市场也要求广告促销费用的投入更充足。

而对于以地产地销为主的企业,上述大部分费用都可以充分节约。

04年由于物流仓储等费用的增加,营业费用比例仍难以下降,但随着子公司生产技术水平的不断改善,口味一致性问题得到解决,异地主品牌产量比例逐步提高,我们预计从05年开始,该项指标应该有较大的下降空间。

其余每股收益、净资产收益率、现金流状况以及应收帐款和存货周转等几项指标均有显着改善,表明营运能力得到实质性提升。

公司的资本性支出在2001年达到顶峰,随着2002年对外扩张步伐的刹车,对外投资规模在03年下降了50%,随着AB公司转债

- 配套讲稿:

如PPT文件的首页显示word图标,表示该PPT已包含配套word讲稿。双击word图标可打开word文档。

- 特殊限制:

部分文档作品中含有的国旗、国徽等图片,仅作为作品整体效果示例展示,禁止商用。设计者仅对作品中独创性部分享有著作权。

- 关 键 词:

- 208 年青 啤酒 深度 研究 报告

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

#2机组现场施工用电布置措施.docx

#2机组现场施工用电布置措施.docx