企业所得税年度申报表填报说明.ppt

企业所得税年度申报表填报说明.ppt

- 文档编号:2606538

- 上传时间:2022-11-03

- 格式:PPT

- 页数:42

- 大小:1.54MB

企业所得税年度申报表填报说明.ppt

《企业所得税年度申报表填报说明.ppt》由会员分享,可在线阅读,更多相关《企业所得税年度申报表填报说明.ppt(42页珍藏版)》请在冰豆网上搜索。

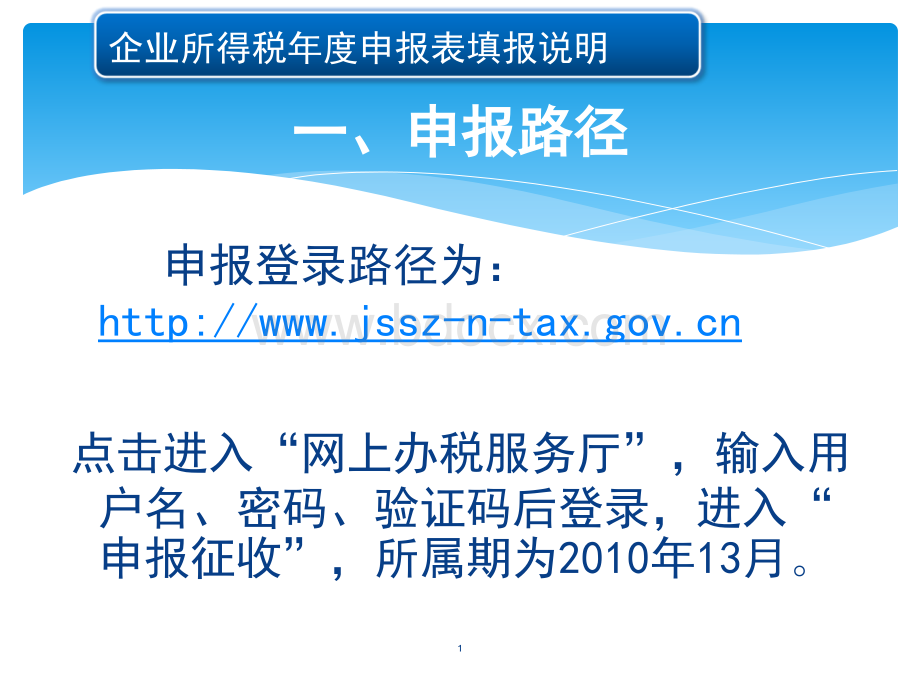

申报登录路径为:

http:

/www.jssz-n-点击进入“网上办税服务厅”,输入用户名、密码、验证码后登录,进入“申报征收”,所属期为2010年13月。

1一、申报路径一、申报路径企业所得税年度申报表填报说明1、企业首先应申报初始化导入数据后,准确填写财务报表。

2、其次应准确填写基础信息核对表,其中凡是涉及企业实际情况与机内信息不一致,且应当办理税务登记变更的,企业应及时到税务机关办理变更手续。

3、凡涉及的企业第三步可填写研究开发费用加计扣除情况归集表(享受研发费用加计扣除所得税的企业必填)和企业年度研究开发费用结构明细表(享受高新技术企业减免所得税优惠企业必填)。

2二、申报程序二、申报程序企业所得税年度申报表填报说明3申报表填写顺序:

申报表填写顺序:

首先做首先做“重做初始化重做初始化”(有勾稽关系,须按以下顺序填写,在申报界面有提醒有勾稽关系,须按以下顺序填写,在申报界面有提醒):

):

11、财务报表:

、财务报表:

401401资产负债表、资产负债表、403403利润表利润表q22、基本信息核对表基本信息核对表(041041表)表)q33、一级附表中的附表、一级附表中的附表11、附表、附表22、附表、附表55(其中减免税额类(其中减免税额类34-3834-38行先不行先不填)、二级附表填)、二级附表881212以上全部为基础表以上全部为基础表q44、附表、附表33(许多数据来源于以上基础表)(许多数据来源于以上基础表)q55、点击、点击“自动生成自动生成”后,填写主表,自第后,填写主表,自第11行起一直按行起一直按“回车回车”键,键,系统会自动计算系统会自动计算q66、再次自动生成,再填附表、再次自动生成,再填附表55(主表自动生成的减免税金额);如需(主表自动生成的减免税金额);如需弥补亏损,则填附表弥补亏损,则填附表44q77、附表二(、附表二(11)补充资料)补充资料:

成本费用明细表:

成本费用明细表q88、检查主表,确认无误后,正式提交申报、检查主表,确认无误后,正式提交申报企业所得税年度申报表填报说明资产负债表及利润表注意事项企业需要填报企业年度资产负债表、损益表,如不企业需要填报企业年度资产负债表、损益表,如不填报,则提示申报不能发送填报,则提示申报不能发送。

一般查帐征收企业损益表的“利润总额”(除了房地产、金融、民办非企业外)其他必须与申报表主表中的“利润总额”相等,否则申报不能发送。

同时,今后的季度申报同时,今后的季度申报表也设置上述校验关系。

表也设置上述校验关系。

4企业所得税年度申报表填报说明5主表主表

(1)第14行“纳税调整增加额”一般不得为零,因为按新税法,只要发生业务招待费就存在纳税调增。

数据来源于附表三的55行3列。

(2)第15行“纳税调整减少额”只要出现纳税调减,税务部门都将进行跟踪审核。

数据来源于附表三的55行4列。

(3)16行,不征税收入慎填:

实施条例第二十八条规定,不征税收入用于支出所形成的费用或者财产,不得扣除或者计算对应的折旧、摊销扣除。

(软件企业退税)企业所得税年度申报表填报说明6(4)第17-21行:

涉及减免税,有该项目的向主管税务部门备案(5)第23行“纳税调整后所得”:

当本行为负数时,即为可结转以后年度弥补的亏损额。

(6)第24行“弥补以前年度亏损”:

该金额等于附表四企业所得税弥补亏损明细表第6行第10列。

但不得超过本表第23行“纳税调整后所得”。

(7)减免所得税额企业所得税年度申报表填报说明主表7填报纳税人按税收规定实际减免的企业所得税额,包括小型微利企业、国家需要重点扶持的高新技术企业、享受减免税优惠过渡政策的企业,其法定税率与实际执行税率的差额,以及其他享受企业所得税减免税的数额。

本行通过附表五税收优惠明细表第33行计算填报。

企业所得税年度申报表填报说明8(8)纳税人只能享受附表五34行-38行中的一种减免税优惠,如果35行-38行系统有两条以上有效信息的,校验不通过,需要与管理员联系修改。

(9)第35行39行:

填报汇总纳税的总分支机构1至12月份(或1至4季度)分摊的在当地入库预缴税额。

国税发200828号规定,分支机构按规定季度预缴年度不参加汇缴。

总机构年度所得税汇算清缴时,须将分支机构预缴税款视为已预缴税款予以减除。

总机构需要对分支机构已预缴的所得税款提供税票进行核对。

企业所得税年度申报表填报说明主表1、企业会计核算不作为销售核算,而在税收上作为销售、确认收入的销售行为在本表第13行“视同销售的收入”反映,并填报附表三第2行,其余按会计核算数据填写。

2、第16行“其他视同销售收入”(可以为负数):

房地产企业涉及未完工产品销售收入作为两项费用调整基数的应填入此行。

9附表一附表一收入明细表收入明细表企业所得税年度申报表填报说明此收入(含视同销此收入(含视同销售收入)为计算售收入)为计算招待费、广告费招待费、广告费的基数的基数如果企业的视同销如果企业的视同销售收入,帐务上售收入,帐务上已记入收入,那已记入收入,那么此处不填么此处不填10企业所得税年度申报表填报说明11会计核算不作为销售核算,而在税收上作为销售、确认收入的销售行为在本表第13行“视同销售的收入”反映,并填报附表三第2行。

企业所得税年度申报表填报说明12政策依据:

(条例第25条,国税函【2008】第828号)p企业发生非货币性资产交换,以及将货物、财产、劳务用于捐赠、偿债、赞助、集资、广告、样品、职工福利或者利润分配等用途的,应当视同销售货物、转让财产或者提供劳务,但国务院财政、税务主管部门另有规定的除外。

p用于在建工程、管理部门、非生产机构都属于企业内部的处置资产行为,资产所有权没有发生改变,新企业会计准则不视同销售,新税法也不再列入视同销售。

企业所得税年度申报表填报说明u11、本表数据除视同销售成本外,均、本表数据除视同销售成本外,均应根据会应根据会计核算结果进行填报计核算结果进行填报,涉及财税之间的差异,涉及财税之间的差异在附表在附表33中做纳税调整处理。

中做纳税调整处理。

u22、本表中填报的、本表中填报的“主营业务成本主营业务成本”、“其其他业务成本他业务成本”和和“视同销售成本视同销售成本“应与附表应与附表一(一(11)收入明细表中的)收入明细表中的“营业收入合计营业收入合计”、“其他业务收入其他业务收入”和和“视同销售收入视同销售收入”对应对应行次的数据配比行次的数据配比。

13企业所得税年度申报表填报说明成本费用明细表附表二33、营业外支出应重点关注:

、营业外支出应重点关注:

(11)对盘亏的固定资产、处置固定资产净损失、)对盘亏的固定资产、处置固定资产净损失、出售无形资产损失、非常损失,在报经主管税务出售无形资产损失、非常损失,在报经主管税务机关批准后方可扣除。

机关批准后方可扣除。

重点审核重点审核(22)第)第2424行行“其他其他”:

主要核算罚款、滞纳金、:

主要核算罚款、滞纳金、违约金、资产减值损失等支出。

违约金、资产减值损失等支出。

重点审核重点审核14企业所得税年度申报表填报说明成本费用明细表附表二例:

年末暂估商品进成本是否进行纳税调整?

例:

年末暂估商品进成本是否进行纳税调整?

对于使用计划价核算的企业,在商品“货到单未到”的情况下,会计上允许其暂估入账,次月初红字冲销。

在年末,当暂估商品已销售且已转成本,势必影响当年度企业所得税,企业所得税法规定,扣除项目和金额必须真实合法,此部分商品已转的成本是否需要进行企业所得税纳税调整?

回复意见:

根据中华人民共和国企业所得税法第八条:

“企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。

”企业购入商企业购入商品的相关凭证,只要在年度品的相关凭证,只要在年度汇算清缴结束前收到,汇算清缴结束前收到,即即可计入当年度成本,在企业所得税前扣除。

可计入当年度成本,在企业所得税前扣除。

15企业所得税年度申报表填报说明16房地产企业附表一、附表二填写注意事项房地产企业附表一、附表二填写注意事项某企业某企业20092009年度销售收入全部为预售房销售收入年度销售收入全部为预售房销售收入100100万元,假设对应万元,假设对应的计税毛利率为的计税毛利率为1010,则申报表填写:

,则申报表填写:

(11)将房地产企业(计算公式销售未完工产品的收入会计上预)将房地产企业(计算公式销售未完工产品的收入会计上预售转销售收入)填入附表一(售转销售收入)填入附表一(11)收入明细表收入明细表1616行其他视同销售行其他视同销售收入栏,收入栏,100100万元,可并入企业销售收入总额作为计算广告费、业万元,可并入企业销售收入总额作为计算广告费、业务宣传费和业务招待费扣除限额的计算依据。

务宣传费和业务招待费扣除限额的计算依据。

(22)将房地产企业)将房地产企业【计算公式销售未完工产品的收入计算公式销售未完工产品的收入*(11对应对应计税毛利率)会计上预售转销售收入计税毛利率)会计上预售转销售收入*(11对应计税毛利率)对应计税毛利率)】填入附表二(填入附表二(11)成本费用明细表成本费用明细表1515行,行,9090万元万元附表三自动归集后,该公司附表三自动归集后,该公司20092009年调增应纳税所得额年调增应纳税所得额100100万元,调减万元,调减应纳税所得额应纳税所得额9090万元。

主表自动归集后,应纳税所得额为万元。

主表自动归集后,应纳税所得额为1010万元万元。

企业所得税年度申报表填报说明17该企业该企业20102010年度上述预售房销售收入年度上述预售房销售收入100100万元全部转完工销售收入万元全部转完工销售收入100100万元,且无其他预售收入,则申报表填写:

万元,且无其他预售收入,则申报表填写:

(11)完工产品销售收入)完工产品销售收入100100万元填入附表一(万元填入附表一(11)收入明细表收入明细表44行销售货物行销售货物(22)将房地产企业(销售未完工产品的收入会计上预售转销售)将房地产企业(销售未完工产品的收入会计上预售转销售收入)填入附表一(收入)填入附表一(11)收入明细表收入明细表1616行其他视同销售收入栏,行其他视同销售收入栏,100100万元,即已计算广告费、业务宣传费和业务招待费扣除限万元,即已计算广告费、业务宣传费和业务招待费扣除限额的预售收入,转完工销售收入后应冲减计算广告费、业务宣传额的预售收入,转完工销售收入后应冲减计算广告费、业务宣传费和业务招待费扣除限额的收入基数。

费和业务招待费扣除限额的收入基数。

(33)将房地产企业)将房地产企业【销售未完工产品的收入销售未完工产品的收入*(11对应计税毛利对应计税毛利率)会计上预售转销售收入率)会计上预售转销售收入*(11对应计税毛利率)对应计税毛利率)】填入填入附表二(附表二(11)成本费用明细表成本费用明细表1515行,行,9090万元,即冲回预售万元,即冲回预售销售收入按计税毛利率预计的利润额,重新按完工产品实际的利销售收入按计税毛利率预计的利润额,重新按完工产品实际的利润额计算。

润额计算。

经过附表三自动归集后,该公司经过附表三自动归集后,该公司20102010年调增应纳税所得额年调增应纳税所得额-100-100万万元,调减应纳税所得额元,调减应纳税所得额9090万元。

净调增应纳税所得额万元。

净调增应纳税所得额-10-10万元万元企业所得税年度申报表填报说明房地产企业附表一、附表二填写注意事项18附表三附表三纳税调整项目明细表纳税调整项目明细表11、本表帐载金额除、本表帐载金额除*号栏外为号栏外为必填项目必填项目(如未发生,则填(如未发生,则填00),不填报则系统提),不填报则系统提示相关栏次须填报。

示相关栏次须填报。

22、真实性原则真实性原则:

企业应当提供证明收入、企业应当提供证明收入、费用实际已经发生的适当凭据。

不符合规费用实际已经发生的适当凭据。

不符合规定的发票不得作为税前扣除凭据。

定的发票不得作

- 配套讲稿:

如PPT文件的首页显示word图标,表示该PPT已包含配套word讲稿。双击word图标可打开word文档。

- 特殊限制:

部分文档作品中含有的国旗、国徽等图片,仅作为作品整体效果示例展示,禁止商用。设计者仅对作品中独创性部分享有著作权。

- 关 键 词:

- 企业所得税 年度 申报 填报 说明

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

12处方点评管理规范实施细则_精品文档.doc

12处方点评管理规范实施细则_精品文档.doc

17种抗癌药纳入国家基本医疗保险工伤保险和生育保险药品目录_精品文档.xls

17种抗癌药纳入国家基本医疗保险工伤保险和生育保险药品目录_精品文档.xls