财管公式汇总及相关例题.docx

财管公式汇总及相关例题.docx

- 文档编号:25805603

- 上传时间:2023-06-15

- 格式:DOCX

- 页数:36

- 大小:251.02KB

财管公式汇总及相关例题.docx

《财管公式汇总及相关例题.docx》由会员分享,可在线阅读,更多相关《财管公式汇总及相关例题.docx(36页珍藏版)》请在冰豆网上搜索。

财管公式汇总及相关例题

第二章财务管理基础

1.资金时间价值值的计算

(1)复利终值的计算:

F=P×(F/p,i,n)

(2)复利现值的计算:

P=F×(P/F,i,n)

(3)普通年金终值的计算:

F=A×(F/A,i,n)

(4)普通年金复利现值的计算:

P=A×(P/A,i,n)

(5)预付年金终值和现值的计算,就是在对应普通年金终值和现值的基础上乘以(1+i)

(6)递延年金的计算与普通年金相同(注意支付年金的期数)

(7)递延年金现值的计算:

①P=A×(P/A,i,m+n)-A×(P/A,i,m)

②P=A×(P/A,i,n)×(P/F,i,m)

③P=A×(F/A,i,n)×(P/F,i,m+n)

(8)永续年金没有终值,只有现值:

P=A/i

2.单项资产品的收益率=资产价值(价格)的增值/期初资产价值(价格)

=[利息(股息)收益+资本利得]/期初资产价值(价格)

=利息(股息)收益率+资本利得收益率

3.预期收益率:

E(R)=∑Pi×Ri

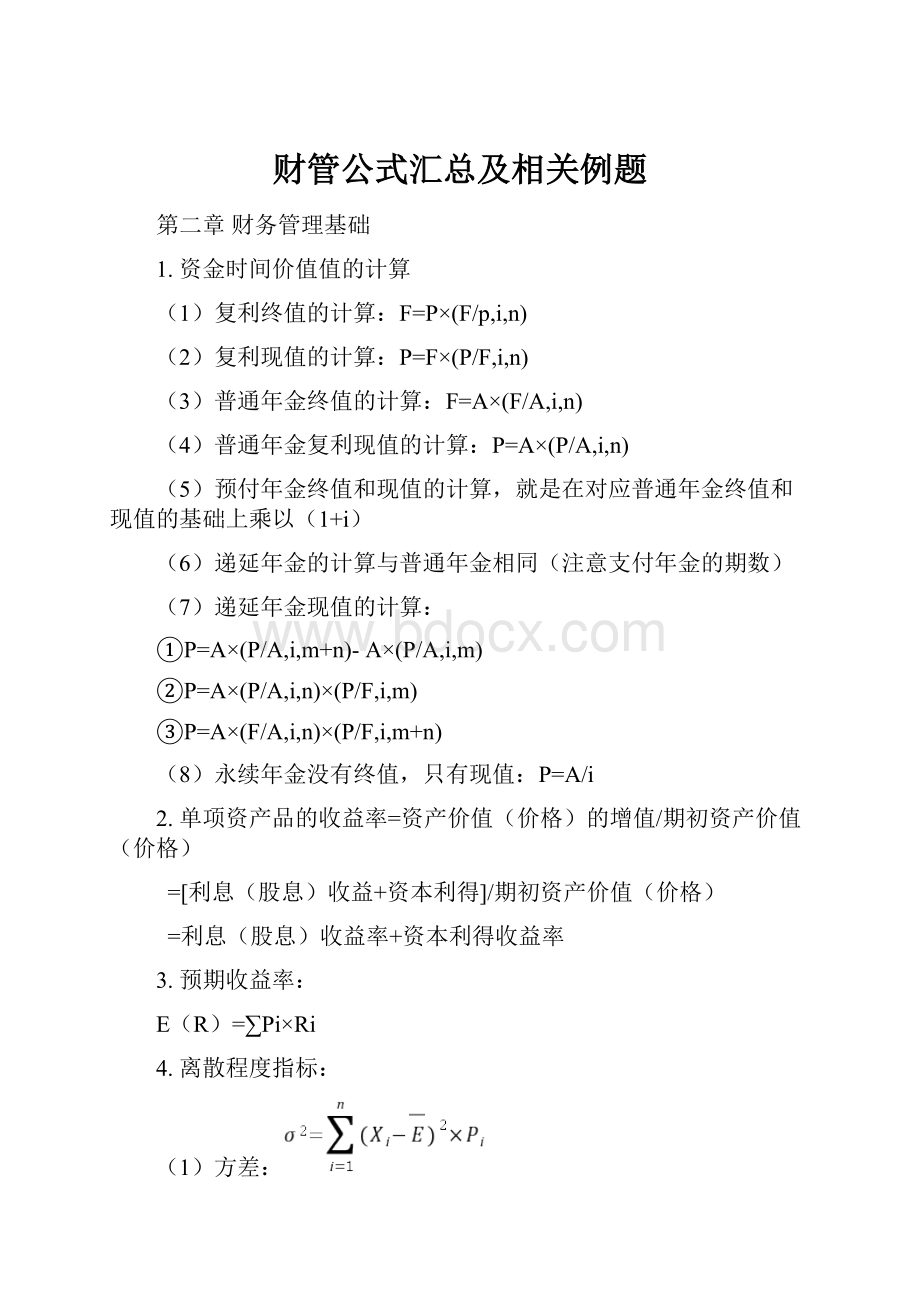

4.离散程度指标:

(1)方差:

(2)标准离差(均方差):

(3)标准离差率:

5.两项证券资产组合的收益率的方差:

6.单项资产的系统风险系数:

证券组合的系统风险系数:

7.资本资产定价模型:

8.混合成本的分解:

高低点法:

9.成本模型:

总成本=固定成本总额+变动成本总额

=固定成本总额+单位变动成本×业务量

【例】已知:

A、B两种证券构成证券投资组合,A证券的预期收益率为10%,方差为0.0144,投资比重为80%,B证券的预期收益率为18%,方差是0.04,投资比重为20%;A证券收益率与B证券收益率的相关系数为0.2。

要求:

(1)计算下列指标:

1该证券投资组合的预期收益率;

2A证券的标准离差;

3B证券的标准离差;

4证券投资组合的标准离差。

(11.11%)

(2)当A证券收益率与B证券收益率的相关系数为0.5时,投资组合的标准离差为12.11%,结合

(1)的计算结果回答一下问题:

①相关系数大小对投资收益率有没有影响;

②相关系数大小对投资组合风险有没有影响。

【答案】

(1)计算相关指标:

①组合的预期收益率=10%×80%+18%×20%==11.6%

②A证券的标准离差=

=12%

③B证券的标准离差=

=20%

④证券投资组合的标准离差=

=11.11%

(2)

①投资组合的期望收益率与相关系数无关,结合教材45页证券组合预期收益率的计算公式来理解。

②投资组合的风险与相关系数正相关,结合教材45页两证券组合方差的计算公式来理解。

第五章筹资管理

1.资金需要量预测:

(1)因素分析法:

资金需要量=(基期资金平均占用额-不合理资金占用额)×(1±预测期销售增减率)×(1-预测期资金周转速度增长率)

(2)销售百分比法:

外部融资需求量=A/S1×△S-B/S1×△S-P×E×S2

(3)资金习性预测法:

Y=a+bX

【例】某公司的资产负债表如下:

资产负债表2011年12月31日单位:

万元

资产

负债与所有者权益

现金5000

应收账款15000

存货30000

固定资产净值30000

应付费用10000

应付账款5000

短期借款25000

公司债券10000

实收资本20000

留存收益10000

资产合计80000

负债与所有者权益合计80000

假定该公司2011年的销售收入为100000万元,销售净利润率为10%,股利支付率为60%,经预测,2012年公司销售收入将提高到120000万元,公司现有生产能力由于销售收入增长引起不足,需追加固定资产投资100万元,企业销售净利率和利润分配政策不变。

预测企业2012企业需要增加的营运资金及需要对外部筹集的资金。

2.个别资本成本的计算:

(1)基本模式

A一般模式:

B贴现模式:

筹资净额现值—未来资本清偿额现金流量现值=0

资本成本率=所采用的贴现率

(2)银行借款的资本成本率

(3)公司债券资本成本率

(4)普通股资本成本率

①股利增长模型法

②资本资产定价模型法

3.平均资本成本的计算

【例】A公司拟添置一套市场价格为6000万元的设备,需筹集一笔资金。

现有三个筹资方案可供选择(假定各方案均不考虑筹资费用);

(1)发行普通股。

该公司普通股的β系数为2,一年期国债利率为4%,市场平均报酬率为10%。

(2)发行债券。

该债券期限10年,票面利率8%,按面值发行。

公司适用的所得税税率为25%。

(3)融资租赁。

该项租赁租期6年,每年租金1400万元,期满租赁资产残值为零。

附:

时间价值系数表。

K

(P/F,k,6)

(P/A,K,6)

10%

12%

要求:

(1)利用资本资产定价模型计算普通股资本成本。

(2)利用非折现模式(即一般模式)计算债券资本成本。

(3)利用折现模式计算融资租赁资本成本。

(4)根据以上计算结果,为A公司选择筹资方案。

【答案】

(1)普通股资本成本=4%+2×(10%-4%)=16%

(2)债券资本成本=8%×(1-25%)=6%

(3)6000=1400×(P/A,i,6)

所以:

(12%-i)/(12%-10%)=(4.1114-4.2857)/(4.1114-4.3553)

解得:

i=10.57%

4.经营杠杆计算:

息税前利润

经营杠杆系数

5.财务杠杆计算:

总杠杆效应:

6.资本结构优化

(1)每股收益分析法

(2)公司价值分析法

V=S+B

【例】己知某公司当前资金结构如下表:

筹资方式

金额(万元)

长期债券(年利率8%)

1000

普通股(3500万股)

3500

留存收益

2000

合计

6500

因生产发展需要,公司年初准备增加资金3000万元,现有两个方案:

甲方案为增加发行1500万股普通股,每股市价2元;乙方案为按面值发行每年年末付息,票面利率为10%的公司债券3000万元。

假定股票与债券的发行费用均可忽略不计;适用的企业所得税率20%。

要求:

(1)计算发行普通股筹资时的利息总额及普通股股数。

(2)计算发行债券筹资时的利息总额及普通股股数。

(3)计算两种筹资方案下每股利润无差别点的息税前利润

(4)计算每股利润无差别点时乙方案的财务杠杆系数。

(5)如果公司预计息税前利润为1200万元,指出该公司应采用的筹资方案,并说明理由。

(6)如果公司预计息税前利润为900万元,指出该公司应采用的筹资方案,并说明理由。

(7)若公司预计息税前利润在每股利润无差别点增长10%,计算采用乙方案时该公司每股利润的增长幅度。

【参考答案】

(1)发行普通股筹资时的利息总额

发行普通股筹资时的普通股股数

(2)发行债券筹资时的利息总额

发行债券筹资时的普通股股数

(3)

所以,EBIT=1080万元

(4)

(5)因为预计息税前利润大于无差别点的息税前利润,所以应该选择发行债券筹资,即选择乙方案。

(6)因为预计息税前利润小于无差别点的息税前利润,所以应该选择发行普通股筹资,即选择甲方案。

(7)每股利润增长率=DFL××10%=15.4%

第六章投资管理

1.营业现金净流量(NCF)=营业收入-付现成本-所得税

或=税后营业利润+非付现成本

或=收入×(1-所得税税率)-付现成本×(1-所得税税率)+非付现成本×所得税税率

2.净现值NPV=未来现金净流量现值-原始投资额现值

3.年金净流量(ANCF)

4.现值指数

5.静态投资回收期(PP)

(1)未来每年现金净流量相等时

(2)未来每年现金净流量不相等时,注意看教材

【例】C公司拟投资建设一条生产线,现有甲、乙两种投资方案可供选择,相关资料如表2所示:

表2甲、乙投资方案现金流量计算表金额单位:

万元

建设期

运营期

0

1

2~5

6

甲方案

固定资产投资

600

0

无形资产投资

(A)

0

息税前利润

156

156

折旧及摊销

112

112

调整所得税

(B)

*

净残值

*

净现金流量

-620

0

(C)

289

乙方案

固定资产投资

300

300

净现金流量

*

*

266

说明:

表中“2~5”年终的数字为等额数。

“*”代表省略的数据。

该公司适用的企业所得税税率为25%。

假定基准现金折现率为8%,财务费用为零。

相关货币时间价值系数表如表3所示:

表3相关货币时间价值系数表

n

1

2

3

4

5

6

(P/F,8%,n)

(P/A,8%,n)

要求:

(1)确定表2内英文字母代表述职(不需要列出计算过程)。

(2)计算甲方案的净现值。

(3)若甲、乙两方案的净现值分别为264.40万元和237.97万元,且甲、乙两方案互斥,分别计算甲、乙两方案的年金净流量,并根据计算结果进行决策。

【答案】

(1)A=20

B=156×25%=39

C=156+112-39=229

(2)甲方案的净现值=-620+0+229×(P/A,8%,4)×(P/A,8%,1)+289×(P/F,8%,6)

(3)甲方案的年金净流量=264.40/(P/A,8%,6)=57.19(万元)

乙方案的年金净流量=237.97/(P/A,8%,5)=59.60(万元)

由于乙方案的年等额净回收额大于甲方案,所以应选择乙方案。

6.债券估价基本模型

7.股票估价基本模型

优先股:

常用股票估价模型:

固定增长模式:

化简:

8.股票投资的收益率

股票的内部收益率:

若不打算长期持有:

【例】甲公司持有A、B、C三种股票,在由上述股票组成的投资组合中,各股票所占的比重分别为50%、30%、20%,其贝塔系数分别为0.2、1.0和0.5。

市场收益率为15%,无风险收益率为10%。

A股票当前每股市价为12元,刚收到上一年度派发的每股1.2元的现金股利,预计股利以后每年将增长8%。

①

要求:

(1)计算以下指标:

①甲公司证券组合的贝塔系数;

②甲公司证券投资组合的风险收益率;

③甲公司证券投资组合的必要投资收益率;

④投资A股票的必要投资收益率。

(2)利用股票估价模型分析当前出售A股票是否对甲公司有利。

【答案】

(1)

①甲证券组合的贝塔系数=50%×2+30%×1+20%×

②×(15%-10%)=7%

③甲证券组合的必要收益率=10%+7%=17%

④投资A股票的必要收益率=10%+2×(15%-10%)=20%

×(1+8%)/(20%-8%)=10.8元,小于A股票的当前市价12元,所以甲公司当前售出A股票比较有利。

第七章营运资金管理

1.目标现金余额的确定

存货模型:

交易成本=(T/C)×F

机会成本=(C/2)×K

最佳现金持有量

2.现金周转期

经营周期=存货周转期+应收账款周转期

现金周转期=经营周期-应付账款周转期

其中:

存货周转期=平均存货/每天的销货成本

应收账款周转期=平均应收账款/每天的销货收入

应付账款周转期=平均应付账款/每天的销货成本

3.应收账款的机会成本

(1)应收账款平均余额=日销售额×平均收现期

(2)应收账款占用资金=应收账款平均余额×变动成本率

(3)应收账款占用资金的应计利息(即机会成本)

=应收账款占用资金×资本成本

=应收账款平均余额×变动成本率×资本成本

=日销售额×平均收现期×变动成本率×资本成本

=全年销售额/360×平均收现期×变动成本率×资本成本

=(全年销售额×变动成本率)/360×平均收现期×资本成本

=全年变动成本/360×平均收现期×资本成本

【例】B公司是一家制造类企业,产品的变动成本率为60%,一直采用赊销方式销售产品,信用条件为N/60。

如果继续采用N/60的信用条件,预计2011年赊销收入净额为1000万元,坏账损失为20万元,收账费用为12万元。

为扩大产品的销售量,B公司拟将信用条件变更为N/90。

在其他条件不变的情况下,预计2011年赊销收入净额为1100万元,坏账损失为25万元,收账费用为15万元。

假定等风险投资最低报酬率为10%,一年按360天计算,所有客户均于信用期满付款。

要求:

(1)计算信用条件改变后B公司收益的增加额。

(2)计算信用条件改变后B公司应收账款机会成本增加额。

(3)为B公司做出是否应改变信用条件的决策并说明理由。

【答案】

(1)收益增加=(1100-1000)×(1-60%)=40(万元)

(2)应收账款机会成本增加额=(1100/360×90-1000/360×60)×60%×10%=6.5(万元)

(3)税前损益增加额=40--(25-20)-(15-12)=25.5(万元)

结论:

由于税前损益增加额大于0,所以,应该改变信用条件。

4.存货的成本

(1)取得成本

(2)储存成本

储存成本=储存固定成本+储存变动成本

经济订货批量:

【例】C公司是一家冰箱生产企业,全年需要压缩机360000台,均衡耗用。

全年生产时间为360天,每次的订货费用为160元,每台压缩机持有费率为80元,每台压缩机的进价为900元。

根据经验,压缩机从发生订单到进入可使用状态一般需要5天,保险储备量为2000台。

要求:

(1)计算经济订货批量。

(2)计算全年最佳定货次数。

(3)计算最低存货成本。

(4)计算再订货点。

【答案及解析】

(1)经济订货批量=

(2)全年最佳定货次数=360000/1200=300(次)

(3)最低存货相关成本=

最低存货总成本=96000+900×360000+2000×80=324256000(元)

(4)再订货点=预计交货期内的需求+保险储备=5×(360000/360)+2000=7000(台)

5.放弃现金折扣的信用成本

第八章成本管理

1.本量利分析的基本关系式

利润=销售收入-总成本

=销售收入-(变动成本+固定成本)

=销售量×单价-销售量×单位变动成本-固定成本

=销售量×(单价-单位变动成本)-固定成本

边际贡献:

边际贡献总额=销售收入-变动成本

=销售量×单位边际贡献

单位边际贡献=单价-单位变动成本

=单价×边际贡献率

边际贡献率=边际贡献总额/销售收入=单位边际贡献/单价

根据变动成本率计算边际贡献率:

变动成本率=变动成本总额/销售收入=单位变动成本/单价

边际贡献率=1-变动成本率

2.单一产品量本利分析

(1)保本分析

①保本点:

利润=销售量×单价-销售量×单位变动成本-固定成本

保本销售量=固定成本/(单价-单位变动成本)

保本销售量=固定成本/单位边际贡献

若用销售额来表示,计算公式:

保本销售量=保本销售量×单价

=固定成本/(1-单位变动成本/单价)

=固定成本/边际贡献率

②保本作业率

保本作业率=保本点销售量/正常经营销售量×100%

=保本点销售额/正常经营销售额×100%

(2)安全边际分析

安全边际量=实际或预计销售量-保本点销售量

安全边际额=实际或预计销售额-保本点销售额

=安全边际量×单价

安全边际率=安全边际量/实际或预计销售量×100%

=安全边际额/实际或预计销售量×100%

保本作业率与安全边际率的关系:

保本销售量+安全边际量=正常销售量

保本作业率+安全边际率=1

因为:

利润=边际贡献-固定成本

=销售收入×边际贡献率-保本销售额×边际贡献率

所以:

利润=安全边际额×边际贡献率

销售利润率=安全边际率×边际贡献率

3.目标利润分析

目标利润=(单价-单位变动成本)×销售量-固定成本

或:

目标利润销售额=目标利率销售量×单价

由于:

税后利润=(息税前利润-利息)×(1-所得税税率)

因此,

【例】D物业公司在服务住宅区内开设了一家政服务中心,为住宅区内住户提供钟点家政服务。

家政中心将物业公司享有办公用房作为办公场所,每月固定分摊物业公司折旧费、水电费等共计4000元。

此外,家政服务中心每月发生其他固定费用900元。

家政服务中心现有2名管理人员,负责管理工作,每人每月固定工资2000元;招聘家政工人50名,家政工人工资采取底薪加计时工资制,每人月供定工资350,另提供一小时家政服务还可获得6元钱。

家政服务中心按给顾客提供家政服务的小时数收取费用,目前每小时费用10元,每天平均有250小时的家政服务需求,每月按30天计算。

根据目前家政中心工人的数量,家政中心每天可提供360小时的家政服务。

为了充分利用现有的服务能力。

家政服务中心拟降价10%的促销措施。

预计降价后每天的家政服务需求小时数将大幅提高。

要求:

(1)计算采取降价措施前家政服务中心每月的边际贡献和税前利润;

(2)计算采取降价措施前家政服务中心每月的保本销售量和安全边际率;

(3)计算降价后每月家政服务需求至少应达到多少小时,降价措施才是可行的?

此时的安全边际是多少?

【答案】

(1)销售收入=250×30×10=75000(元)

变动成本=250×30×6=45000(元)

边际贡献=75000-45000=30000(元)

固定成本=4000+900+2000×2+350×50=26400(元)

税前利润=30000-26400=3600(元)

(2)保本销售量=26400/(10-6)=6600(元)

安全边际率=(250×30-6600)/(250×30)=12%

(3)设降价后每月家政服务需求至少应达到y小时,则:

y×[10×(1-10%)-6]-26400=3600,求得y=10000(小时)

所以,降价以后每月家政服务需求至少应达到10000小时,降价措施才可行。

安全边际量=10000-8800=1200(小时)

安全边际=120×10×(1-10%)=10800(元)

4.标准成本的制定:

单位产品的标准成本=直接材料标准成本+直接人工标准成本+制造费用标准成本

=∑(用量标准×价格标准)

直接材料标准成本=∑(单位产品材料用量标准×材料价格标准)

标准工资率=标准工资总额/标准总工时

所以,直接人工标准成本=工时用量标准×工资率标准

标准制造费用分配率=标准制造费用总额/标准总工时

因此,制造费用标准成本=工时用量标准×制造费用分配率标准

5.成本差异的计算及分析

(1)总差异=实际产量下实际成本-实际产量下标准成本

=实际用量×实际价格-实际产量下标准用量×标准价格

=(实际用量-实际产量下标准用量)×标准价格+实际用量×(实际价格-标准价格)

=用量差异+价格差异

其中,用量差异=标准价格×(实际用量-实际用量下标准用量)

价格差异=(实际价格-标准价格)×实际用量

(2)直接材料成本差异=实际产量下实际成本-实际产量下标准成本

=实际用量×实际价格-实际产量下标准用量×标准价格

=直接材料用量差异+直接材料价格差异

直接材料用量差异=(实际用量-实际产量下标准用量)×标准价格

直接材料价格差异=实际用量×(实际价格-标准价格)

(3)直接人工成本差异计算

直接人工成本差异=实际总成本-实际产量下标准成本

=实际工时×实际工资率-实际产量下标准工时×标准工资率

=直接人工效率差异+直接人工工资率差异

直接人工效率差异=(实际工时-实际产量下标准工时)×标准工资率

直接人工工资率差异=实际工时×(实际工资率-标准工资率)

(4)变动制造费用成本差异计算

变动制造费用成本差异

=实际总变动制造费用-实际产量下标准变动制造费用

=实际工时×实际变动制造费用分配率-实际产量下标准工时×标准变动制造费用分配率

=变动制造费用效率差异+变动制造费用耗费差异

(5)固定制造费用成本差异计算

固定制造费用成本差异=实际产量下实际固定制造费用-实际产量下标准固定制造费用=实际工时×实际分配率-实际产量下标准工时×标准分配率

注意三差异分析法:

耗费差异=实际固定制造费用-预算产量下标准固定制造费用

=实际固定制造费用-预算产量×工时标准×标准分配率

=实际固定制造费用-预算产量下标准工时×标准分配率

能量差异=(预算产量下标准工时-实际产量下实际工时)×标准分配率

效率差异=(实际产量下实际工时-实际产量下标准工时)×标准分配率

.

【例】B公司生产乙产品,乙产品直接人工标准成本相关资料如表1所示:

乙产品直接人工标准成本资料

项目

标准

月标准总工时

21000小时

月标准总工资

420000元

单位产品工时用量标准

2小时/件

假定B公司实际生产乙产品10000件,实际好用总工时25000小时,实际应付直接人工工资550000元。

要求:

(1)计算乙产品标准工资率和直接人工标准成本。

(2)计算乙产品直接人工成本差异、直接人工工资率差异和直接人工效率差异。

【答案】

(1)乙产品的标准工资率=420000/21000=20(元/小时)

乙产品直接人工标准成本=20×2×10000=400000(元)

(2)乙产品直接人工成本差异=550000-400000=150000(元)

乙产品直接人工工资率差异=(550000/25000-20)×25000=50000(元)

乙产品直接人工效率差异=(25000-2×10000)×20=100000(元)

第十章财务分析与评价

具体指标计算公式见教材。

【例】资产负债简表(2011年12月31日)单位:

万元

资产

金额

负债和所有者权益

金额

货币资金

211

应付账款

120

应收账款

600

应付票据

200

存货

150

应付职工薪酬

255

流动资产合计

961

流动负债合计

575

固定资产

850

长期借款

300

非流动资产合计

850

负债合计

875

实收资本

600

留存收益

336

所有者权益合计

936

资产合计

1811

负债和所有者权益合计

1811

要求:

(1)计算D公司2011年的营运资金数额。

(2)计算D公司2011年的应收账款周转期、应付账款周转期、存货周转期以及现金周转期(为简化计算,应收账款、存货、应付账款的平均余额均以期末数据代替)。

(3)在其他条件相同的情况下,如果D公司利用供应商提供的现金折扣,则对现金周转期会产生何种影响?

(4)在其他条件相同的情况下,如果D公司增加存货,则对现金周转期会产生何种影响?

【答案】

(1)2011年营运资金数额=流动资产-流动负债=961-575=386(万元)

(2)应收账款周转期=360/(3600/600)=60(天)

应付账款

- 配套讲稿:

如PPT文件的首页显示word图标,表示该PPT已包含配套word讲稿。双击word图标可打开word文档。

- 特殊限制:

部分文档作品中含有的国旗、国徽等图片,仅作为作品整体效果示例展示,禁止商用。设计者仅对作品中独创性部分享有著作权。

- 关 键 词:

- 公式 汇总 相关 例题

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

《爱和自由》读书心得15篇.docx

《爱和自由》读书心得15篇.docx