会计学财务管理计算题及答案.docx

会计学财务管理计算题及答案.docx

- 文档编号:24704972

- 上传时间:2023-05-31

- 格式:DOCX

- 页数:27

- 大小:54.63KB

会计学财务管理计算题及答案.docx

《会计学财务管理计算题及答案.docx》由会员分享,可在线阅读,更多相关《会计学财务管理计算题及答案.docx(27页珍藏版)》请在冰豆网上搜索。

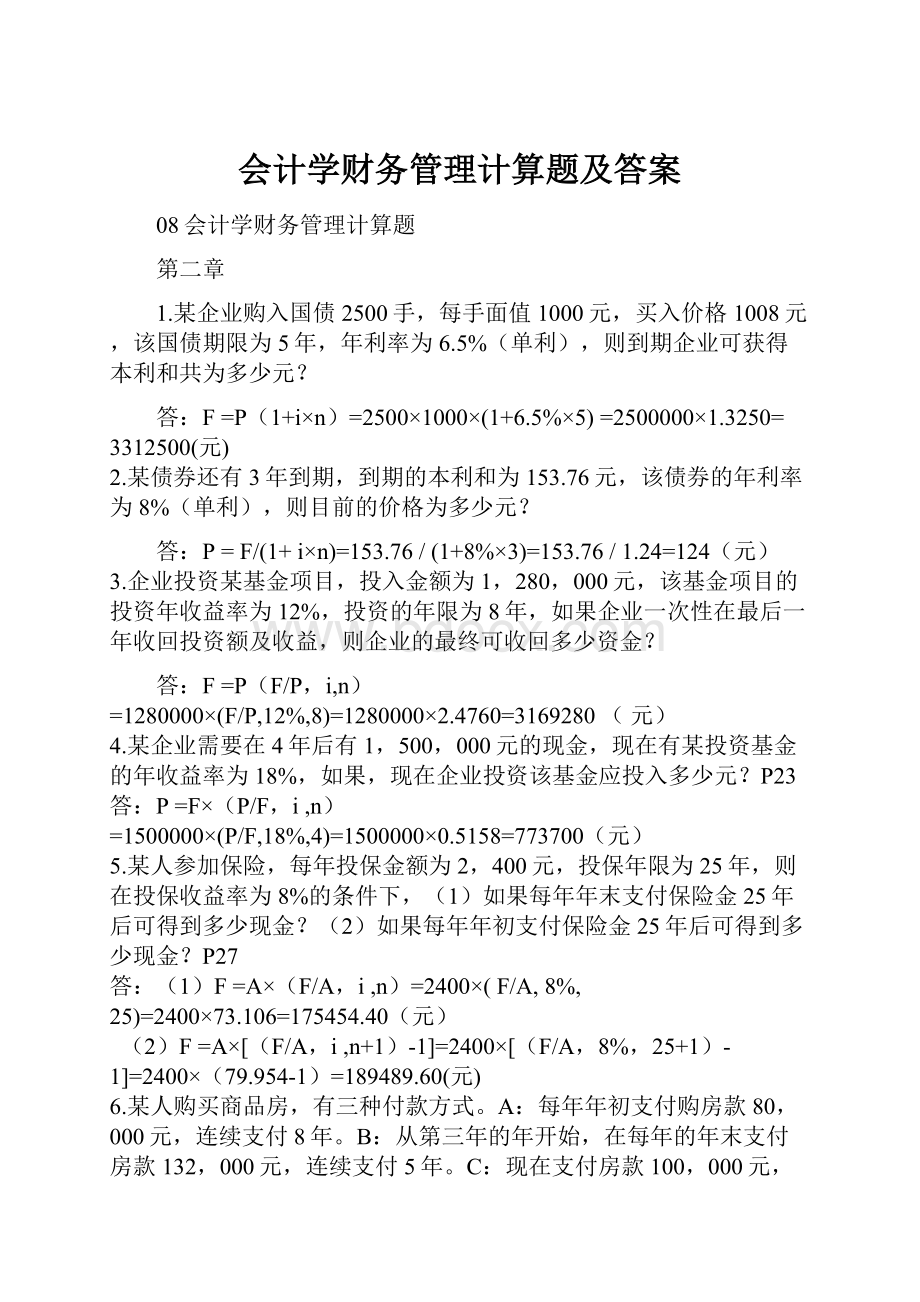

会计学财务管理计算题及答案

08会计学财务管理计算题

第二章

1.某企业购入国债2500手,每手面值1000元,买入价格1008元,该国债期限为5年,年利率为6.5%(单利),则到期企业可获得本利和共为多少元?

答:

F=P(1+i×n)=2500×1000×(1+6.5%×5)=2500000×1.3250=3312500(元)

2.某债券还有3年到期,到期的本利和为153.76元,该债券的年利率为8%(单利),则目前的价格为多少元?

答:

P=F/(1+i×n)=153.76/(1+8%×3)=153.76/1.24=124(元)

3.企业投资某基金项目,投入金额为1,280,000元,该基金项目的投资年收益率为12%,投资的年限为8年,如果企业一次性在最后一年收回投资额及收益,则企业的最终可收回多少资金?

答:

F=P(F/P,i,n)=1280000×(F/P,12%,8)=1280000×2.4760=3169280(元)

4.某企业需要在4年后有1,500,000元的现金,现在有某投资基金的年收益率为18%,如果,现在企业投资该基金应投入多少元?

P23

答:

P=F×(P/F,i,n)=1500000×(P/F,18%,4)=1500000×0.5158=773700(元)

5.某人参加保险,每年投保金额为2,400元,投保年限为25年,则在投保收益率为8%的条件下,

(1)如果每年年末支付保险金25年后可得到多少现金?

(2)如果每年年初支付保险金25年后可得到多少现金?

P27

答:

(1)F=A×(F/A,i,n)=2400×(F/A,8%,25)=2400×73.106=175454.40(元)

(2)F=A×[(F/A,i,n+1)-1]=2400×[(F/A,8%,25+1)-1]=2400×(79.954-1)=189489.60(元)

6.某人购买商品房,有三种付款方式。

A:

每年年初支付购房款80,000元,连续支付8年。

B:

从第三年的年开始,在每年的年末支付房款132,000元,连续支付5年。

C:

现在支付房款100,000元,以后在每年年末支付房款90,000元,连续支付6年。

在市场资金收益率为14%的条件下,应该选择何种付款方式?

P24-26

答:

A付款方式:

P=80000×[(P/A,14%,8-1)+1]=80000×[4.2882+1]=423056(元)

B付款方式:

P=132000×[(P/A,14%,7)—(P/A,14%,2)]=132000×[4.2882–1.6467]=348678

C付款方式:

P=100000+90000×(P/A,14%,6)=100000+90000×3.8887=449983(元)应选择B付款方式。

7.大兴公司1992年年初对某设备投资100000元,该项目1994年初完工投产;各年现金流入量资料如下:

方案一,1994、1995、1996、1997年年末现金流入量(净利)各为60000元、40000元、40000元、30000元;方案二,1994——1997年每年现金流入量为40000元,借款复利利率为12%。

请按复利计算:

(1)1994年年初投资额的终值;

(2)各年现金流入量1994年年初的现值。

解:

(1)计算1994年初(即1993年末)某设备投资额的终值

100000×(1+12%)×(1+12%)=100000×1.254=125400(元)

(2)计算各年现金流入量1994年年初的现值

方案一

合计133020(元)

方案二:

P=40000(P/A,12%,4)=40000*3.0373=121492(元)

8.1991年初,华业公司从银行取得一笔借款为5000万元,贷款年利率为15%,规定1998年末一次还清本息。

该公司计划从1993年末每年存入银行一笔等额偿债基金以偿还借款,假设银行存款年利率为10%,问每年存入多少偿债基金?

解:

(1)1998年末一次还清本息数为F=5000×(1+15%)8=5000×3.059=15295(万)

(2)偿债基金数额每年为(根据年金终值公式)

因

15295=A.×7.7156故 A=1982(万元)

9.某公司计划在5年内更新设备,需要资金1500万元,银行的利率为10%,公司应每年向银行中存入多少钱才能保证能按期实现设备更新?

P25

分析:

根据年金现值公式,

A=1500/6.1051=245.7(万元)

10.某投资者拟购买一处房产,开发商提出了三个付款方案:

方案一是现在起15年内每年末支付10万元;方案二是现在起15年内每年初支付9.5万元;

方案三是前5年不支付,第6年起到15年每年末支付18万元。

假设按银行贷款利率10%复利计息,若采用终值方式比较,问哪一种付款方式对购买者有利?

解答:

方案一:

F=10×(F/A,10%,15)

=10×31.772=317.72(万元)

方案二:

F=9.5×(F/A,10%,15)×(1+10%)=332.02(万元)

方案三:

F=18×(F/A,10%,10)=18×15.937=286.87(万元)

从上述计算可得出,采用第三种付款方案对购买者有利。

11.李博士是国内某领域的知名专家,某日接到一家上市公司的邀请函,邀请他作为公司的技术顾问,指导开发新产品。

邀请函的具体条件如下:

(1)每个月来公司指导工作一天;

(2)每年聘金10万元;(3)提供公司所在A市住房一套,价值80万元;(4)在公司至少工作5年。

李博士对以上工作待遇很感兴趣,对公司开发的新产品也很有研究,决定应聘。

但他不想接受住房,因为每月工作一天,只需要住公司招待所就可以了,这样住房没有专人照顾,因此他向公司提出,能否将住房改为住房补贴。

公司研究了李博士的请求,决定可以在今后5年里每年年初给李博士支付20万元房贴。

收到公司的通知后,李博士又犹豫起来,因为如果向公司要住房,可以将其出售,扣除售价5%的契税和手续费,他可以获得76万元,而若接受房贴,则每年年初可获得20万元。

假设每年存款利率2%,则李博士应该如何选择?

解答:

要解决上述问题,主要是要比较李博士每年收到20万元的房贴与现在售房76万元的大小问题。

由于房贴每年年初发放,因此对李博士来说是一个即付年金。

其现值计算如下:

P=A×

·(1+i)=20×[(P/A,2%,4)+1]=20×[3.8077+1]=20×4.8077

=96.154(万元)

从这一点来说,李博士应该接受房贴。

12.假设信东公司准备投资开发一项新产品,根据市场预测,预计可能获得的年度报酬及概率资料如表:

市场状况

预计年报酬(Xi)

(万元)

概率(Pi)

繁荣

一般

衰退

600

300

0

0.3

0.5

0.2

若已知此产品所在行业的风险报酬系数为8%,无风险报酬率为6%。

试计算远东公司此项决策的风险报酬率和风险报酬。

解:

(1)计算期望报酬额

=600×0.3+300×0.5+0×0.2=330万元

(2)计算投资报酬额的标准离差

(3)计算标准离差率

V=δ/X=210/330=63.64%

(4)导入风险报酬系数,计算风险报酬率

=B.V=8%×63.64%=5.1%

(5)计算风险报酬额

13.时代公司现有三种投资方案可供选择,三方案的年报酬率以及其概率的资料如下表:

市场状况

发生概率

投资报酬率

甲方案

乙方案

丙方案

繁荣

一般

衰退

0.3

0.5

0.2

40%

20%

0

50%

20%

-15%

60%

20%

-30%

假设甲方案的风险报酬系数为8%,乙方案风险报酬系数为9%,丙方案的风险报酬系数为10%。

时代公司作为稳健的投资者欲选择期望报酬率较高而风险报酬率较低的方案,试通过计算作出选择。

分析:

(1)计算期望报酬率

甲方案:

K=0.3×40%+0.5×20%+0.2×0%=22%

乙方案:

K=0.3×50%+0.5×20%+0.2×(-15%)=22%

丙方案:

K=0.3×60%+0.5×20%+0.2×(-30%)=22%

(2)计算标准离差

甲方案:

乙方案:

丙方案:

(3)计算标准离差率

甲方案:

V=δ/K=14%/22%=63.64%

乙方案:

V=δ/K=22.6%/22%=102.73%

丙方案:

V=δ/K=56.9%/22%=142.%

(4)导入风险报酬系数,计算风险报酬率

甲方案:

RR=B.V=8%×63.64%=5.1%

乙方案:

RR=9%×102.73%=9.23%

丙方案:

RR=10%×258.62%=14.18%

综合以上计算结果可知,三种方案估期望报酬率均为22%,所以时代公司应该选择风险报酬率最低的甲方案。

第三章14.甲企业2006年利润表,资产负债表及各项目占销售收入百分比如下表所示。

若该企业2007年预计销售收入为23000万元,所得税税率40%,税后利润留用比率50%。

试编制2007年预计利润表、预计资产负债表并预测外部筹资额。

2006年利润表

项目

金额/万元

占销售收入百分比/%

销售收入

减:

销售成本

营业费用

15000

11400

60

100.0

76.0

0.4

销售利润

减:

管理费用

财务费用

3540

3060

30

23.6

20.4

0.2

税前利润

减:

所得税

450

180

3.0

1.2

税后利润

270

1.8

2006年资产负债表

项目

金额/万元

占销售收入百分比/%

资产:

现金

应收账款

存货

预付费用

固定资产净值

75

2400

2610

10

285

0.5

16.0

17.4

—

—

资产合计

5380

33.9

负债及所有者权益

应付票据

应付账款

应付费用

长期负债

500

2460

105

55

—

17.6

0.7

—

负债合计

3300

18.3

实收资本

留用利润

1250

830

—

—

所有者权益合计

2080

—

负债及所有者权益合计

5380

—

解:

2007年预计资产负债表

项目

2006年末实际

占销售额%

预计数额

销售净额

15000

23000

资产:

现金

75

0.5

115

应收账款

2400

16

3680

存货

2610

17.4

4002

预付费用

10

-

10

固定资产净值

285

-

285

资产合计

5380

33.9

8092

应付票据

500

-

500

应付账款

2640

17.6

4048

预付费用

105

0.7

161

长期负债

55

-

55

负债小计

3300

18.3

4764

实收资本

1250

-

1250

留用利润

830

14.5%

1037

所有者权益小计

2080

2287

融资需求

1041

负债及所有者权益合计

5380

8092

2007年留用利润=2300*3%*(1-40%)*50%=207

累计留用利润=830+207=1037

融资需求=8092-4764-2287=1041

15.某公司产销量与资金需求量有关资料如下表所示,若预测2006年产销量为7.8万吨。

要求:

分别用回归直线法和高低点法预测某公司2006年资金需求量。

产销量与资金变化情况表

年度

2001

2002

2003

2004

2005

产销量x/万吨

6.0

5.5

5.0

6.5

7.0

资金需求量y/万元

500

475

450

520

550

解:

b=550-450/7-5=50

a=550-50*7=200

y=200+50x

某公司2006年资金需求量:

200+50*7.8=590

16.某企业发行长期债券500万元,债券的票面利率为12%,偿还期为5年,每年年末付息,到期还本。

要求计算在市场利率分别为10%、12%和15%情况下债券的发行价格(债券价格为多少时可购入)。

P153

解:

①当市场利率为10%时:

债券的发行价格

(债券价格等于或低于537.96元时可购入)

②当市场利率为12%时:

债券的发行价格

(债券价格等于或低于500元时可购入)

③当市场利率为15时:

债券的发行价格

(债券价格等于或低于449.62元时可购入)

17.某企业采购一批零件,价值6000元,供应商规定的付款条件:

3/10,2/20,1/40,n/60。

每年按360天计算。

要求回答下列互不相关的问题。

(1)假设银行短期贷款利率为15%,计算放弃现金折扣的成本,并确定对该公司最有利的付款日期和价格。

(2)假设目前有一短期投资报酬率为40%,确定对该公司最有利的付款日期和价格。

答案:

(1)第10天放弃现金折扣成本

=[3%/(1-3%)]×360/(60-10)=22.27%(2分)

第20天放弃现金折扣成本=[2%/(1-2%)]×360/(60-20)=18.37%

(2分)

第40天放弃现金折扣成本=[1%/(1-1%)]×360/(60-40)=18.18%

(2分)

当银行短期贷款利率为15%时,有以下关系:

15%<18.18%<18.37%<22.27%,此时应选择享受现金折扣

对公司最有利的付款日期为第10天,价格为6000×(1-3%)=5820(元)(2分)

(2)因为短期投资报酬率为40%时,有以下关系:

40%>22.27%>18.37%>18.18%,此时应放弃现金折扣

对公司最有利的付款日期为第60天,价格全额付款6000元。

(2分)

第四章18.某企业按面值发行面值为1000元,票面利率为12%的长期债券,筹资费率为4%,企业所得税率为30%,试计算长期债券的资金成本。

解:

长期债券的资金成本为:

19.某公司根据生产经营的需要筹集资金1000万元,具体为:

向银行借款300万元,发生手续费3万元,借款利率6%;发行债券400万元,支付广告费、发行费10万元,面值发行,债券利率10%;动用自有资金300万元,自有资金资金成本率7%,公司使用的所得税率25%。

要求:

1、计算银行借款和发行债券的个别资金成本。

2、计算筹集900万元资金的综合成本。

解:

借款利率成本率=6%(1-25%)/(1-1%)=4.55%

发行债券成本率=400*10%(1-25%)/(400-10)=7.69%

自有资金资金成本率7%

综合成本率=4.55%*0.3+7.69%*0.4+7%*0.3=6.54%

20.某股份有限公司为扩大经营业务,拟筹资1000万元,现在A、B两个方案供选择。

有关资料如下表:

筹资方式

A方案

B方案

筹资额

资金成本%

筹资额

资金成本%

长期债券

500

5

200

3

普通股

300

10

500

9

优先股

200

8

300

6

合计

1000

1000

要求:

通过计算分析该公司应选用的筹资方案。

解:

A方案:

(1)各种筹资占总额的比重

长期债券:

500/1000=0.5

普通股:

300/1000=0.3优先股:

200/1000=0.2

(2)综合资金成本=0.5×5%+0.3×10%+0.2×8%=0.071

B方案:

(1)各种筹资所占总额的比重

长期债券:

200/1000=0.2

普通股:

500/1000=0.5优先股:

300/1000=0.3

(2)综合资金成本=0.2×3%+0.5×9%+0.2×6%=0.067

通过计算得知A方案的综合资金成本大于B方案的综合资金成本,所以应选B方案进行筹资。

21.某投资项目资金来源情况如下:

银行借款300万元,年利率为4%,手续费为4万元。

发行债券500万元,面值100元,发行价为102元,年利率为6%,发行手续费率为2%。

优先股200万元,年股利率为10%,发行手续费率为4%。

普通股600万元,每股面值10元,每股市价15元,每股股利为2.40元,以后每年增长5%,手续费率为4%。

留用利润400万元。

该投资项目的计划年投资收益为248万元,企业所得税率为33%。

企业是否应该筹措资金投资该项目?

个别资金比重:

银行借款比重=300/2000=15% 债券资金比重=500/2000=25%

优先股资金比重=200/2000=10% 普通股资金比重=600/2000=30%

留存收益资金比重=400/2000=20%

个别资金成本:

银行借款成本=300×4%×(1-33%)/(300-4)=2.72%

债券资金成本=100×6%×(1-33%)/[102×(1-2%)]=4.02%

优先股资金成本=10%/1×(1-4%)=10.42%

普通股资金成本=2.40/[15×(1-4%)]+5%=21.67%

留存收益资金成本==2.4/15+5%=21%

加权平均资金成本=

2.72%×15%+4.02%×25%+10.42%×10%+21.67%×30%+21%×20%

=0.41%+1.01%+1.04%+6.50%+4.2%=13.16%

年投资收益率=248/2000=12.4%

资金成本13.15%>投资收益率12.4%,因此不该筹资投资该项目。

22.某企业目前拥有长期资金100万元,其中长期借款20万元,长期债券20万元。

经分析,企业目前的资本结构是最佳的,并认为资新资金后仍应保持这一结构。

企业拟考虑筹资新资金,扩大经营,个别资金成本随筹资额增加而变动的情况如下表所示。

资金来源

新筹资的数量范围

资金成本/%

长期借款

5万元内

5万元以上

5

6

长期债券

10万元内

10万元以上

8

10

普通股

18万元内

18万元以上

12

14

要求:

计算该企业新筹资总额的分界点,编制边际资金成本规划表。

解:

计算筹资突破点

长期借款=5/20%=25(万元)

长期债券=10/20%=50(万元)

普通股=18/60%=30(万元)

新筹资范围:

0-25-30-50-计算

编制边际资金成本规划表

序号

筹资总额(万元)

筹资方式

目标资本结构%

个别资本成本%

资金边际成本%

合计

1

0-25

长期借款

20

5

1

9.8

长期债券

20

8

1.6

普通股

60

12

7.2

2

25-30

长期借款

20

6

1.2

10

长期债券

20

8

1.6

普通股

60

12

7.2

3

30-50

长期借款

20

6

1.2

11.2

长期债券

20

8

1.6

普通股

60

14

8.4

4

50以上

长期借款

20

6

1.2

11.6

长期债券

20

10

2

普通股

60

14

8.4

23.某企业目前拥有资本1000万元,其结构为:

债务资本20%(年利息为20万元),普通股权益资本80%(发行普通股10万元,每股面值80元)。

现准备加筹资400万元,有两种筹资方案可供选择:

P170

(1)全部发行普通股:

增发5万股,每股面值80元。

(2)全部筹措长期债务:

利率为10%,利息为40万元。

企业追加筹资后,息税前利润预计为160万元,所得税率为33%。

要求:

(1)计算每股盈余无差别点及无差别点的每股盈余额。

(2)通过计算分析该公司应选用的筹资方案。

解:

(1)增长普通股与增加债务两种增资方式下的无差别点为:

(2)每股盈余为:

24.某公司年销售额为1000万元,变动成本率为75%,全部固定成本及利息费用共计150万元,总资产为500万元,资产负债率为40%,负债平均成本为10%,假设所得税率为40%。

要求计算:

(1)此公司的经营杠杆系数。

(2)财务杠杆系数。

(3)总杠杆系数。

(1)经营杠杆系数=1+(150-20)/[1000*(1-75%)-130]=1+130/120=2.08;

(2)财务杠杆系数

=[1000*(1-75%)-130]/{[1000*(1-75%)-130]-(500*40%*10%)}

=120/(120-20)=1.2;

(3)总杠杆系数=2.08*1.2=2.496

25.北方公司年销售额1000万元,变动成本540万元,固定成本230万元,负债600万元,负债的利息率为5%,该公司所得税税率为30%。

要求:

计算经营杠杆系数、财务杠杆系数和综合杠杆系数。

经营杠杆系数=2

财务杠杆系数=1.15

综合杠杆系数=2.3

26.某企业发行在外普通股100万股,每股1元,已发行10%利率的债券400万元,该公司打算为一个新项目融资500万元,新项目投产后每年息税前利润增加到200万元,现有二个方案可供选择:

(1)按12%的利率等价发行债券,

(2)按每股20元发行新股,公司使用的所得税率40%,

(1)计算两个方案的每股利润

方案一:

每股利润=(200-100)(1-40%)/100=0.6(元)

方案二:

每股利润=(200-40)(1-40%)/125=0.77(元)

(2)计算两个方案的每股盈余无差别点息税前利润

(每股盈余无差别点息税前利润-100)(1-40%)/100=(每股盈余无差别点息税前利润-40)(1-40%)/125

每股盈余无差别点息税前利润=340(万元)

(3)计算两个方案的财务杠杆系数。

方案一财务杠杆系数=200/200-100=2

方案二财务杠杆系数200/200-40=1.25

(4)判断哪个方案好

方案二的每股收益高于方案一,方案二的财务杠杆系数小于方案一,说明方案二的风险小于方案一,收益高于方案一因此,应选择方案二。

第五章27.某企业3月份预计货币资金支付总额为500000元,该月份支付情况稳定。

每次买卖证券的经纪费用为80元,证券月利率为1%,要求确定最佳货币资金变现量。

P201

答案:

最佳每次变现数量=

28.某工厂目前经营情况和信用政策如下表:

P203-207

销售收入(元)

100000

销售利润率%

20

现行信用标准(坏账损失率)%

10

现行平均的坏账损失率%

6

信用条件

30天付清货款

平均的付款期(天)

45

机会成本率%

15

该工厂拟将信用条件改为“2/10,N/30”,信用标准改变后,有关资料如下:

销售增加(元)

30000

新增销售的坏账损失率%

10

需要付现金折扣的销售额占赊销总额的%

50

平均收款期(天)

20

试分析改变信用条件是否适当。

答案:

(1)增加的利润=30000×20%=6000(元)

(2)增加的机会成本=100000÷360×(20-45)×15%+30000÷360

- 配套讲稿:

如PPT文件的首页显示word图标,表示该PPT已包含配套word讲稿。双击word图标可打开word文档。

- 特殊限制:

部分文档作品中含有的国旗、国徽等图片,仅作为作品整体效果示例展示,禁止商用。设计者仅对作品中独创性部分享有著作权。

- 关 键 词:

- 会计学 财务管理 算题 答案

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

《包装概论》课后习题汇总.docx

《包装概论》课后习题汇总.docx