比亚迪近三年财务分析详细报告文档格式.docx

比亚迪近三年财务分析详细报告文档格式.docx

- 文档编号:21725960

- 上传时间:2023-01-31

- 格式:DOCX

- 页数:35

- 大小:726.02KB

比亚迪近三年财务分析详细报告文档格式.docx

《比亚迪近三年财务分析详细报告文档格式.docx》由会员分享,可在线阅读,更多相关《比亚迪近三年财务分析详细报告文档格式.docx(35页珍藏版)》请在冰豆网上搜索。

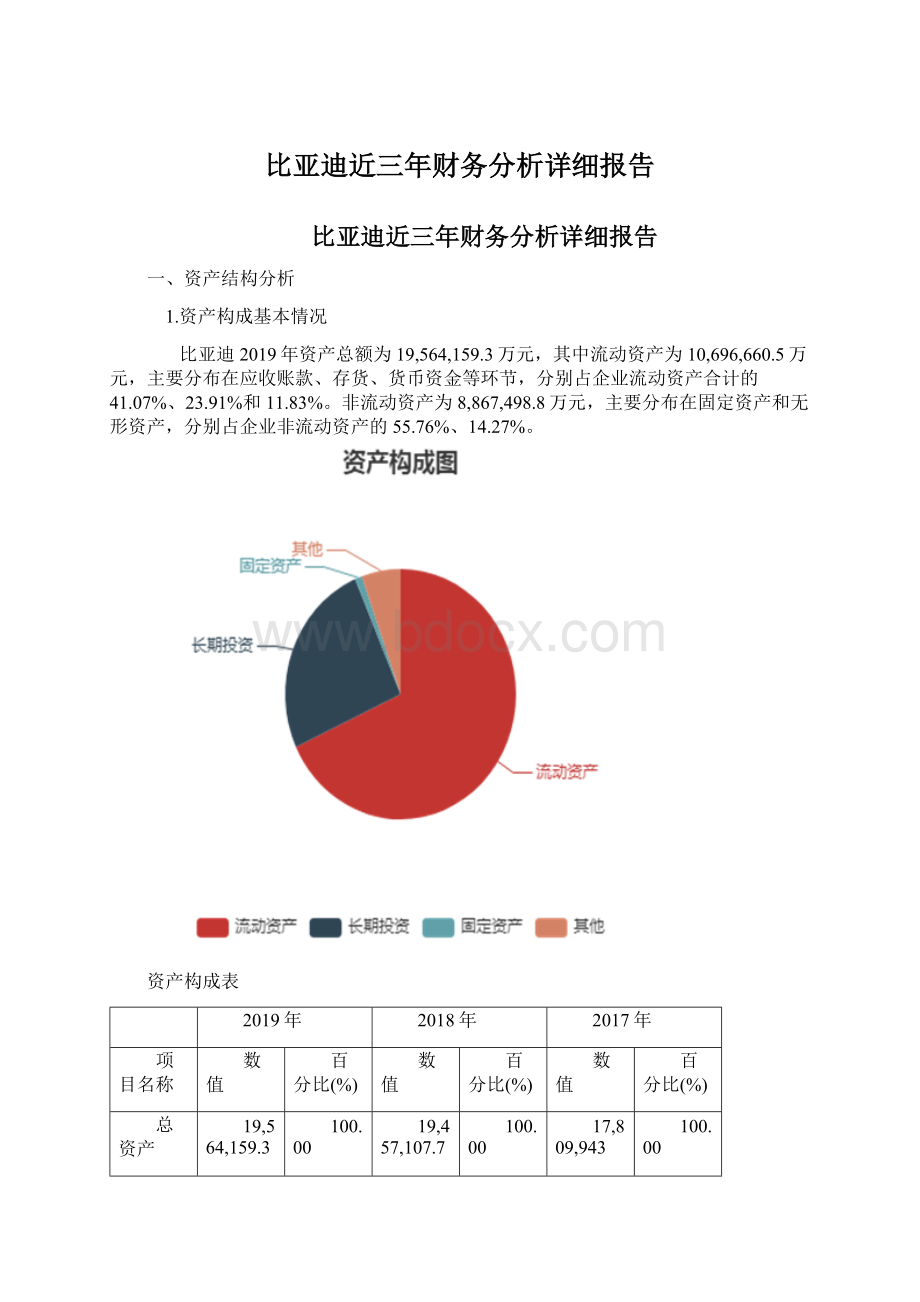

23.91

2,633,034.5

22.85

1,987,280.4

19.35

应收账款

4,393,379.5

41.07

4,928,353.4

42.78

5,188,068.1

50.52

其他应收款

156,119.4

1.46

101,037.8

0.88

82,549.9

0.80

交易性金融资产

3,434.5

0.03

45.1

0.00

应收票据

697,300.3

6.79

货币资金

1,265,008.3

11.83

1,305,209.5

11.33

990,269

9.64

2,321,562.4

21.70

2,553,377.2

22.16

1,322,971.5

12.88

3.资产的增减变化

2019年总资产为19,564,159.3万元,与2018年的19,457,107.7万元相比变化不大,变化幅度为0.55%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:

固定资产增加576,473万元,无形资产增加133,647.9万元,工程物资增加90,880.8万元,其他应收款增加55,081.6万元,开发支出增加36,321.9万元,其他非流动资产增加16,094.3万元,递延所得税资产增加12,662万元,在建工程增加8,226.6万元,交易性金融资产增加3,389.4万元,预付款项增加393.9万元,共计增加933,171.4万元;

以下项目的变动使资产总额减少:

长期待摊费用减少3,556.9万元,长期投资减少38,793.4万元,货币资金减少40,201.2万元,存货减少75,878.1万元,一年内到期的非流动资产减少166,977.9万元,应收账款减少534,973.9万元,其他流动资产减少834,802万元,共计减少1,695,183.4万元。

增加项与减少项相抵,使资产总额增长762,012万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2019年应收账款所占比例较高。

其他应收款所占比例基本合理。

存货所占比例基本合理。

2019年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

6.资产结构的变动情况

从流动资产与收入变化情况来看,流动资产与营业收入都在下降,与2018年相比,资产结构没有明显的恶化或改善情况。

主要资产项目变动情况表

增长率(%)

-7.16

12.2

31.24

-6.71

-30.86

46.18

13.2

1

-2.88

32.49

14.35

-10.86

-5.01

24.21

货币性资产

1,268,442.8

-2.82

1,305,254.6

-22.65

1,687,569.3

20.06

二、负债及权益结构分析

1.负债及权益构成基本情况

比亚迪2019年负债总额为13,304,017.3万元,资本金为272,814.3万元,所有者权益为6,260,142万元,资产负债率为68%。

在负债总额中,流动负债为10,802,894.7万元,占负债和权益总额的55.22%;

短期借款为4,033,236.5万元,非流动负债为2,501,122.6万元,金融性负债占资金来源总额的33.4%。

负债及权益构成表

负债及权益总额

所有者权益

6,260,142

32.00

6,069,397.9

31.19

5,995,748.7

33.67

流动负债

10,802,894.7

55.22

11,656,897.5

59.91

10,499,693.6

58.95

非流动负债

2,501,122.6

12.78

1,730,812.3

8.90

1,314,500.7

7.38

2.流动负债构成情况

企业短期融资性负债所占比例较大,约占流动负债的49.97%,表明企业的偿债压力较大。

企业经营活动派生的负债资金数额较多,约占流动负债的20.85%。

3.负债的增减变化情况

2019年负债总额为13,304,017.3万元,与2018年的13,387,709.8万元相比变化不大,变化幅度为0.63%。

2019年企业负债规模变化不大。

负债变动情况表

负债总额

13,304,017.3

-0.63

13,387,709.8

13.32

11,814,194.3

31.76

短期借款

4,033,236.5

6.73

3,778,897.7

5.63

3,577,491.6

43.04

应付账款

2,252,053

-10.43

2,514,212.7

7.82

2,331,952.9

19.58

其他应付款

625,050.1

-24.06

823,072.6

3.5

795,244.3

242.46

44.51

31.67

15.88

3,892,555.1

-14.27

4,540,714.5

19.65

3,795,004.8

20.54

4.负债的增减变化原因

以下项目的变动使负债总额增加:

长期借款增加510,032.9万元,应付债券增加289,177.8万元,短期借款增加254,338.8万元,一年内到期的非流动负债增加126,481.4万元,应付利息增加17,034.7万元,递延所得税负债增加3,655.6万元,交易性金融负债增加3,430.7万元,共计增加1,204,151.9万元;

以下项目的变动使负债总额减少:

预收款项减少30万元,应付职工薪酬减少7,287.4万元,应交税费减少46,752.1万元,其他非流动负债减少87,424万元,其他流动负债减少91,127.8万元,其他应付款减少198,022.5万元,应付账款减少262,159.7万元,应付票据减少749,312.2万元,共计减少1,442,115.7万元。

增加项与减少项相抵,使负债总额下降237,963.8万元。

5.权益的增减变化情况

2019年所有者权益为6,260,142万元,与2018年的6,069,397.9万元相比有所增长,增长3.14%。

所有者权益变动表

所有者权益合计

3.14

1.23

8.21

资本金

272,814.3

资本公积

2,453,066.6

2,452,444.3

0.2

2,447,429.3

0.01

盈余公积

409,931.3

6.69

384,241.6

12.69

340,976.2

10.99

未分配利润

2,105,623.4

2.72

2,049,823.3

6.56

1,923,592.4

18.46

6.权益的增减变化原因

以下项目的变动使所有者权益增加:

未分配利润增加55,800.1万元,盈余公积增加25,689.7万元,其他综合收益增加24,408.7万元,资本公积增加622.3万元,共计增加106,520.8万元。

三、实现利润分析

1.利润总额

2019年实现利润为243,113.1万元,与2018年的438,564万元相比有较大幅度下降,下降44.57%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2.营业利润

2019年营业利润为231,228.8万元,与2018年的424,176万元相比有较大幅度下降,下降45.49%。

以下项目的变动使营业利润增加:

公允价值变动收益增加1,521.9万元,营业成本减少180,105.5万元,资产减值损失减少84,541.6万元,营业税金及附加减少58,503.3万元,销售费用减少38,358.4万元,共计增加363,030.7万元;

以下项目的变动使营业利润减少:

财务费用增加1,693.1万元,管理费用增加38,058.5万元,营业收入减少231,618.4万元,投资收益减少105,710.7万元,共计减少377,080.7万元。

增加项与减少项相抵,使营业利润下降14,050万元。

3.投资收益

2019年投资收益为负80,869.5万元,与2018年的24,841.2万元相比,2019年出现较大幅度亏损,亏损80,869.5万元。

4.营业外利润

2019年营业外利润为11,884.3万元,与2018年的14,388万元相比有较大幅度下降,下降17.40%。

5.经营业务的盈利能力

从营业收入和成本的变化情况来看,2019年的营业收入为12,773,852.3万元,比2018年的13,005,470.7万元下降1.78%,营业成本为10,692,428.8万元,比2018年的10,872,534.3万元下降1.66%,营业收入和营业成本同时下降,但营业收入下降幅度大于营业成本,表明企业经营业务盈利能力下降。

实现利润增减变化表

营业收入

12,773,852.3

-1.78

13,005,470.7

22.79

10,591,470.2

2.36

实现利润

243,113.1

-44.57

438,564

-21.97

562,064.1

-14.43

营业利润

231,228.8

-45.49

424,176

-21.6

541,055.1

-9.62

投资收益

-80,869.5

-425.55

24,841.2

220.56

-20,605.3

71.62

营业外利润

11,884.3

-17.4

14,388

-31.52

21,009

-63.91

6.结论

在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。

四、成本费用分析

1.成本构成情况

2019年比亚迪成本费用总额为11,982,681万元,其中:

营业成本为10,692,428.8万元,占成本总额的89.23%;

销售费用为434,589.7万元,占成本总额的3.63%;

管理费用为414,099.7万元,占成本总额的3.46%;

财务费用为301,403.2万元,占成本总额的2.52%;

营业税金及附加为156,059.6万元,占成本总额的1.3%。

成本构成表(占成本费用总额的比例)

成本费用总额

11,982,681

12,304,438.2

10,137,331.7

营业成本

10,692,428.8

89.23

10,872,534.3

88.36

8,577,548.2

84.61

销售费用

434,589.7

3.63

472,948.1

3.84

492,528.8

4.86

管理费用

414,099.7

3.46

376,041.2

3.06

678,608.3

财务费用

301,403.2

2.52

299,710.1

2.44

231,440.1

2.28

营业税金及附加

156,059.6

1.30

214,562.9

1.74

132,947.7

1.31

2.总成本变化情况及原因分析

比亚迪2019年成本费用总额为11,982,681万元,与2018年的12,304,438.2万元相比有所下降,下降2.61%。

以下项目的变动使总成本增加:

管理费用增加38,058.5万元,财务费用增加1,693.1万元,共计增加39,751.6万元;

以下项目的变动使总成本减少:

销售费用减少38,358.4万元,营业税金及附加减少58,503.3万元,资产减值损失减少84,541.6万元,营业成本减少180,105.5万元,共计减少361,508.8万元。

增加项与减少项相抵,使总成本下降321,757.2万元。

成本构成变动情况表(占营业收入的比例)

83.71

83.60

80.99

1.22

1.65

1.26

3.40

3.64

4.65

3.24

2.89

6.41

2.30

2.19

3.营业成本控制情况

2019年营业成本为10,692,428.8万元,与2018年的10,872,534.3万元相比有所下降,下降1.66%。

4.销售费用变化及合理性评价

2019年销售费用为434,589.7万元,与2018年的472,948.1万元相比有较大幅度下降,下降8.11%。

2019年在销售费用大幅度下降的同时营业收入也有所下降,企业控制销售费用支出的政策并没有取得预期成效。

5.管理费用变化及合理性评价

2019年管理费用为414,099.7万元,与2018年的376,041.2万元相比有较大增长,增长10.12%。

2019年管理费用占营业收入的比例为3.24%,与2018年的2.89%相比变化不大。

但企业经营业务的盈利水平出现较大幅度下降,应当关注其他成本费用增长情况。

6.财务费用变化情况

2019年财务费用为301,403.2万元,与2018年的299,710.1万元相比变化不大,变化幅度为0.56%。

五、现金流量分析

1.现金流入结构分析

2019年现金流入为19,591,983.2万元,与2018年的18,581,226.3万元相比有所增长,增长5.44%。

企业通过销售商品、提供劳务所收到的现金为10716611.90万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的54.70%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加1474100.70万元。

企业通过增加负债所取得的现金也占不小比重,占企业当期现金流入总额的29.85%。

这部分新增借款有88.70%用于偿还旧债。

这部分新增借款35.71%用于长期性投资活动。

2019年经营现金收益率为11.54%,与2018年的9.63%相比有所提高,提高1.91个百分点。

现金流入结构表

现金流入总额

19,591,983.2

18,581,226.3

15,477,797.4

10,716,611.9

54.70

10,381,299.1

55.87

9,434,058.5

60.95

投资收回、资产变卖

41,311.9

0.21

395,999.6

2.13

22,772.2

0.15

新增投资

178.6

1,083.5

借款

5,847,830.3

29.85

5,296,497.7

28.50

4,603,285.1

29.74

投资活动收益

6,840.1

7,418.4

0.04

4,086.6

其它

2,979,210.4

15.21

2,498,928

13.45

1,413,595

9.13

2.现金流出结构分析

2019年现金流出为19,544,992.6万元,与2018年的18,360,360.3万元相比有所增长,增长6.45%。

最大的现金流出项目为购买商品和接受劳务所支付的现金,占现金流出总额的36.29%。

现金流出结构表

现金流出总额

19,544,992.6

18,360,360.3

15,320,634.7

购买原材料

7,093,225.5

36.29

7,257,813.2

39.53

6,809,466.3

44.45

工资性支出

2,031,615.7

10.39

1,882,451.8

10.25

1,548,285.3

10.11

税金

358,944.3

1.84

437,063.1

2.38

359,531.2

2.35

资产购置

2,062,716

10.55

1,784,239

9.72

1,477,656.1

对外投资

108,893.9

0.56

82,931.3

0.45

160,662.2

1.05

偿还债务

6,859,891.8

35.10

5,755,719.6

31.35

3,624,936.7

23.66

利润分配

438,870.2

2.25

412,019.3

2.24

320,131.6

2.09

590,835.2

3.02

748,123

4.07

1,019,965.3

6.66

3.现金流动的稳定性

2019年,营业收到的现金有所增加,经营活动现金流入的稳定性有所增强。

2019年,工资性支出有所增加,企业现金流出的刚性增加。

2019年,最大的现金流入项目依次是:

提供劳务收到的现金;

取得借款收到的现金;

收到其他与经营活动有关的现金;

收到的税费返还。

最大的现金流出项目依次是:

接受劳务支付的现金;

偿还债务支付的现金;

无形资产和其他长期资产支付的现金;

支付给职工以及为职工支付的现金。

现金流入流出对比表

流入项目

数值(万元)

流出项目

提供劳务收到的现金

接受劳务支付的现金

取得借款收到的现金

偿还债务支付的现金

收到其他与经营活动有关的现金

349,057.8

无形资产和其他长期资产支付的现金

收到的税费返还

30

- 配套讲稿:

如PPT文件的首页显示word图标,表示该PPT已包含配套word讲稿。双击word图标可打开word文档。

- 特殊限制:

部分文档作品中含有的国旗、国徽等图片,仅作为作品整体效果示例展示,禁止商用。设计者仅对作品中独创性部分享有著作权。

- 关 键 词:

- 亚迪近 三年 财务 分析 详细 报告

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

对中国城市家庭的教育投资行为的理论和实证研究.docx

对中国城市家庭的教育投资行为的理论和实证研究.docx

抗战中的英雄人物PPT课件下载推荐.ppt

抗战中的英雄人物PPT课件下载推荐.ppt