电子元器件行业深度报告文档格式.docx

电子元器件行业深度报告文档格式.docx

- 文档编号:21430106

- 上传时间:2023-01-30

- 格式:DOCX

- 页数:15

- 大小:1.56MB

电子元器件行业深度报告文档格式.docx

《电子元器件行业深度报告文档格式.docx》由会员分享,可在线阅读,更多相关《电子元器件行业深度报告文档格式.docx(15页珍藏版)》请在冰豆网上搜索。

CISC方法试图最小化每个程序的指令数量,从而牺牲每个指令的周期数量。

基于CISC体系结构的计算机旨在降低内存成本。

RISC(精简指令集计算机)由于其能效高而用于便携式设备,是一种使用高度优化的指令集的微处理器架构,以每个程序的指令数为代价减少了每个指令的周期,流水线化是RISC的独特功能之一。

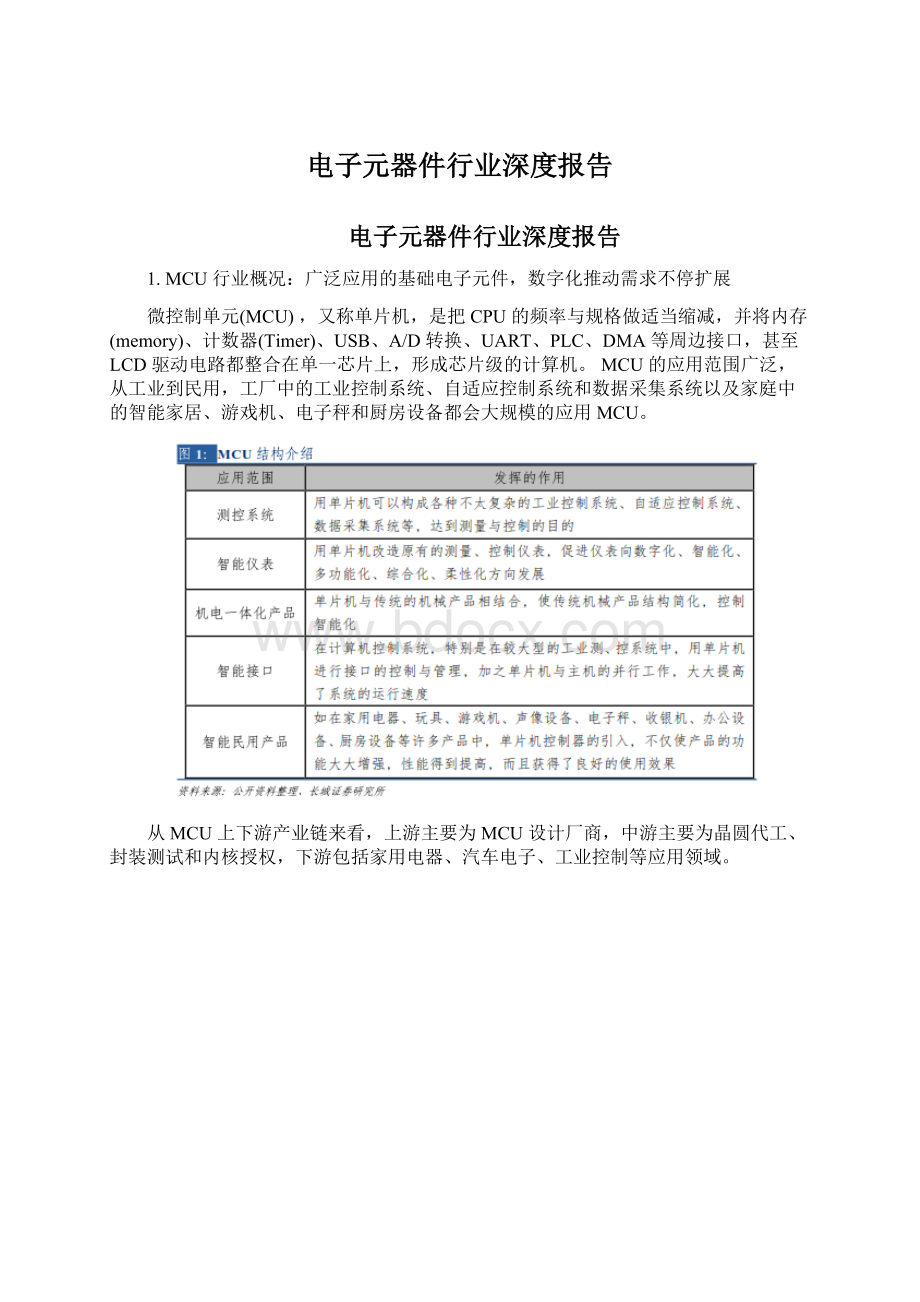

MCU按应用广度可分为通用型和专用型。

通用型将可开发的资源(ROM、RAM、I/O、EPROM)等全部提供给用户。

专用型是指其硬件及指令是按照某种特定用途而设计,例如录音机机芯控制器、打印机控制器、电机控制器等。

2.行业需求端:

5G提供万物互联新引擎,汽车电子提供蓝海赛道

2.1MCU市场概况

从MCU下游需求情况来看,汽车、工控/医疗、计算机是主要的下游应用,分别占据33%、25%、23%的份额,消费电子占据8%的份额。

随着嵌入式系统广泛应用以及物联网的快速发展,设备接入量大幅提高,MCU需求持续增长。

根据ICInsights预测,2019年全球MCU市场规模204亿美元,预计2022年可达239亿美元。

2.2智能汽车为MCU市场注入新成长动能

MCU是运动控制的核心芯片,在汽车电子的有着非常广泛的应用,从电机控制到信息娱乐系统和车身控制等均发挥着重要作用。

在ADAS以及自动驾驶领域中,MCU也发挥着重要作用,主要配合负责感知的高算力MPU或SoC,根据当前车辆的运动状况和感知目标进行控制变量的计算,如输出给底盘域的角度、扭矩信号或告警逻辑的判断。

根据市场研究公司iSuppli的报告的数据,在一辆车装备的所有半导体器件中,MCU大概占三成。

一辆汽车需要用到数量众多的MCU,以奥迪Q7为例,该车用了7个供应商的38个MCU,其中动力域采用2枚英飞凌MCU;

底盘和安全域使用4个瑞萨MCU、4个NXPMCU,2个Microchip、以及TI和英飞凌各1个;

ADAS和娱乐域这块,也用了多颗MCU。

随着汽车集成的摄像头、雷达和激光雷达等传感器数量的大幅提升,为了保证应用和通信的安全,汽车MCU的需求以及性能都将大幅提高。

另外,随着新能源汽车的发展,车载MCU还需要为车载充电机、电池管理,整车控制器和马达主驱等应用提供支持。

在车联网方面,联网汽车产生的海量数据和云之间的通信也需要MCU提供强大的实时计算能力和资源,随着车联网的普及,对汽车MCU的需求也将大幅提高。

在车用MCU市场规模方面,根据ICInsights的数据,2020年市场规模65亿美元,同比上升1%,预计到2023年将达到81亿美元,2020-2023年CAGR为7.7%。

2.35G赋能物联网有望带动MCU市场快速成长

MCU是物联网的核心,是各种互连设备的中央处理元件,目前已经被大量应用在物联网的三个领域——智能家居和城市、智慧工业、智能万物,每一种应用都有处理和安全需求。

单个MCU芯片上集成了多种功能模块和接口,包括存储器、I/O端口、时钟、A/D转换、PWM等,以及SPI、I2C、ISP等数据传输接口,并且现在32位MCU已经成为主流。

物联网的应用生态基本遵循云-管-端的架构,其中云端是线上的负责处理大量的数据的服务器,管指的是连接通信的管道,端是设备终端或传感终端,大部分物联网都是将传感终端连接到云端,MCU的应用一般是在“管”和“端”。

随着5G的加快部署,以及LoRa与NB-IoT等低功耗广域网铺开应用,全球物联网设备连接数据激增,从智能汽车、智能家居到企业资产管理设备再到工业设备,广泛的连接推动信息科技由移动互联迈向万物互联。

根据IDC的数据,2020年全球物联网连接规模达到300亿,预计到2024年全球物联网的连接量将接近650亿,CAGR高达21%。

物联网的快速发展将带来相关芯片需求的大增,根据BISResearch的数据,2019年至2029年全球物联网芯片市场规模年复合增速可达15.18%,到2029年,全球物联网芯片的市场规模将超过386.1亿美元。

MCU作为物联网设备的核心芯片之一,有望充分受益于物联网市场的快速发展。

3.行业供给端:

供应呈现海外垄断局面,芯片缺货潮提供国产化加速窗口

3.1头部厂商集中度提升,海外垄断程度高

随着MCU技术的发展,从4位发展至64位,整体性能逐步优化。

目前应用最为广泛的是32位和8位MCU,32位在性价比上远高于16位并可应用于大部分场景,8位在功耗和价格上具有明显优势。

据ICInsights数据,2020年32位MCU占比约62%,预计到2024年,32位MCU占比将达71%,4/8/16位MCU占比将逐年下降。

MCU头部厂商在技术迭代过程中布局较为完整,从4/8位至64位的产品种类较全,在软硬件定义上具备较强竞争力。

全球MCU市场前8大厂商均为欧美日系厂商,Microchip、ST、Renesas、TI、NXP市占率分别为20%、17%、14%、12%与9%,CR5高达72%,CR10高达87%,MCU市场头部厂商份额相对集中。

在海外龙头发展过程中,MCU厂商或子业务经历多次大规模收并购。

NXP在2015年以118亿美金收购飞思卡尔。

Microchip在2016年收购Atmel。

Cypress在2015年以40亿美金收购Spansion;

Cypress在2019年被英飞凌以101亿美元收购。

Skyworks在2021年以27.5亿美金收购SiliconLabs。

在多轮收并购浪潮中,MCU头部厂商集中度进一步提升。

在全球MCU市场中,中国厂商的市场份额仍较低。

在中国MCU市场,头部厂商份额与全球市场存在一定差异,前五大厂商Renesas、NXP、ST、Microchip、Toshiba市场份额分别为17%、14%、8%、8%和7%,CR5约为54%,CR9约为76%。

国内MCU市场头部集中度仍较高,但集中度低于全球市场,主要由于国内MCU厂商众多,但国内主要厂商收入规模仍较低。

3.2受益芯片缺货潮,国产厂商迎历史发展窗口

国内MCU厂商数量上较多,但收入规模相对较小。

上市公司兆易创新2020年整体收入规模44.97亿元,其中MCU业务收入7.55亿元,占比约16.8%,MCU毛利率47.61%。

中颖电子2020年收入10.12亿元,毛利率40.55%。

乐鑫科技2020年收入8.31亿元,毛利率41.29%。

国产MCU龙头企业营收规模相比海外龙头规模仍较低,具有较大国产化替代空间。

全球MCU厂商毛利率水平相对较高,Microchip和TI整体毛利率高达60%以上,MCU业务未单独拆分,预计毛利率水平行业领先。

国内产商兆易创新、中颖电子、乐鑫科技毛利率水平约40%~50%。

其中兆易创新今年MCU快速发展,2020年MCU业务收入增速达70%,毛利率提升至47.61%,具备一定国际竞争力,有望加速实现国产化。

在通用型MCU细分赛道中,Cortex-MMCU领军企业为ST和NXP,分别深耕于消费/工业以及汽车领域。

2018年,中国Cortex-M市场中,ST占比约47%,NXP占比约25%,国内厂商兆易创新占比约9%。

兆易创新MCU产品主要为基于ARMCortex-M系列32位通用MCU产品,以及于2019年8月推出的全球首颗基于RISC-V内核的32位通用MCU产品。

GD32作为中国32位通用MCU领域的主流产品,以28个系列360余款产品供市场选择,广泛应用于工业和消费类嵌入式市场。

兆易创新MCU产品累计出货数量已超过5亿颗,客户数量超过2万家,随着其产品系列日趋丰富,生态链逐渐完善,逐步建立起产品品牌,在32位通用型MCU领域,公司有望加速实现国产化替代。

此外,目前晶圆代工产能紧缺,海外头部MCU厂商主要以IDM模式为主,产能扩张进度慢于纯晶圆代工厂,并在疫情等影响下出现严重缺货现象。

国内MCU公司主要以Fabless模式为主,受益于台湾以及大陆地区成熟制程产能扩张加速,国内MCU头部企业有望拿到更多增量代工产能,加速抢占市场,国内厂商有望在此轮芯片缺货潮中缩小与海外龙头的差距。

4.推荐标的

4.1兆易创新(603986):

深耕MCU市场,打开长期成长空间

公司成立于2005年,始终致力于各类存储器、控制器及周边产品的设计研发,并在韩国、美国、日本等地通过产品分销商为客户提供优质便捷的本地化服务。

公司产品为NORFlash、NANDFlash及MCU,广泛应用于手持移动终端、消费类电子产品、个人电脑及周边、网络、电信设备、医疗设备、办公设备、汽车电子及工业控制设备等各个领域。

受益于5G技术的快速发展以及集成电路产业国产替代进程的不断深化,叠加人工智能、物联网和虚拟现实的出现,集成电路产品的市场需求不断扩大。

公司主要产品闪存芯片、微控制器和传感器销售额不断上升。

自2019第三季度公司NorFlash市场份额提升到18.3%,排名全球第三后,公司陆续推出NANDFlash和MCU。

目前公司产品已形成“存储(NOR/NANDFlash、DRAM)+控制(MCU)+传感(思立微)”的战略布局。

公司2019年收入为32.03亿元,其中存储芯片销售收入25.56亿元,收入占比79.79%,微控制器产品4.44亿元,收入占比13.85%,传感器产品2.03亿元,收入占比6.34%,其他业务收入0.01亿元,收入占比0.02%。

公司2019年公司实现营收32.03亿元,同比增长32.02%;

归母净利润6.07亿元,同比增长49.88%。

2019年毛利率40.51%,同比下降2.26pct。

2019年公司经营活动现金流净额9.67亿元,占营收比例30.2%,占比略有提升。

公司业绩上升主要受到市场需求增加、产品结构优化,以及上海思立微并入合并报表影响。

2020年前三季度公司实现营收31.74亿元,同比上升44.02%,归母净利润6.73亿元,同比上升49.65%,剔除预收账款的资产负债率14.93%,相比2019年显著下降显,偿债能力大幅提升。

公司的MCU产品上已经有了24条完整的产品线,有超过300款可选型号,全系销量超过4亿颗。

在MCU赛道中,公司MCU覆盖的品类较为全面,包括运动控制、能源控制、工业控制、安防设备、健康领域等众多领域,具体应用场景如日常的汽车、电子产品、血氧仪等。

公司主打的基于RISC-V内核的32位通用MCU兼容性较强,为公司打开下游场景应用奠定了扎实的基础。

同时,在国内厂商激烈竞争的情况下,基于RISC-V内核的32位处理器也使得公司脱颖而出,拥有更强竞争力。

4.2中颖电子(300327):

国产MCU龙头企业,AMOLED和锂电池管理业务齐发力

公司成立于1994年,是一家专注于单片机集成电路设计与销售的高新技术企业。

公司专注于单片机(MCU)产品集成电路设计,MCU母体包括8-bitFlashMCU、8-bitOTP/MaskMCU、16-bitDSP、4-bitOTP/MaskMCU。

公司结合MCU的开发经验,采用高压制程,开拓了锂电池管理和保护产品线。

产品广泛应用于笔记本电脑、智能手机、平板电脑、电动工具、电动自行车、UPS和移动基站等领域的锂电池管理和保护。

同时,还扩充了OLED系列产品,践行环保节能的先进理念。

公司2020年收入为10.12亿元,其中工业控制收入9.50亿元,收入占比93.82%,显示驱动类产品0.63亿元,收入占比6.18%。

公司2020年实现营收10.12亿元,同比增长21.35%;

归母净利润2.09亿元,同比增长10.61%。

公司业绩增长主要受各领域客户需求强劲增长所致。

在家电MCU方面,受疫情影响,消费者在家用餐次数增多,生活电器及厨电市场快速增长,公司MCU市占率逐步提升。

在电动自行车MCU方面,疫情和新国标的落地刺激了电动自行车整车市场销售,公司电机控制产品在电动自行车市场的占有率进一步提高。

在锂电池管理芯片方面,由于终端客户国产化替代意愿的不断增强和美、日竞争者的产能收紧,公司在手机市场取得突破。

在显示驱动方面,由于OLED面板良率的提升和手机市场AMOLED需求的持续提升,公司的AMOLED业务势头良好。

2021Q1,公司实现营收3.06亿元,同比增长51.95%;

实现归母净利润0.68亿元,同比增长60.73%;

实现扣非后归母净利润0.58亿元,同比增长61.65%。

公司一季度销售增长较快的产品主要为锂电池管理芯片及AMOLED显示驱动芯片,主要由于产品在国内品牌手机应用逐步实现进口替代且公司产品竞争力强、良率改善明显。

盈利能力方面,21Q1毛利率达44.53%,同比提升3.61pct,环比提升4.57%;

净利率达21.67%,同比提升2.31pcts,环比提升0.34pct,公司毛利率及净利率同比环比均有所上升,盈利能力不断加强。

现金流方面,2019年和2020年经营性现金流保持较高水平,其中2020年经营性活动现金流净额为2.16亿元,同比下降1.75%,主要是由研发支出上升所致。

公司作为国内较大工控单芯片厂家,在全球MCU的销售占比约为0.5%。

此外,公司在国内的家电MCU及国内锂电池管理芯片领域占有一席之地,凭借研发核心技术,发挥贴近国内客户的优势,在技术创新、产品质量及性价比等方面具有核心竞争优势。

4.3乐鑫科技(688018):

WIFIMCU领域行业龙头,全面拥抱IoT时代

公司是物联网Wi-Fi解决方案专业供应商,专注于物联网Wi-FiMCU通信芯片及其模组的研发、设计及销售。

公司主要产品Wi-FiMCU是智能家居、智能照明、智能支付终端、智能可穿戴设备、传感设备及工业控制等物联网领域的核心通信芯片。

公司产品在集成度、产品尺寸、计算能力、射频、内存、功耗、综合性价比等多个方面均拥有比较优势,具有较强的进口替代实力和国际市场竞争力。

公司2020年收入为8.31亿元,其中芯片收入4.41亿元,收入占比53.10%,模组产品3.80亿元,收入占比45.71%,其他主营业务收入0.10亿元,收入占比1.20%。

公司2020年公司实现营收8.31亿元,同比增长9.75%,主要是由于本报告期产品销量增长以及公司为应对疫情影响而实施降价策略综合所致;

归母净利润1.04亿元,同比下降34.35%,主要由于毛利率下滑和研发投入增加;

此外,公司继续加大研发投入,研发费用较去年同期增长61.00%。

毛利率方面,受疫情影响,公司在2020Q1执行了特殊的降价策略,价格进行了大幅下调,导致2020年毛利率为41.29%,同比下降5.74pct。

公司2020年经营活动产生的现金流量净额0.36亿元,同比下降64.76%,主要系公司应对行业产能紧张以及预期的下一季度销售积极采购备货。

存货与同比增加0.98亿元,导致采购付款增幅高于因销售增长导致的收款增幅所致。

由于公司与上游供应商关系稳固、具有规模效应、自主研发低IP授权费用,公司硬件产品性能强质量好、价格低,未来凭借差异化竞争策略,有望进一步提升市占率,预计2020年公司产品在Wi-FiMCU领域市场份额为35%以上,仍位列第一。

此外,公司已具备基于开源RSIC-V指令集自研MCU能力,两款新品有望在2021年成为爆品,公司自主研发的IDF操作系统,有望帮助公司构建深厚壁垒。

- 配套讲稿:

如PPT文件的首页显示word图标,表示该PPT已包含配套word讲稿。双击word图标可打开word文档。

- 特殊限制:

部分文档作品中含有的国旗、国徽等图片,仅作为作品整体效果示例展示,禁止商用。设计者仅对作品中独创性部分享有著作权。

- 关 键 词:

- 电子元器件 行业 深度 报告

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

铝散热器项目年度预算报告.docx

铝散热器项目年度预算报告.docx