南山铝业财务报表共13页文档格式.docx

南山铝业财务报表共13页文档格式.docx

- 文档编号:20964058

- 上传时间:2023-01-26

- 格式:DOCX

- 页数:13

- 大小:64.18KB

南山铝业财务报表共13页文档格式.docx

《南山铝业财务报表共13页文档格式.docx》由会员分享,可在线阅读,更多相关《南山铝业财务报表共13页文档格式.docx(13页珍藏版)》请在冰豆网上搜索。

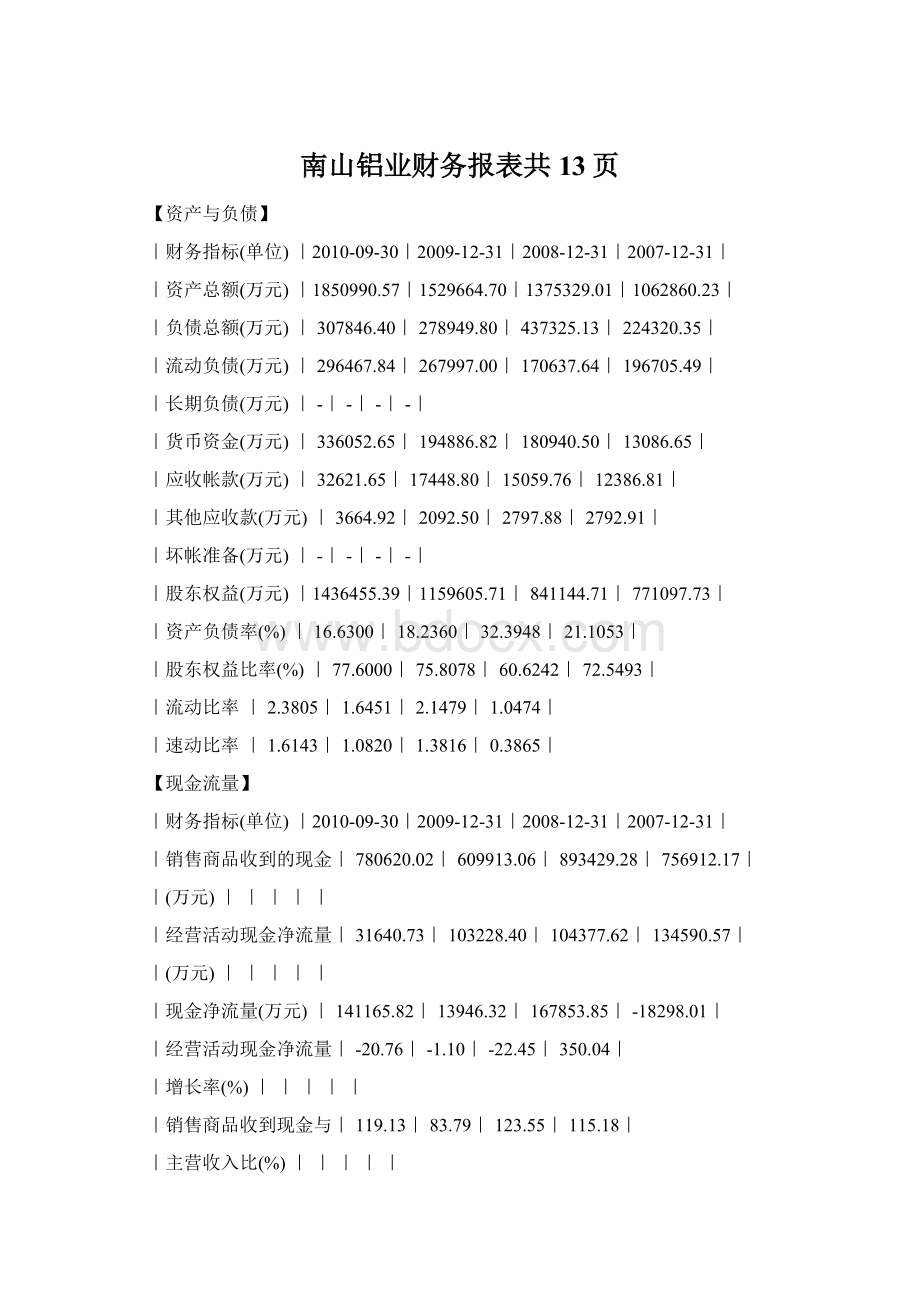

|现金净流量与净利润|285.60|19.51|266.92|-15.93|

|比(%)|||||

|投资活动的现金净流|-104523.49|-106237.36|-223536.63|-103085.99|

|量(万元)|||||

|筹资活动的现金净流|214517.76|18247.37|287012.86|-49802.60|

【利润构成与盈利能力】

|主营业务收入(万元)|655247.20|727911.24|723158.83|657179.54|

|主营业务利润(万元)|-|-|-|-|

|经营费用(万元)|11389.92|18435.18|12984.75|10164.05|

|管理费用(万元)|14009.37|14288.37|8424.62|5801.40|

|财务费用(万元)|2876.68|5384.65|5192.99|4055.51|

|三项费用增长率(%)|20.89|43.25|32.87|83.01|

|营业利润(万元)|66952.84|93748.00|84151.56|160946.60|

|投资收益(万元)|1648.89|393.00|-28.05|-|

|补贴收入(万元)|-|-|-|-|

|营业外收支净额(万|631.38|1490.07|-21.13|-1418.28|

|元)|||||

|利润总额(万元)|67584.22|95238.07|84130.43|159528.32|

|所得税(万元)|5737.95|8021.53|-2933.64|23788.90|

|净利润(万元)|49427.14|71481.61|62885.94|114898.91|

|销售毛利率(%)|15.13|18.21|17.46|28.33|

|主营业务利润率(%)|10.21|-|-|-|

|净资产收益率(%)|3.44|6.16|7.48|14.90|

【历年简要财务指标】

|财务指标(单位)|2010-09-30|2010-06-30|2010-03-31|2009-12-31|

|每股收益(元)|0.2700|0.1600|0.0700|0.5000|

|每股收益扣除(元)|0.2700|0.1600|0.0700|0.5000|

|每股净资产(元)|7.4300|7.3131|7.3400|7.0200|

|调整后每股净资产(|-|-|-|-|

|净资产收益率(%)|3.4409|2.0139|0.8287|6.1600|

|每股资本公积金(元)|4.6350|4.6350|4.6357|4.1073|

|每股未分配利润(元)|1.6085|1.5002|1.5184|1.7079|

|主营业务收入(万元)|655247.20|436113.29|202568.81|727911.24|

|投资收益(万元)|1648.89|1093.45|503.18|393.00|

|净利润(万元)|49427.14|28486.32|11757.73|71481.61|

|财务指标(单位)|2009-09-30|2009-06-30|2009-03-31|2008-12-31|

|每股收益(元)|0.2400|0.1200|0.0500|0.4800|

|每股收益扣除(元)|0.2400|0.1100|0.0400|0.4800|

|每股净资产(元)|6.8300|6.4000|6.4200|6.3800|

|净资产收益率(%)|3.5100|1.8300|0.7100|7.4800|

|每股资本公积金(元)|4.1073|3.4181|3.4180|3.4180|

|每股未分配利润(元)|1.5701|1.7821|1.8107|1.7650|

|主营业务收入(万元)|518191.68|308510.21|135091.77|723158.83|

|投资收益(万元)|302.17|144.84|55.07|-28.05|

|净利润(万元)|39602.16|15447.70|6030.90|62885.94|

【每股指标】

|审计意见|-|标准无保留|标准无保留|标准无保留|

|||意见|意见|意见|

|每股收益(元)|0.2700|0.5000|0.4800|0.8700|

|每股收益扣除(元)|0.2700|0.5000|0.4800|0.8800|

|每股净资产(元)|7.4300|7.0200|6.3800|5.8500|

|每股资本公积金(元)|4.6350|4.1073|3.4180|3.2538|

|每股未分配利润(元)|1.6085|1.7079|1.7650|1.3882|

|每股经营活动现金流|0.1600|0.6300|0.7914|1.0205|

|量(元)|||||

|每股现金流量(元)|0.7299|0.0800|1.2727|-0.1387|

【经营与发展能力】

|存货周转率(%)|2.94|4.27|4.42|4.19|

|应收账款周转率(%)|26.17|44.78|52.70|61.44|

|总资产周转率(%)|0.39|0.50|0.59|0.65|

|主营业务收入增长率|26.44|0.66|10.04|181.44|

|营业利润增长率(%)|20.05|11.40|-47.71|459.09|

|税后利润增长率(%)|24.80|13.67|-45.27|543.59|

|净资产增长率(%)|23.87|37.86|9.08|13.16|

|总资产增长率(%)|21.00|11.22|30.54|9.10|

【2.异动分析】

|财务指标(单位)|2010-09-30|2009-09-30|变动幅度(%)|

|货币资金(万元)|336052.65|146650.34|129.15|

|存货(万元)|227158.38|134727.17|68.61|

|流动资产合计(万元)|705763.90|402776.19|75.22|

|在建工程(万元)|58677.52|161725.73|-63.72|

|应付账款(万元)|92709.86|44673.15|107.53|

|应付税金(万元)|3673.36|16657.01|-77.95|

|支付给职工以及为职工|24501.92|10964.55|123.46|

|支付的现金(万元)||||

|支付的各项税费(万元)|22895.40|14463.01|58.30|

|支付其他与经营活动有|14732.39|9191.18|60.29|

|关现金(万元)||||

|(筹资)现金流入小计(|388093.22|152422.20|154.62|

|万元)||||

|再其中:

子公司支付的|-|20300.00|-100.00|

|少数股东的股利(万元)||||

|筹资活动产生的现金流|214517.76|7410.88|2794.63|

|量净额(万元)||||

|现金及现金等价物净增|141165.82|-34290.16|511.68|

|加额(万元)||||

【3.环比分析】

|2009年度|

||主营收入(万元)|占年度比重(%)|净利润(万元)|占年度比重(%)|

|一季度|135091.77|18.56|6030.90|8.44|

|二季度|173418.44|23.82|9416.81|13.17|

|三季度|209681.47|28.81|24154.46|33.79|

|四季度|209719.56|28.81|31879.45|44.60|

|2008年度|

|一季度|152910.33|-|25823.85|41.06|

|二季度|211920.48|-|21564.39|34.29|

|三季度|-|-|12864.02|20.46|

|四季度|-|-|2633.69|4.19|

(一)指标分析

(1)偿债能力分析

2009年末流动比率=92459/55684=1.6604,

速动比率=(92459-7727)/55684=1.5217,

现金比率=65944/55684=1.1843,

资产负债率=113757/310514=0.3664

流动比率,速动比率,现金比率作为衡量企业短期偿债能力的一个重要财务指标,其值越高说明企业的偿债能力就越强,但不是越高越好,太高则可能说明该企业没有将流动资产充分利用,而滞留在流动资产上的资金太多,所以一般认为,2:

1是流动比率的一个比较合适的比率,1:

1是速动比率的一个比较合适的比率。

该公司09年的流动比率由年初的1.8264变成年末的1.6604,而速动比率由年初的1.6425变为年末1.521,现金比率由年初的1.3844变为年末的1.1843,通过各种数据的分析,可以表明该年该公司的短期偿债能力有所下降。

资产负债率,产权比率,偿债保障比率则是衡量一个企业长期负债能力的重要指标,该比率越高,企业长期偿债能力越差,财务风险越大。

09年的资产负债率由年初的0.3745转变为年末的0.3664,产权比率由年初的0.5988转变为年末的0.5782,偿债保障比率由年初的2.3576转变为年末的2.0340,此数据显示09年的该企业的长期偿债能力的有所增强。

而作为另一个衡量企业长期偿债能力的指标则是利息保障倍数,其反映企业经营所得支付债务利息的能力,此比率太低说明企业难以保证用经营所得来按时按量支付债务利息,从而引起债权人的担心,一般认为该比率至少要大于1,该公司的09年该比率是上升的,进一步说明,该企业的长期负债能力是增强的。

(2)营运能力分析

通过分析营运能力可以了解企业的营业状况及经营管理水平,资金周转状况则可以对其有个较好的反应,所以,作为反应了在一个会计年度里的周转次数的周转率就是一个很好的衡量指标。

应收账款周转率在09年由年初15.9769变为年末的16.0721,是变大的,说明应收账款的流动性越强。

存货周转率由年初的7.6326变为年末的7.8985,也是上升的说明该公司销售能力增强,该公司的资产流动性也有变好趋势。

固定资产周转率也是变大的,而流动资产周转率,总资产周转率则降低了,说明该公司流动资产周转速度减慢,在此方面的资金利用效率有所下降。

(3)盈利能力分析

盈利是企业的重要经营指标,是企业生存发展的物质基础。

资产报酬率(净利率),股东权益报酬率,销售毛利率,销售净利率都是反应企业正常经营活动的盈利能力的重要指标。

09年资产净利率由年初的0.1153变为年末的0.118,股东权益报酬率由年初的0.1846变为年末的0.1874,都是上升的,销售净利率由年初的27.8299变为年末的28.641,说明该企业的盈利能力是增强的。

另一方面,其销售毛利率由年初的变为年末的49.4918变为年末的49.3158,是降低的,说明其销售毛利是降低的,通过销售获得利润的能力是减弱的。

(4)每股指标分析

通过上表可以看出,该公司的09年的每股利润由年初的1.499变为年末的1.7469,说明其该公司的盈利能力增强的,每股现金流量由年初的2.2236变为年末的2.8118,说明该公司的支付现金股利的能力也是增强的。

(5)发展能力分析

发展能力也称成长能力,表现企业的增长能力。

该企业的销售增长率由年初的30.4797变为年末的13.235,其资产增长率由年初的16.5756变为年末的11.5324,股权资本增长率由年初的16.5756变为年末的12.9878,利润增长率由年初的17.017变为年末的16.5353,总之都是降低的,说明该公司的发展能力是减弱的。

(二)资产负债表分析

(1)总资产变化分析。

2008年的资产总额为278407百万元,比2007年增加了39586百万元,增长16.58%;

2009年的资产总额310514百万元,比2008年增加了32107百万元,增长了11.53%。

(2)流动资产变化分析。

2008年流动资产为77906百万元,比2007年增加了5779百万元,增长8.01%;

2009年流动资产总额为92459百万元,比2008年增加了14553百万元,增长了18.68%。

(3)固定资产变化分析。

2008年固定资产为132069百万元,比2007年增加了15699百万元,增长13.49%;

2009年固定资产总额为146362百万元,比2008年增加了14293百万元,增长了10.82%。

以上分析说明中国神华2009年资产增长的速度较2008年有所降低,其中固定资产的增长速度下降,而流动资产的增长速度加快,这反映了神华减缓了其资产规模的扩张速度。

(4)负债总额变化分析。

2008年的负债总额为104267百万元,比2007年增加了14262百万元,增长15.85%,其中流动负债增加了9285百万元,增长27.82%,长期负债增加了4977百万元,增长8.79%.;

2009年的负债总额为113757百万元,比2008年增加了9490百万元,增长9.1%,其中流动负债增加了13028百万元,增长30.54%,长期负债减少了3538百万元。

可见,中国神华2009年负债增长速度有所下降,其中流动负债的增长速度明显加快了许多,甚至超过了总负债的增长速度,但长期负债不但没有增加,反而减少了,可以认为其偿债能力良好。

(5)股东权益变化分析。

2008年股东权益为174140百万元,比2007年增加了25324百万元,增长17.02%;

2009年股东权益总额为196757百万元,比2008年增加了22617百万元,增长了12.99%。

2、比较利润表分析

(1)营业收入变化分析。

2008年的营业收入为107133百万元,比2007年增加了25026百万元,增长30.47%;

2009年的营业收入121312百万元,比2008年增加了14179百万元,增长了13.23%。

(2)成本费用变化分析。

2008年的营业成本为54111百万元,比2007年增加了13395百万元,增长32.9%;

2009年的营业成本61486百万元,比2008年增加了7375百万元,增长了13.63%。

2008年的营业税金及附加为2717百万元,比2007年增加了885百万元,增长48.31%;

2009年的营业税金及附加3786百万元,比2008年增加了1069百万元,增长了39.34%。

2008年的销售费用、管理费用和财务费用三项费用之和为12840百万元,比2007年增加了3028百万元,增长30.86%;

2009年为11826百万元,比2008年减少了1014百万元。

(3)利润变化分析。

营业利润2008年为37501百万元,比2007年增加了7542百万元,增长25.17%,2009年为44189百万元,比2008年增加了6688百万元,增长17.83%;

利润总额2008年为36871百万元,比2007年增加了7242百万元,增长24.44%,2009年为43901百万元,比2008年增加了7030百万元,增长19.07%;

税后净利润2008年为29815百万元,比2007年增加了6667百万元,增长28.80%,2009年为34745百万元,比2008年增加了4930百万元,增长16.54%。

从以上分析可知,南山铝业2008年的净利润的增长速度低于其营业收入的增长速度,成本费用的增长速度较快,高于收入及利润的增长速度,尤其是营业税金及附加的增长速度达到了48.31%,2009年公司的营业收入及净利润的增长速度较2008年均有所下降,且净利润的增长速度超过了营业收入的增长速度,同时成本费用的增长速度也有所下降,尤其三大费用之和不但没有增加,反而减少了1014百万元,说明在2009年公司对成本费用进行了有效控制。

总的来看,南山铝业的财务状况基本稳定,2009年公司减慢了其扩张速度,资产规模、负债规模等增长速度较2008年均有所降低,其各种期间费用得到有效控制。

(3)杜邦分析

1)从盈利能力方面分析,企业管理的重要目标是实现股东财富最大化,股东权益报酬率正是反映股东投入资金的盈利能力。

由系列图显示,我们可以看出,该公司股东权益报酬率并不是逐年增大,07年的该指标较其他两年都要大,虽然08年有所下滑,但是09年还是有回升的趋势,所以该公司的盈利能力经历了一个由下滑有上升的变化。

2)从销售活动方面分析,由资产净利率的变化可以看出,该公司这三年的生产经营活动的效率是不断提高的,虽然总成本是逐年增长的,但是,其经营销售活动有一个发展的大好趋势,所以,销售收入的逐年增长起了一个扭转的关键性作用,另一方面,资产周转率的逐年提高也为盈利能力的增强起到了重要的作用,由此可见,该公司的资产管理效率也是不断提高的。

3)从成本方面来分析,该企业的成本是不断增加的,因此对成本的控制还是该公司应该表关注的,数据分析显示,该公司这三年中,在费用方面只有财务费用实现了一定程度的降低,而销售成本、销售费用、管理费用却是不断上升的。

4)从资本结构方面分析,该公司三年的平均权益乘数是逐年减小的,由此可知,其股权在总资产中的比重是越来越大的,而其负债所占的比重则是相反的,说明其举债规模是逐年减小。

5)从企业资产方面分析,该公司的流动资产和非流动资产虽然都是逐年增多的,但是,总资产的增长比率没有流动资产的增长比率大,说明流动资产在总资产中所占的比例越来越大,而非流动资产则相反。

股东权益报酬率

18.74%

资产净利率11.8%

平均权益乘数1.5878

销售净利率28.641%

总资产周转率0.412

净利润34745

销售收入121312

资产总额310514

总收入121312

总成本77645

非流动资产218055

流动资产92459

销售成本

61486

销售费用

820

管理费用

9146

财务费用

1860

税金12942

营业外支出

542

固定资产

在建工程

期初:

27544

期末:

28485

长期投资

3902

4285

无形及其他资产

31513

34363

交易性金融资产

509

331

货币资金

59491

73467

应收及预付款项

期初:

10064

期末:

109734

存货

7842

7747

其他流动资产

09年杜邦分析系列图如上

股东权益报酬率18.46%

资产净利率11.53%

平均权益乘数1.6015

销售净利率27.8299%

总资产周转率0.4143

净利润29815

销售收入107133

资产总额278407

总收入107133

总成本70957

非流动资产200501

流动资产77906

77906

销售成本54111

673

管理费用8302

3865

税金9773

901

18713

3811

24155

- 配套讲稿:

如PPT文件的首页显示word图标,表示该PPT已包含配套word讲稿。双击word图标可打开word文档。

- 特殊限制:

部分文档作品中含有的国旗、国徽等图片,仅作为作品整体效果示例展示,禁止商用。设计者仅对作品中独创性部分享有著作权。

- 关 键 词:

- 南山 财务报表 13

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

广东省普通高中学业水平考试数学科考试大纲Word文档下载推荐.docx

广东省普通高中学业水平考试数学科考试大纲Word文档下载推荐.docx