垃圾焚烧发电行业市场投资分析研究报告.docx

垃圾焚烧发电行业市场投资分析研究报告.docx

- 文档编号:12884336

- 上传时间:2023-04-22

- 格式:DOCX

- 页数:24

- 大小:68.14KB

垃圾焚烧发电行业市场投资分析研究报告.docx

《垃圾焚烧发电行业市场投资分析研究报告.docx》由会员分享,可在线阅读,更多相关《垃圾焚烧发电行业市场投资分析研究报告.docx(24页珍藏版)》请在冰豆网上搜索。

垃圾焚烧发电行业市场投资分析研究报告

垃圾焚烧发电行业市场投资分析研究报告

固废分为三类:

生活垃圾、工业固体垃圾和危险废物,垃圾焚烧发电作为固废处理和余热利用的典型项目,属于国家政策明确支持的节能减排项目,目前垃圾处理行业的发展已经成为刚性需求。

为深入分析垃圾焚烧发电行业存在的风险和商业机会,更好地选择项目和判断风险,计划经营部展开了对垃圾焚烧发电行业研究。

一、垃圾焚烧处理行业概况

(一)处理方式及特点

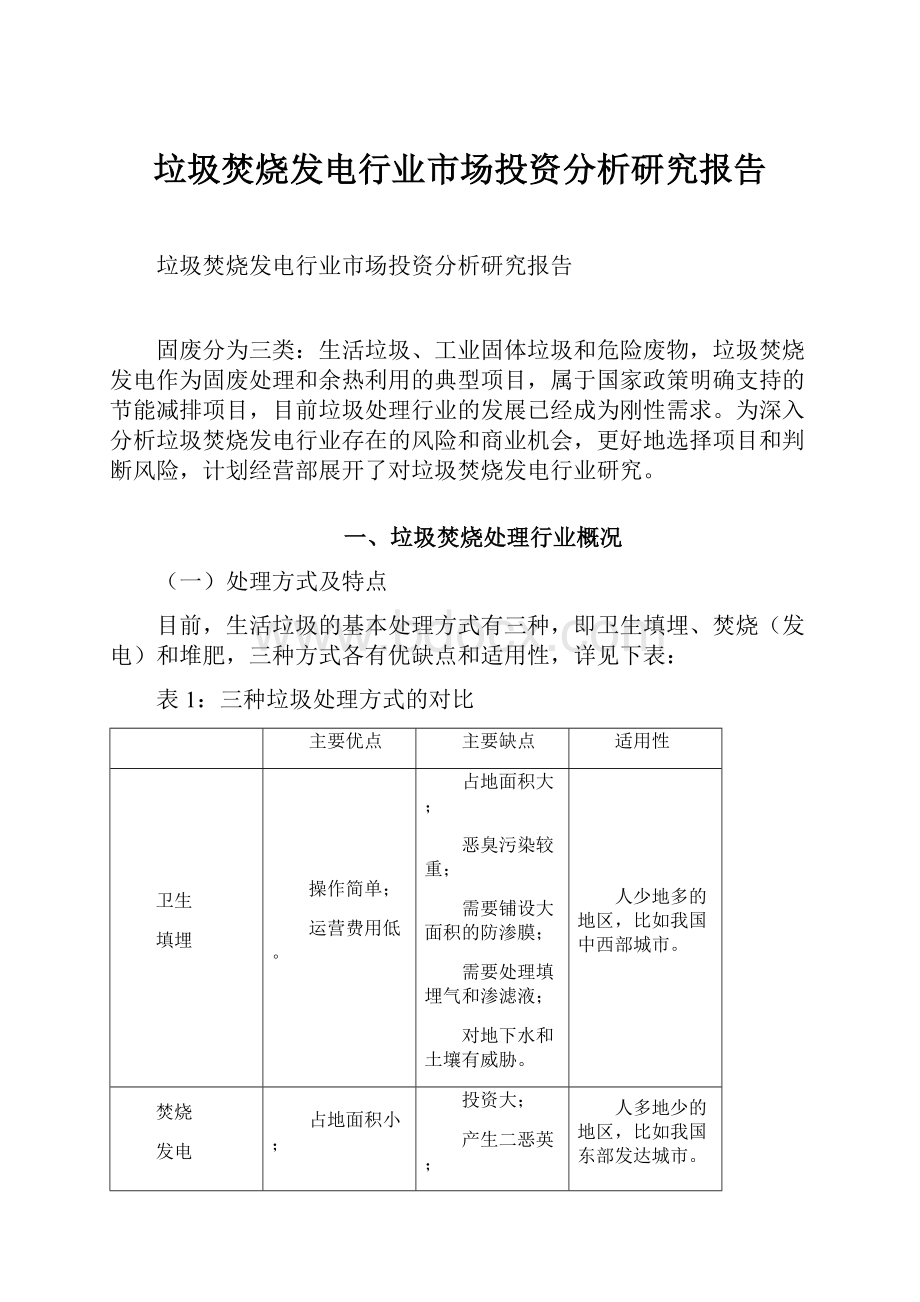

目前,生活垃圾的基本处理方式有三种,即卫生填埋、焚烧(发电)和堆肥,三种方式各有优缺点和适用性,详见下表:

表1:

三种垃圾处理方式的对比

主要优点

主要缺点

适用性

卫生

填埋

操作简单;

运营费用低。

占地面积大;

恶臭污染较重;

需要铺设大面积的防渗膜;

需要处理填埋气和渗滤液;

对地下水和土壤有威胁。

人少地多的地区,比如我国中西部城市。

焚烧

发电

占地面积小;

减量化效果显著(体积减小95%,重量减少75%);

无害化较彻底;

垃圾资源化利用(回收电能和热能)。

投资大;

产生二恶英;

对垃圾热值要求较高。

人多地少的地区,比如我国东部发达城市。

堆肥

资源化效果显著。

对垃圾中有机质含量要求较高;

肥料中重金属含量不好控制,可能污染农田土壤;

肥料销售半径和竞争力有限。

用的比较少,适用于肥料运输半径适中、销路有保障的地区。

(二)处理现状

1、国际现状。

目前部分发达国家生活垃圾处理处置情况如下:

表2:

部分发达国家生活垃圾处置情况(%)

国别

卫生填埋

焚烧

堆肥

处理率

美国

70

25

5

100

日本

28

66

1.4

95.4

德国

71

25

1

97

英国

89

10

<1

100

法国

60

10

20

90

荷兰

61

23

16

100

瑞士

15

70

14

99

意大利

86

13

1

100

瑞典

65

33

2

100

丹麦

32

66

2

100

比利时

62

27

9

98

新西兰

64

30

6

100

澳大利亚

65

24

11

100

从表中可以看出,由于受填埋场地的制约,部分发达国家主要采用焚烧方式处理生活垃圾(如表中的瑞士、日本和丹麦的生活垃圾焚烧比例均高于60%)。

据欧洲垃圾发电企业联盟(CEWEP)统计,2012年欧盟共有垃圾发电厂472座,年焚烧垃圾7800万吨,发电3100万kwh;2001年至2011年,城市垃圾填埋量降低19%,堆肥和焚烧分别增长12%和7%,但每年仍然有约9000万吨垃圾通过填埋处理;全球生活垃圾焚烧厂共有约2100座,其中生活垃圾焚烧发电厂约1000座;总焚烧处理能力约为62.1万吨/日,年焚烧生活垃圾量约为1.65亿吨,相当于中国城市生活垃圾年清运量。

2、国内现状。

2012年全国城市(设市城市)垃圾清运量1.7亿吨,同比增长4.15%,占全世界城市垃圾年产量的30%;其中无害化垃圾处理1.45亿吨,同比增长10.7%。

2012年工业固废32.9亿吨。

“十一五”期间全国城市生活垃圾清运无害化处理率从2006年的52.15%提升至2010年的77.94%,2011年无害化处理率提升至79.7%(国家统计局数据)。

预计“十二五”期间我国的垃圾处理率将提升至90%,其中城镇从64%提升至90%,县城从27%提升至70%。

图1:

全国城市生活垃圾清运量和无害化处理率

得到处理的城市垃圾,填埋处理方式占82.7%,焚烧方式占15%。

但是目前中国城市生活垃圾累积堆存量已达70亿吨,东部发达地区填埋用地日渐紧张,“垃圾围城”的形势越来越严峻。

表3.2012年中国城市生活垃圾处理主要运营指标

运营指标

数值

同比变化

生活垃圾清运量(亿吨)

1.7

4.15%

生活垃圾无害化处理设施(座)

700

3.55%

生活垃圾无害化处理能力(万吨/天)

44.63

9.08%

无害化处理垃圾量(亿吨)

1.45

10.7%

其中:

填埋占比

72.55%

下降4.33个百分点

焚烧占比

24.74%

上升4.88个百分点

堆肥及其它占比

2.71%

下降0.55个百分点

生活垃圾无害化处理率

84.8%

5.1%

来源:

国家统计局;整理:

水木清华研究中心

中国城市生活垃圾处理构成中,焚烧处理占比逐年提高,从2004年的5.55%上升到2012年的24.74%。

截止2012年底,城市垃圾焚烧厂138座,比2011年增加29座;处理能力12.3万吨/天,同比增加30.32%。

其中2/3以上垃圾焚烧厂集中在东部地区,广东、浙江、江苏位居前三。

(水木清华研究中心报告)。

二、国家政策导向

从国家政策导向上看,政府对垃圾焚烧发电产业的鼓励力度较大,颁布了一系列政策法规鼓励垃圾焚烧发电产业,其中比较重要的法规及核心内容如下:

(一)国家级规划计划

1.《“十二五”全国城镇生活垃圾无害化处理设施建设规划》(2012年)。

东部地区、经济发达地区和土地资源短缺、人口基数大的城市,要减少原生生活垃圾填埋量,优先采用焚烧处理技术;其他具备条件的地区,可通过区域共建共享等方式采用焚烧处理技术。

规划到2015年,全国形成城镇生活垃圾无害化处理能力87.1万吨/日,选用焚烧技术的达到35%,东部地区选用焚烧技术达到48%;全面推行生活垃圾分类试点。

“十二五”期间规划全国城镇生活垃圾无害化处理设施建设总投资约2636亿元,是“十一五”投资总额的4.7倍。

图2:

“十二五”城镇生活垃圾处理投资

2.《可再生能源发展“十二五”规划》(2012年)。

到2015年,建成垃圾发电装机容量300万千瓦,年发电量达到18亿千瓦时。

重点在经济较发达、土地资源稀缺地区,特别是南方地区的大城市(主要是直辖市、省会城市和沿海及旅游城市)建设垃圾焚烧发电厂。

3.住建部《关于进一步加强城市生活垃圾处理工作的意见》(2011年)。

到2015年,城市生活垃圾资源化利用比例达到30%,直辖市、省会城市和计划单列市达到50%,全面推广废旧商品回收利用、焚烧发电、生物处理等生活垃圾资源化利用方式。

4.《生活垃圾焚烧污染控制标准》(2014年)进一步提高了污染控制要求,二噁英类控制限值采用国际上最严格的控制限值,为0.1ngTEQ/m3;明确烟气排放在线监控要求,严格控制有毒有害物质排放。

新标准对垃圾焚烧企业和焚烧设备的要求更加严格,对垃圾分选与预处理新技术的研发和运用提出新要求。

(二)国家优惠政策

1.《中华人民共和国企业所得税法实施条例》(2007)、《关于公布环境保护节能节水项目企业所得税优惠目录[试行]的通知》(财税[2009]166号)规定垃圾焚烧项目可以享受企业所得税优惠政策。

2.《关于资源综合利用及其他产品增值税政策的通知》(财税〔2008〕156号)规定垃圾焚烧发电项目实行增值税即征即退的政策。

3.《可再生能源发电价格和费用分摊管理试行办法》(发改价格[2006]7号)明确了垃圾焚烧发电电价补贴政策及实施期限,补贴标准为0.25元/kwh,补贴年限为15年。

4.《电网企业全额收购可再生能源电量监管办法》(2007年),要求电力调度机构不得限制可再生能源发电出力,电网企业应全额收购可再生能源发电项目上网电量。

5.《中华人民共和国可再生能源法(修正案)》((中华人民共和国主席令第二十三号,2010年4月1日开始实施)为垃圾焚烧发电项目的电力并网和收购提供了保障。

6.《关于完善垃圾焚烧发电价格政策的通知》(国家发改委,2012年3月28日),以生活垃圾为原料的垃圾焚烧发电项目,均先按其入厂垃圾处理量折算成上网电量进行结算;每吨生活垃圾折算上网电量暂定为280千瓦时,并执行全国统一垃圾发电标杆电价每千瓦时0.65元。

(三)针对垃圾焚烧发电项目的约束性政策

一是《关于进一步加强生物质发电项目环境影响评价管理工作的通知》(环发〔2008〕82号)规定,现阶段采用流化床焚烧炉处理生活垃圾作为生物质发电项目申报的,其掺烧常规燃料质量应控制在入炉总质量的20%以下。

其他新建的生物质发电项目原则上不得掺烧常规燃料。

国家鼓励对常规火电项目进行掺烧生物质的技术改造,当生物质掺烧量按照质量换算低于80%时,应按照常规火电项目进行管理。

二恶英排放浓度应参照执行欧盟标准(现阶段为0.1TEQng/m3)。

新改扩建项目环境防护距离不得小于300米。

二是《城市生活垃圾管理办法》(中华人民共和国建设部令第157号,2007年)第二十七条规定,城市生活垃圾焚烧厂的注册资本不少于人民币1亿元。

三、我国垃圾焚烧发电行业市场分析

(一)主要技术流派

目前垃圾焚烧发电设备的技术流派主要包括两种:

炉排炉工艺和流化床工艺。

两种垃圾焚烧设备的比较见下表。

表3:

垃圾焚烧炉的类型及优缺点

炉排炉工艺

流化床工艺

工艺简介

垃圾通过进料斗进入倾斜向下的炉排(炉排分为干燥区、燃烧区、燃尽区),由于炉排之间的交错运动,将垃圾向下方推动,使垃圾依次通过炉排上的各个区域(垃圾由一个区进入到另一区时,起到一个大翻身的作用),直至燃尽排出炉膛

在炉膛内加入大量的石英砂,将石英砂加热到600℃以上,并在炉底鼓入200℃以上的热风,使热砂沸腾起来,再投入垃圾。

垃圾同热砂一起沸腾燃烧。

垃圾热值要求

1200kcal/kg(5040kJ/kg)以上

800kcal/kg(3360kJ/kg)以上

辅助燃料

油

煤

优点

技术成熟;

对垃圾成分和质量要求低;

预处理简单;

飞灰量少;

除渣系统稳定;

燃烧过程控制简单;

运营成本较小。

设备较便宜,投资较小;

国产率高;

燃烧充分;

运行稳定;

使用寿命长;

热效率相对较高。

缺点

价格昂贵;

维护成本高;

核心技术在国外;

对炉排耐热性要求高;

燃烧不及流化床充分;

体积大。

必须进行预处理;

飞灰产生量大;

操作过程气流量大;

满负荷操作时间相对较低;

必须掺煤,收益受煤价波动影响大;

运营成本较高。

适用范围

垃圾热值较高、政府财力充沛、国企运营

垃圾热值较低、政府财力有限

炉型分类统计见下表:

表4:

我国生活垃圾焚烧厂炉型分类统计(2010数据)

类型

数量(座)

处理规模(吨/日)

处理规模比例(%)

引进设备炉排炉焚烧厂

34

35835

38.8

引进技术炉排炉焚烧厂

11

11750

12.7

国产炉排炉焚烧厂

18

12885

13.9

流化床焚烧厂

37

31920

34.6

合计

100

92390

100

目前,单炉日处理垃圾量为300-600吨的国产焚烧设备已经比较成熟,单炉日处理垃圾量大于600吨的选用进口焚烧设备更为稳妥。

(二)现有产能及市场空间

截止2012年底,城市垃圾焚烧厂138座,超过70%的生活焚烧厂集中在我国经济最为发达的东部地区,广东、江苏、浙江和4个直辖市(北京、上海、天津、重庆)位居前四位,合计占全国生活垃圾焚烧处理总量的近60%,80%以上的生活垃圾焚烧厂是近5年兴建的。

2012年全国各地新建的垃圾焚烧发电项目数量超过37个,总处理能力达37350吨/日,总投资164.4亿元。

另外,有近80座生活垃圾焚烧厂处于筹建期或建设期。

根据规划,预计2015年和2020年中国城市垃圾处理率将上升到80%和85%,以100元/吨计算补贴,即便忽略堆肥、沼气发电等资源利用的情况下,2015年和2020年中国垃圾处理市场总体规模将达到266亿元和423亿元,与2010年120亿元的估计值相比,年复合增长率分别为17%和13%。

到2015年底,投产和在建的生活垃圾焚烧发电厂将超过300座,日焚烧能力有望达到30万吨。

(北极星节能环保网讯)

表5:

我国生活垃圾焚烧厂地区分布(2012年)

地区

数量(座)

规模(吨/日)

比例(%)

广东省

20

17465

13.46%

江苏省

20

20280

15.63%

浙江省

19

14760

11.38%

直辖市

11

13195

10.17%

其他地区

68

64040

49.36%

合计

138

129740

100%

(三)市场主体

国内从事垃圾焚烧发电的投资商约有40-50家,市场上比较活跃的主要是有中国光大国际、上海环境集团、中国环境保护公司、桑德环境、深圳绿色动力、中科通用(能源环保)、重庆三峰、威立雅等企业。

以上企业分为四类:

1.政府主导型企业。

由地方政府出资建设垃圾发电项目,企业作为政府建设这一项目的平台。

如上海环境集团有限公司、泰达股份(000652)、中国环境保护公司、北京市环卫集团有限公司、南海发展(600323)、上海浦东发展(集团)有限公司等。

2.专业投资运营型企业。

引进他人的技术、专注于以BOT模式建设和运营垃圾发电项目的企业,该类企业以运营管理为主。

如威立雅环境服务(中国)有限公司、北京桑德环保集团有限公司、中国光大国际有限公司(00257.hk)、金州环境股份有限公司、合加资源(000826)等。

3.工程投资型企业。

使用独立开发的技术,并以此为基础,对垃圾发电项目提供从工程建设到运营管理服务的企业,该类企业以工程建设为主。

如北京中科通用能源环保有限责任公司、重庆三峰卡万塔环境产业有限公司、绿色动力控股集团有限公司、百玛士环保科技有限公司、杭州锦江集团、伟明集团有限公司、清华同方等。

4.中介、咨询公司。

如中化国际招标有限责任公司、通用技术咨询顾问有限责任公司、上海济邦咨询有限公司、国信招标有限责任公司等。

在现有的138个垃圾焚烧发电项目中,主要投资运营企业的市场占有情况如下。

表6:

我国生活垃圾焚烧厂市场主体统计(2012数据)

类型

数量(座)

规模(吨/日)

比例(%)

中国光大国际

13

15200

11.7%

上海环境集团

9

12900

9.9%

中国节能投资公司

8

9050

7.0%

绿色动力

8

6350

4.9%

中科能源环保

9

6130

4.7%

桑德环境

5

3700

2.9%

盛运股份

5

2700

2.1%

温州伟明集团

9

6560

5.1%

杭州锦江集团

7

6350

4.9%

重庆三峰卡万塔

3

4200

3.2%

合计

76

73140

56.4%

表7:

主要市场主体简介

公司名称

简介

主要工程项目

上海环境集团

是国内垃圾处理市场上唯一一个成功从政府换位事业转型,成为盈利型的、参与市场竞争的国有独资公司,是城投控股的全资子公司,主要从事生活垃圾陆上中转运输、焚烧发电及卫生甜美等业务。

2009年城投控股引入美国WMI公司作为战略投资,该公司是美国最大垃圾处理公司。

上海虹桥、深圳宝安白鸽湖垃圾焚烧厂、南京江北、成都洛带、青岛小涧西垃圾焚烧厂等。

泰达环保

泰达股份子公司,由天津泰达和天津市卫生设计院共同出资设立的船业环保企业,公司旗下6家垃圾处理公司;多个项目均获得国债建设资金支持。

天津双港、扬州、大连垃圾焚烧发电项目,贯庄垃圾焚烧综合处理项目

中国环境保护公司

针对城市垃圾、危险废弃物处理,重点在城市生活垃圾焚烧发电和污水处理厂污泥干化发电等,采用BOO、TOT、BOT等模式开展项目投资建设。

与国际专业企业有广泛合作开发。

临沂垃圾焚烧热电项目,深圳宝安区白鸽湖、重庆同兴垃圾焚烧电厂。

法国威立雅

威立雅主营水务、废弃物、能源和交通;在垃圾发电和危废处理方面,威立雅是亚洲市场的领导者。

目前威立雅在中国有15个废弃物处理项目。

上海虹桥垃圾焚烧发电厂

光大国际

中国光大国际主要从事环保能源和环保水务项目建造,环保科技、工程管理及物业投资及管理等,光大环保工程技术(深圳)有限公司,负责光大环保哥项目建设工程。

苏州垃圾焚烧发电一二期,江阴、宜兴、常州、济南、镇江等多个垃圾发电厂。

杭州锦江集团

中国最早投资垃圾焚烧发电项目的民营企业,与浙江大学联合开发拥有自主知识产权的异重循环流化床垃圾焚烧发电技术,并与中科院、日本荏原等科研单位合作,2004年与国际金融公司IFC合资成立中国绿能致力于生活垃圾、餐厨、粪便、污泥等固废的投资、建设和运营管理,是国内拥有垃圾发电项目最多的公司。

浙江杭州、杭州萧山、武汉武昌、武汉汉口、昆明五华、昆明西山、内蒙古包头、山东淄博、宁夏银川、陕西西安等20多座垃圾发电厂。

中科通用

是中科集团子公司,业务领域涉及城市垃圾发电、烟气净化、锅炉改造、污泥焚烧等污染控制技术;具备科研开发、工程设计、工程总包、投融资能力。

吉林四平、辽宁锦州、辽阳、山东泰安、宁波镇海、湖南常德、广东东莞等垃圾焚烧发电项目

绿色动力

2005年、2009年,北京市国有资产经营有限公司两次对绿色动力再次重组,目前是一家国有独资大型集团企业。

该公司拥有自己的核心技术,在项目投资、工程建设、技术创新、运营管理等方面有经验。

常州、海宁、金坛、永嘉、泰州、平阳、射阳等地有垃圾发电项目

(四)相关上市公司情况

受益于行业高增长,环保龙头企业大力拓展固废处理业务,固废类型主要集中于市政垃圾处理。

1.桑德环境

是国内固废处理领域的龙头企业,业务领域涉及固废处理全产业链,业务模式以工程总承包为主。

2013年上半年,公司固废处理工程业务收入20.18亿元,同比增长28.37%,毛利达34.31%,公司固废业务收入占公司总收入的比重达到75.21%;固体废物处理(投资运营)业务收入1400万,填补空白。

2014年2月,桑德环境公告其五个对外投资项目,分别涉及餐厨垃圾处理、资源化项目拓展、焚烧项目、污泥项目及换位项目拓展领域。

2.城投控股

2013年公司固废及环保业务板块实现收入7.4亿元,同比增长30.43%,毛利率达17%。

2013年公司已有5个垃圾焚烧项目投入商业(试)运营,3个在建项目,2013年新增松江天马与奉贤东石塘2个项目;公司垃圾发电总处理能力近1.4万吨/日,2013年总处理垃圾量达224.58万吨,上网售电量3.97亿度。

2014年1月,城投控股回购环境集团40%股权,加强公司固废处理业务综合实力。

3.瀚蓝环境

2013年固废处理业务收入3.03亿元,同比增长32%,毛利率38.32%。

2013年12月,瀚蓝环境收购冠创环境100%,后者是从事生活垃圾无害化处理和发电项目的投资及运营,是国内技术领先的城市固废运营商。

收购后,瀚蓝环境垃圾处理能力达到1.51万吨/天,多个项目正处于建设期,公司主营业务规模得到较大幅度扩大,2013年垃圾处理业务占总收入的30%以上。

4.首创股份

首创股份中国领先的国有大型基础设施投资集团,专注于水务、固废处理、轨道交通及高速铁路等业务。

2011年通过收购新环保发展固废处理业务,2013年垃圾处理业务收入3500万元,毛利率47%。

目前在上海、北京、南昌、深圳等地拥有垃圾焚烧发电等固废项目,并积极开拓广东、河南等省的固废处理市场,准备用2-3年时间发展为固废领域领军企业。

2014年,首创集团斥资50亿元收购新西兰最大固废处理企业,成为集团国际化战略方向第一步,也是国家提倡国有企业发展混合经济机制的具体实践。

国内垃圾处理相关上市公司情况见下表:

公司名称

企业类型

固废类型

处理方式

经营模式

桑德环保

设计建设运营一体化

市政垃圾、工业固废、危险废物

焚烧

EPC、BOT

瀚蓝环境

发电运营

市政垃圾

焚烧

BOT

城投控股

发电运营/运营

市政垃圾

焚烧

BOT

富春环保

发电运营

市政垃圾

焚烧

BOT

泰达股份

发电运营

市政垃圾

焚烧

生产销售

凯迪电力

发电运营

市政垃圾

焚烧

生产销售

华光股份

设备制造

垃圾

焚烧

生产销售

杭锅股份

设备制造

垃圾

焚烧

生产销售

华西能源

设备制造

垃圾

焚烧

生产销售

(五)运营模式

2004年3月19日,建设部发布《市政公用事业特许经营管理办法》,垃圾处理开始实施特许经营管理。

垃圾发电项目具有前期投资大、运营成本相对较低的特点,目前主要采用BOT和BOO两种模式,特许经营期一般在25-30年之间。

2012年新增垃圾焚烧项目35个,新增处理能力超过3.5万吨/日,均为BOT操作模式。

1.主要法律文件

《城市生活垃圾处理特许经营协议》、《购售电合同》、《并网调度协议》为垃圾焚烧发电类项目建设与运营的最重要的三大协议。

(1)特许经营协议。

特许经营协议是垃圾焚烧发电项目建设最重要的法律授权文件,由运营企业与当地人民政府或其授权的部门签订,主要内容包括:

特许经营期限;垃圾供应覆盖范围、供应时间、数量和质量;垃圾处理补贴价格、价格调整方式、支付时间与方式等。

特许经营合同对于日供应垃圾的数量一般使用采用照付不议的条款。

结算时的实际垃圾处理量由当地环卫部门出具证明。

(2)购售电合同。

一般情况下,由物价局审批垃圾焚烧发电项目的优惠电价,运营企业与电网公司签署购售电协议。

(3)并网调度协议。

指运营企业与电网公司签订的电力并网协议。

根据《中华人民共和国可再生能源法(修正案)》垃圾发电的所有电量可全部上网,同时由于垃圾焚烧发电项目的电量与其他类型发电项目的电量相比较小,故并网也相对容易。

2.收入来源

垃圾焚烧发电项目的主要收入来源包括垃圾处理政府补贴、上网电价、供热收入、售渣收入等,其中发电和供热收入的增值税即征即退,垃圾补贴收入免缴营业税。

这些收入项目中,垃圾补贴收入、上网电价和税收优惠为核心收入来源。

(1)垃圾处理补贴。

目前我国各地垃圾处理补贴费的高低与采用的焚烧设备的成本关系密切。

其中成本较高的炉排炉,补贴相对较高(最高达到200元/吨,出现在上海)。

流化床价格相对便宜,补贴相对较低,一般在50-80元/吨之间。

基本对应关系见下表。

表7:

我国垃圾焚烧处理补贴费情况

设备

每吨投资额

垃圾补贴费

引进设备炉排炉

45~50万元

80~150元/吨

引进技术炉排炉

40~45万元

60~130元/吨

国产炉排炉

30~35万元

50~110元/吨

国产流化床

25~30万元

30~90元/吨

(2)发电量收购与上网。

垃圾焚烧发电在发电类型上属于可再生能源发电中的生物质发电。

2007年7月25日,国家电监委发布《电网企业全额收购可再生能源电量监管办法》,规定电网企业全额收购其电网覆盖范围内可再生能源并网发电项目上网电量。

2009年12月26日通过的《中华人民共和国可再生能源法》(修正案)规定,电网企业应当与按照可再生能源开发利用规划建设,依法取得行政许可或者报送备案的可再生能源发电企业签订并网协议,全额收购其电网覆盖范围内符合并网技术标准的可再生能源并网发电项目的上网电量。

根据以上两条规定,垃圾焚烧发电类项目的发电量和上网具备法律保障。

(3)上网电价补贴。

根据《关于完善垃圾焚烧发电价格政策的通知》(国家发改委,2012年3月28日),以生活垃圾为原料的垃圾焚烧发电项目,均先按其入厂垃圾处理量折算成上网电量进行结算;每吨生活垃圾折算上网电量暂定为280千瓦时,并执行全国统一垃圾发电标杆电价每千瓦时0.65元。

(4)税收优惠。

《中华人民共和国企

- 配套讲稿:

如PPT文件的首页显示word图标,表示该PPT已包含配套word讲稿。双击word图标可打开word文档。

- 特殊限制:

部分文档作品中含有的国旗、国徽等图片,仅作为作品整体效果示例展示,禁止商用。设计者仅对作品中独创性部分享有著作权。

- 关 键 词:

- 垃圾 焚烧 发电 行业 市场 投资 分析研究 报告

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

《阿凡达》观后感.docx

《阿凡达》观后感.docx