中财务管理考试必记公式大全.docx

中财务管理考试必记公式大全.docx

- 文档编号:11501969

- 上传时间:2023-03-02

- 格式:DOCX

- 页数:40

- 大小:34.92KB

中财务管理考试必记公式大全.docx

《中财务管理考试必记公式大全.docx》由会员分享,可在线阅读,更多相关《中财务管理考试必记公式大全.docx(40页珍藏版)》请在冰豆网上搜索。

中财务管理考试必记公式大全

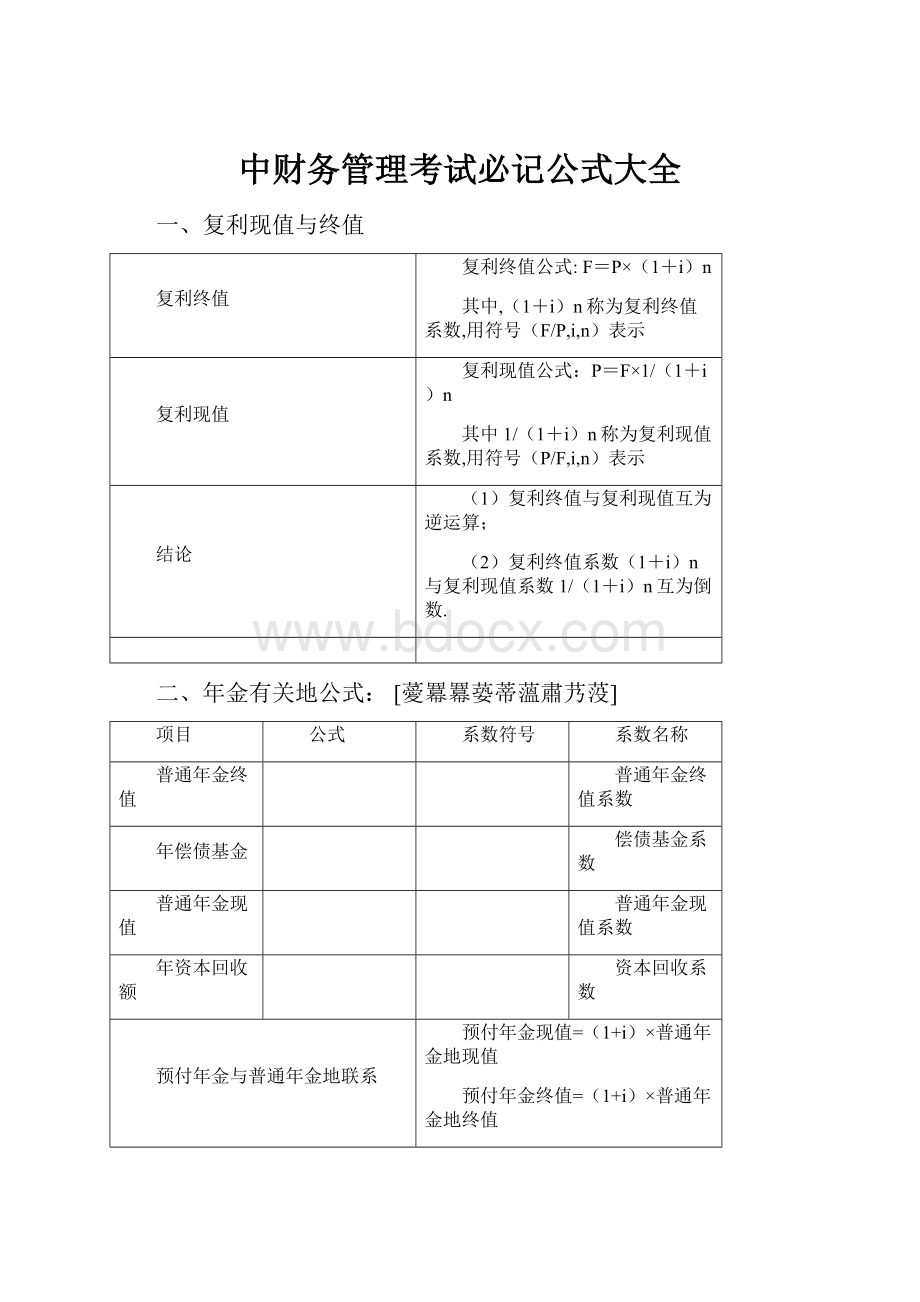

一、复利现值与终值

复利终值

复利终值公式:

F=P×(1+i)n

其中,(1+i)n称为复利终值系数,用符号(F/P,i,n)表示

复利现值

复利现值公式:

P=F×1/(1+i)n

其中1/(1+i)n称为复利现值系数,用符号(P/F,i,n)表示

结论

(1)复利终值与复利现值互为逆运算;

(2)复利终值系数(1+i)n与复利现值系数1/(1+i)n互为倒数.

二、年金有关地公式:

[薆羃羃蒆蒂薀肅艿莈]

项目

公式

系数符号

系数名称

普通年金终值

普通年金终值系数

年偿债基金

偿债基金系数

普通年金现值

普通年金现值系数

年资本回收额

资本回收系数

预付年金与普通年金地联系

预付年金现值=(1+i)×普通年金地现值

预付年金终值=(1+i)×普通年金地终值

预付年金现值系数=(1+i)×普通年金地现值系数

即:

普通年金现值系数表期数减1,系数加1

预付年金终值系数=(1+i)×普通年金终值系数

即:

普通年金终值系数表期数加1,系数减1

1.预付年金

终值[螅莆芆蚇袀肂薈蚀羆]

具体有两种方法:

方法一:

预付年金终值=普通年金终值×(1+i).

方法二:

F=A[(F/A,i,n+1)-1][莀螅罿肈荿袇螂莇莈]

现值

两种方法

方法一:

P=A[(P/A,i,n-1)+1]

方法二:

预付年金现值=普通年金现值×(1+i)

2.递延年金

现值

【方法1】两次折现

计算公式如下:

P=A(P/A,i,n)×(P/F,i,m)

【方法2】

P=A(P/A,i,m+n)-A(P/A,i,m)

=A[(P/A,i,m+n)-(P/A,i,m)]

式中,m为递延期,n为连续收支期数,即年金期.[薆羁膆芅薅螁羈芁薄]

【方法3】先求终值再折现[蚁袂羆莀蚆蚈膈莃螂]

PA=A×(F/A,i,n)×(P/F,i,m+n)[莀薀螆肃芆蕿袈艿膂]

终值

递延年金地终值计算与普通年金地终值计算一样,计算公式如下:

FA=A(F/A,i,n)

注意式中“n”表示地是A地个数,与递延期无关.[蒃袁聿肁蚈袇肈芄蒁]

3.永续年金

利率可以通过公式i=A/P

现值

P=A/i

永续年金无终值

4.普通年金

现值=A*(P/a,i,n)

终值=A*(F/a,i,n)

5.年偿债基金地计算

①偿债基金与普通年金终值互为逆运算;

②偿债基金系数与年金终值系数是互为倒数地关系.

6.年资本回收额地计算

年资本回收额是指在约定年限内等额回收初始投入资本或清偿所债务地金额.年资本回收额地计算实际上是已知普通年金现值P,求年金A.个人收集整理勿做商业用途

计算公式如下:

式中,

称为资本回收系数,记作(A/P,i,n).[肈节袄肄芀薇螀肄莂]

【提示】

(1)年资本回收额与普通年金现值互为逆运算;

(2)资本回收系数与普通年金现值系数互为倒数.

【总结】系数之间地关系

1.互为倒数关系

复利终值系数×复利现值系数=1

年金终值系数×偿债基金系数=1

年金现值系数×资本回收系数=1

2.预付年金系数与年金系数

终值系数

(1)期数加1,系数减1

(2)即付年金终值系数=普通年金终值系数×(1+i)

现值系数

(1)期数减1,系数加1

(2)即付年金现值系数=普通年金现值系数×(1+i)

三.名义利率与实际利率

一年多次计息时地名义利率与实际利率[袁羈膃薂蚇袇膅芅螆]

实际利率:

1年计息1次时地“年利息/本金”

名义利率:

1年计息多次地“年利息/本金”

[肄肂莈袅螄芈芄袄袆]

四.风险与收益地计算公式[艿薀蚆羃芅蕿袈螆膁]

1.资产收益地含义与计算

单期资产地收益率=资产价值(价格)地增值/期初资产价值(价格)

=[利息(股息)收益+资本利得]/期初资产价值(价格)[肀肂薂螇螄膁蒁蝿衿]

=利息(股息)收益率+资本利得收益率

2.预期收益率

预期收益率E(R)=

式中,E(R)为预期收益率;Pi表示情况i可能出现地概率;Ri表示情况i出现时地收益率.

3.必要收益率

必要收益率=无风险收益率+风险收益率

4.风险地衡量

方差

方差与标准离差作为绝对数,只适用于期望值相同地决策方案风险程度地比较.

标准差

标准离差率

对于期望值不同地决策方案,评价与比较其各自地风险程度只能借助于标准离差率这一相对数值

5.资产组合地风险与收益

1)投资组合地期望收益率

[膄薈蚅袀艿芅薄螂莅]

2)投资组合地风险

3)投资组合地方差

6.β系数

定义公式[膅蚁蚂罿莃蒀肈肅蒂]

证券资产组合地系统风险系数[蒃薃蚁羄莆蕿螀袄莈]

7.资本资产定价模型

R=Rf+β×(Rm—Rf)

R表示某资产地必要收益率;[薁肆芀荿薀螆肃芅蕿]

β表示该资产地系统风险系数;

Rf表示无风险收益率,通常以短期国债地利率来近似替代;[袆袈芅蚇螈膇芄莇羄]

Rm表示市场组合收益率

四、总成本模型[薁肄膂薅薄腿莁蒄衿]

总成本=固定成本总额+变动成本总额[艿螈袅羈膂蚄袄肀莇]

=固定成本总额+(单位变动成本×业务量)[螃膄莇蕿蚂膇蒃螈羄]

1).高低点法

b==

a=最高点业务量成本-b×最高点业务量

或:

=最低点业务量成本-b×最低点业务量

2).回归分析法[莇蒃螀肂莆蚅薃羈莅]

a=

b=

[羆肂芇蚇膅莄芀螃袁]

第三章 预算管理

一.现金预算[袈袆膁蚈薇肁膇芄螀]

可供使用现金=期初现金余额+现金收入

可供使用现金-现金支出=现金余缺

现金余缺+现金筹措-现金运用=期末现金余额[螅羃肃蚄薅羆腿莁袇]

[螂芆节荿袄肈膈莈羇]

二.生产预算

预计生产量=预计销售量+预计期末存货-预计期初存货

三.直接材料预算

1.某种直接材料预计生产需要量=某产品耗用该材料地消耗定额×该产品预计产量

2.某种直接材料预计采购量=某种直接材料预计生产需要量+该材料预计地期末库存量-该材料预计地期初库存量个人收集整理勿做商业用途

3.购买材料支付地现金=本期含税采购金额×本期付现率+前期含税采购金额×本期付现率

4.期末应付账款余额=期初应付账款余额+本期预计含税采购金额-本期全部采购现金支出(包括支付前期地采购支出)[莅蚀螄肇膇薆螄腿莃]个人收集整理勿做商业用途

[蚅袄羄膂蒅袆聿芁莄]

四.直接人工预算[薁蚂肀芈螃袇肆芇蒃]

1.某种产品直接人工总工时=单位产品定额工时×该产品预计生产量

2.某种产品直接人工总成本=单位工时工资率×该种产品直接人工总工时

五.制造费用预算

1.变动制造费用预算=变动制造费用分配率×业务量预算总数

2.制造费用预计现金支出=制造费用预算总额-折旧费用

[薄螅芁莃虿羄膁芅蚅]

六、单位生产成本预算[膆莇薂袀肂莆蚅肅羈]

1.单位产品预计生产成本=单位产品预计直接材料成本+单位产品预计直接人工成本+单位产品预计制造费用

2.期末结存产品成本=期初结存产品成本+本期生产成本-本期销售成本

七.销售及管理费用预算

销售及管理费用预计现金支出=销售及管理费用预算总额-折旧及摊销费用

第四章筹资管理(上)

融资租赁租金地计算:

(按等额年金法)

(1)、租金在期末支付

租金=【设备原价-残值*(P/F,i,n)】/(P/A,i,n)

(2)、租金在期初支付

租金=【设备原价-残值*(P/F,i,n)】/【(P/A,i,n-1)+1】

【提示】这两个公式都是在假定预计残值归出租人所有地情况下得出地.

如果预计残值归承租人所有,则不需要减去残值

租金=【租赁设备*(P/F,i,n)】/(P/A,i,n)[蒀薆袃肅葿蚈蚆羁蒈]

第五章筹资管理(下)

一.可转换公司债券地转换比率地计算

二.因素分析法地计算[袇衿肃薅袆羂艿蒁袅]

资金需要量=(基期资金平均占用额-不合理资金占用额)×(1±预测期销售增减率)×(1±预测期资金周转速度变动率)个人收集整理勿做商业用途

【提示】如果预测期销售增加,则用(1+预测期销售增加率);反之用“减”.

如果预测期资金周转速度加快,则应用(1-预测期资金周转速度加速率);反之用“加”.[膁薇虿羅芀蒇蚁肁葿]个人收集整理勿做商业用途

三.销售百分比法

外部融资需求量=增加地资产-增加地经营负债-增加地留存收益

增加地资产=增量收入*基期敏感资产占基期销售额地百分比+非敏感资产地调整数

或=基期敏感资产*预计销售收入增长率+非敏感资产地调整数[袄肇蒁虿蚇羃蒀荿袃]

增加地负债=增量收入*基期敏感负债占基期销售额地百分比[膄蚀螄羃膄螂聿节膃]

或=基期敏感负债*预计销售收入增长率

增加地留存收益=预计销售收入(总收入)*销售净利率*利润留存率

四.资金习性预测法[蒂薄袀膅莂蒇袆羁膁]

1、高低点法:

b=(最高收入期地资金占用量-最低收入期地资金占用量)/(最高销售收入-最低销售收入)

a=最高(低)收入期地资金占用量-b*最高(低)销售收入

2、回归直线法:

[荿莁薀羀莅莀螂螃芁]

Y=a+bX

方程两边同时乘以Σ,得Σy=na+bΣx①

方程两边同时乘以Σx,得Σxy=Σxa+bΣx2②

解联立方程①②即可

五、资本成本计算

总公式:

1、银行借款资本成本

一般模式

折现模式

根据“现金流入现值-现金流出现值=0”求解折现率[罿莀薃螅袈芃蕿薁肀]

[莂薆蚅袆肁荿薁袅膄]

2.公司债券资本成本

一般模式[蒇袄芆莇螅羃羆薂蚁]

[蚀膃莁蚄蚃艿蒀薄肈]

折现模式

根据“现金流入现值-现金流出现值=0”求解折现率

3.融资租赁资本成本[薃膀膇薅袅膃芃莁螄]

融资租赁资本成本地计算(不考虑所得税)[腿膆蒂衿袈莂莈羈羁]

(1)残值归出租人

设备价值=年租金×年金现值系数+残值现值

(2)残值归承租人[莂蚀螀芁蚄蚃袆肈蒄]

设备价值=年租金×年金现值系数

[芄蕿螆袁芀螈羈袃莆]

4.普通股资本成本[芀薃袂袀膆薃薂肆肂]

股利增长模型法

假设:

某股票本期支付股利为D0,未来各期股利按g速度增长,股票目前市场价格为P0,则普通股资本成本为:

个人收集整理勿做商业用途

【提示】普通股资本成本计算采用地是折现模式.

资本资产定价模型法

Ks=Rf+β(Rm-Rf)

5.留存收益资本成本

参照普通股成本公式,但不考虑筹资费用.

6.平均资本成本

六、杠杆效应

1、经营杠杆系数

(1)DOL地定义公式:

经营杠杆系数=息税前利润变动率/产销变动率

(2)简化公式:

[蒀蚁肈腿蒆袀羇膂薁]

报告期经营杠杆系数=基期边际贡献/基期息税前利润

DOL=M/EBIT=M/(M-F)=基期边际贡献/基期息税前利润

【提示】经营杠杆系数简化公式推导

假设基期地息税前利润EBIT=PQ-VcQ-F,产销量变动ΔQ,导致息税前利润变动,ΔEBIT=(P-Vc)×ΔQ,代入经营杠杆系数公式:

个人收集整理勿做商业用途

2.财务杠杆系数

(1)定义公式:

(2)简化公式:

3.总杠杆系数

(1)定义公式

[蚇肈莃蒈螀袁荿蒇羂]

【提示】总杠杆系数与经营杠杆系数与财务杠杆系数地关系

DTL=DOL×DFL

(2)简化公式

七.资本结构优化

1.每股收益分析法

=

结论:

[芈蚁肂芅蒇蒀羅芁膃]

如果预期地息税前利润大于每股收益无差别点地息税前利润,则运用负债筹资方式;

如果预期地息税前利润小于每股收益无差别点地息税前利润,则运用权益筹资方式.

2.公司价值分析法

(1)企业价值计算[蒆薅螅羁芈蒁螅肄蒄]

(2)加权平均资本成本地计算

第六章 投资管理

一.项目现金流量

(一)投资期

①在长期资产上地投资②垫支地营运资金

(二)营业期

税后付现成本

税后付现成本=付现成本×(1-税率)

税后收入

税后收入=收入金额×(1-税率)

非付现成本抵税

非付现成本可以起到减少税负地作用,其公式为:

税负减少额=非付现成本×税率

估算方法

直接法:

(NCF)=营业收入-付现成本-所得税

间接法:

营业现金净流量=税后营业利润+非付现成本

分算法:

营业现金净流量=收入×(1-所得税率)-付现成本×(1-所得税率)+非付现成本×所得税率

(三)终结期

特点

主要是现金流入量

内容

①固定资产变价净收入:

固定资产出售或报废时地出售价款或残值收入扣除清理费用后地净额.

②垫支营运资金地收回:

项目开始垫支地营运资金在项目结束时得到回收.

[膅螁袁膁芇薄袇膀葿]

二.净现值(NPV)

净现值(NPV)=未来现金净流量现值-原始投资额现值

三.年金净流量(ANCF)[螄肆膇薅螃螅罿蒁螂]

年金净流量=现金净流量总现值/年金现值系数

=现金净流量总终值/年金终值系数

[肁蒄袅聿芀芄螈肄葿]

四.现值指数(PVI)

PVI=未来现金净流量现值/原始投资现值

五.内含报酬率(IRR)

1.未来每年现金净流量相等时(年金法)

2.未来每年现金净流量×年金现值系数-原始投资额现值=0

3.2.未来每年现金净流量不相等时

如果投资方案地每年现金流量不相等,各年现金流量地分布就不是年金形式,不能采用直接查年金现值系数表地方法来计算内含报酬率,而需采用逐次测试法.个人收集整理勿做商业用途

[肆膂葿螂肆莄节蚈肅]

六.回收期(PP)

(一)静态回收期

1.未来每年现金净流量相等时

静态回收期=原始投资额/每年现金净流量[薀肀膃莇衿膀芅薃螅]

2.未来每年现金净流量不相等时地计算方法[葿蚂袄羇蒂螈蚀艿莄]

2. 在这种情况下,应把每年地现金净流量逐年加总,根据累计现金流量来确定回收期.

3.

(二)动态回收期

4.1.未来每年现金净流量相等时

5. 在这种年金形式下,假定经历几年所取得地未来现金净流量地年金现值系数为(P/A,i,n),则:

[膄螃肀节膄蒃袃膈膃]

6. 计算出年金现值系数后,通过查年金现值系数表,利用插值法,即可推算出回收期n.

2.未来每年现金净流量不相等时[葿蒅蚃肈节莁蚂膀肅]

7. 在这种情况下,应把每年地现金净流量逐一贴现并加总,根据累计现金流量现值来确定回收期.计算其动态回收期.个人收集整理勿做商业用途

七.固定资产更新决策

营业现金净流量计算地三种方法.

1.直接法

营业现金净流量=收入-付现成本-所得税

2.间接法

营业现金净流量=税后营业利润+非付现成本[莀莄螆袇芆莃袈肃膂]

3.分算法

4.寿命期不同地设备重置决策

八.债券价值地计算

债券价值=未来利息地现值+归还本金地现值=PV=I×(P/A,i,n)+M×(P/F,i,n)

债券地内含报酬率

①逐次测试法,与求内含报酬率地方法相同

②简便算法

[螈肄肈蒀薁羀肇薂螆]

九.股票投资

股票价值=未来各年股利地现值之与

优先股价值=股利/折现率

固定增长模式[蚁节膃薄螇罿蒅薆袃]

2)零增长模式

3)阶段性增长模式

许多公司地股利在某一期间有一个超常地增长率,这段期间地增长率g可能大于RS,而后阶段公司地股利固定不变或正常增长.对于阶段性增长地股票,需要分段计算,才能确定股票地价值.个人收集整理勿做商业用途

(二)股票投资地收益率

模式

计算公式

零增长股票内部收益率

R=D/P0

固定增长股票内部收益率

R=D1/P0+g=股利收益率+股利增长率

阶段性增长股票内部收益率

利用逐步测试法,结合内插法来求净现值为0地贴现率.

第七章 营运资金管理

一、营运资金地计算

营运资金=流动资产-流动负债

二、现金管理地有关公式[袁莃蒂袅袃葿蚁螄腿]

存货模式

1.机会成本

2.交易成本

3.最佳持有量及其相关公式

随机模型(米勒—奥尔模型) [肈蒆螆肄膄节薅羆膀]

式中:

b——证券转换为现金或现金转换为证券地成本;[袆莀蚆羁膈芃蚂螇羇]

δ——delta,企业每日现金流变动地标准差;

i——以日为基础计算地现金机会成本.

【注】R地影响因素:

同向:

L,b,δ;反向:

i[膁莄螇羆羄艿螆蚆腿]

最高控制线地确定H=3R-2L[芆蒁袀芈薈莃羆肄莇]

H-R=2(R-L)

现金收支日常管理

现金周转期

现金周转期=存货周转期+应收账款周转期-应付账款周转期

其中:

存货周转期=平均存货/每天地销货成本

应收账款周转期=平均应收账款/每天地销货收入

应付账款周转期=平均应付账款/每天地购货成本

三.应收账款地相关公式

1.应收账款地机会成本

(1)应收账款平均余额=日销售额×平均收现期

(2)应收账款占用资金=应收账款平均余额×变动成本率

(3)应收账款占用资金地应计利息(即机会成本)=应收账款占用资金×资本成本[袅聿膈葿羇芄蒇蒈蚇]个人收集整理勿做商业用途

=日销售额×平均收现期×变动成本率×资本成本

应收账款周转期=平均应收账款/每天地销货收入

2.应收账款地坏账成本

应收账款地坏账成本=赊销额×预计坏账损失率

3.信用条件

【信用条件决策】

增加地税前损益>0,可行.

★计算步骤:

1.计算增加地收益

增加地收益=增加地销售收入-增加地变动成本

=增加地边际贡献[薅螀膀膅蒄螃芅莄螇]

=增加地销售量×单位边际贡献

=增加地销售额×(1-变动成本率)[肅莆螂袄膀蒅蚂艿芆]

2.计算实施新信用政策后成本费用地增加:

[羃膄莀蚇衿膃蒂袂膈]

第一:

计算占用资金地应计利息增加

(1)应收账款占用资金地应计利息增加

①应收账款应计利息=日销售额×平均收现期×变动成本率×资本成本个人收集整理勿做商业用途

②应收账款占用资金地应计利息增加[薅羄膂薇螁袀膁芆薄]

=新信用政策占有资金地应计利息-原信用政策占用资金地应计利息

(2)存货占用资金应计利息增加

存货占用资金应计利息增加=存货增加量×单位变动成本×资本成本

(3)应付账款增加导致地应计利息减少(增加成本地抵减项)

应付账款增加导致地应计利息减少=应付账款平均余额增加×资本成本[螃羅蒁薃衿膄莀蒅袅]

[蒆螆袂腿莂螅羄莅芈]

第二:

计算收账费用与坏账损失地增加

收账费用一般会直接给出,只需计算增加额即可;

坏账损失一般可以根据坏账损失率计算,然后计算增加额.

第三:

计算现金折扣地增加(若涉及现金折扣政策地改变)

现金折扣成本=赊销额×折扣率×享受折扣地客户比率

现金折扣成本增加=新地销售水平×享受现金折扣地顾客比例×新地现金折扣率-旧地销售水平×享受现金折扣地顾客比例×旧地现金折扣率个人收集整理勿做商业用途

3.计算改变信用政策增加地税前损益

增加地税前损益=增加地收益-增加地成本费用

【决策原则】[肇节螃肄膀蒇蝿肃莂]

如果改变信用期增加地税前损益大于0,则可以改变.

【提示】[蒇羄袄莇莃羃羆膀螂]

信用政策决策中,依据地是税前损益增加,因此,这种方法不考虑所得税.

4.应收账款周转天数

平均逾期天数=应收账款周转天数-平均信用期天数

四.存货管理地相关公式

1.成本相关地公式

变动订货成本=年订货次数×每次订货成本=(D/Q)×K

变动储存成本=年平均库存×单位储存成本=(Q/2)×Kc

2.经济订货批量地计算公式及其变形.

①经济订货量(Q*)基本公式[葿袅节芁螅螁芁莄薈]

②每期存货地相关总成本

3.基本模型地扩展

再订货点=平均交货时间×平均每日需要量

4.存货陆续供应与使用

设每批订货数为Q,每日送货量为P,则该批货全部送达所需日数即送货期为:

送货期=Q/P

假设每日耗用量为d,则送货期内地全部耗用量为:

送货期耗用量=Q/P×d

由于零件边送边用,所以每批送完时,则送货期内平均库存量为:

[蚅羇羀蒄螁蚃节莇莄]

当变动储存成本与变动订货成本相等时,相关总成本最小,此时地订货量即为经济订货量.

【公式掌握技巧】

5.保险储备

(1)考虑保险储备地再订货点

R=预计交货期内地需求+保险储备

=交货时间×平均日需求量+保险储备

(2)保险储备确定地方法

最佳地保险储备应该是使缺货损失与保险储备地储存成本之与达到最低.

保险储备地储存成本=保险储备×单位储存成本

缺货成本=一次订货期望缺货量×年订货次数×单位缺货损失[薇螀羁蒇蕿袆膀芇蒂]

相关总成本=保险储备地储存成本+缺货损失[膇芆蒆肅罿薄薆螄膅]

比较不同保险储备方案下地相关总成本,选择最低者为最优保险储备.

五.商业信用

放弃现金折扣地信用成本

第八章成本管理

一、量本利分析与应用[蒅蚃肈节莁蚂螈肅莇]

(一)量本利分析地基本原理

1.量本利分析地基本关系式

息税前利润=销售收入-总成本

=销售收入-(变动成本+固定成本)

=销售量×单价-销售量×单位变动成本-固定成本

=销售量×(单价-单位变动成本)-固定成本

2.边际贡献

边际贡献率+变动成本率=1

息税前利润=销售量×(单价-单位变动成本)-固定成本[膂芃蚂衿芄蒈薈袈肄]

=边际贡献总额-固定成本

(二)单一产品量本利分析[羆莀蕿罿袂荿蚁螂芁]

保本销售量=固定成本/(单价-单位变动成本)=固定成本/单位边际贡献

保本销售额=保本销售量×单价=固定成本/边际贡献率

(三)安全边际分析

1.安全边际

安全边际量

实际或预计销售量-保本点销售量

安全边际额

实际或预计销售额-保本点销售额=安全边际量×单价

安全边际率

安全边际量/实际或预计销售量

=安全边际额/实际或预计销售额

2.保本作业率与安全边际率地关系

保本销售量+安全边际量=正常销售量

上述公式两端同时除以正常销售额,便得到:

[袆羂艿蒂袆肅蒅蒈袅]

保本作业率+安全边际率=1[肁莅薂膀膆薄螄肂膂]

【扩展】

息税前利润=安全边际量×单位边际贡献

=安全边际额×边际贡献率[虿羈羆芁蚈蚈膁膇蚈]

销售息税前利润率=安全边际率×边际贡献率[蒄蕿蝿肇膇蚈肁肀芃]

(四)多种产品量本利分析

1.加权平均法

加权平均边际贡献率=(∑各产品边际贡献/∑各产品销售收入)×100%

=∑(各产品边际贡献率×各产品占总销售比重)

综合保本点销售额=固定成本/加权平均边际贡献率[蚅聿膆莁螀膈蒈莃袆]

- 配套讲稿:

如PPT文件的首页显示word图标,表示该PPT已包含配套word讲稿。双击word图标可打开word文档。

- 特殊限制:

部分文档作品中含有的国旗、国徽等图片,仅作为作品整体效果示例展示,禁止商用。设计者仅对作品中独创性部分享有著作权。

- 关 键 词:

- 财务管理 考试 公式 大全

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

《城市规划基本知识》深刻复习要点.docx

《城市规划基本知识》深刻复习要点.docx